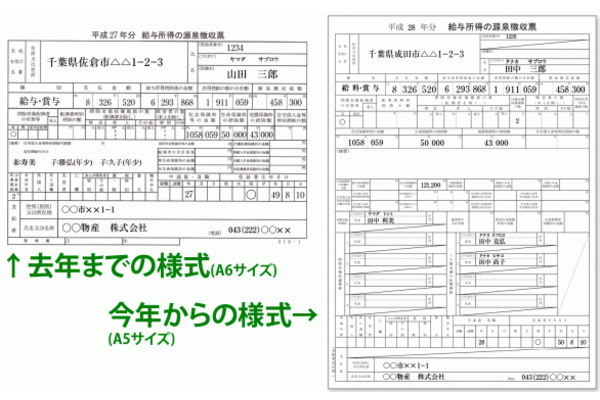

今年からサイズが大きくなりました

年末から3月にかけて、税金関係の一大イベントである「確定申告」。給与所得者であるサラリーマンの大部分にとっては縁のないものですが、さまざまな理由で申告しなければならない、もしくは申告した方がトクをする場合があります。

そこで使われるのが「源泉徴収票」。去年まではA6サイズの小さい紙でしたが、今年からはA5サイズにリニューアルされました。書いてある項目については大きな変化はありませんが、改めて見方をおさらいしてみましょう。

※本記事中の図や書式、控除額等は、平成28年12月時点のものです。

※本記事中の書式等はすべて『平成28年申告用あなたの確定申告』および『平成29年申告用あなたの確定申告』より引用のうえ、編集したものです。

リニューアルされてどう変わった?

A6サイズからA5サイズになったのに伴う変更点として

- A6サイズからA5サイズに大きくなったことで、一部の小さかった枠が大きくなった

- (経理担当部署などから税務署へ提出する用紙にのみ)マイナンバー記入欄の追加

- 非居住者親族の人数記入欄が追加

- 控除対象配偶者の欄が「有・従有」、老人のみに

- 「住宅借入金等特別控除」の枠が複数回の適用に対応

などが挙げられます。また、給与計算などを行わない人が貰う「受給者交付用」という様式にはマイナンバー記入欄がありません。その場合、該当する箇所には斜線がひかれるなどしています。

全体として、以前は摘要の枠内に書かれていた家族の氏名欄が独立枠として設けられた点を除くと、さほど変わっていませんが、改めて各欄の意味を見てみましょう。

上から2段目(「支払金額」「給与所得控除」など)

上図は源泉徴収票の2段目を拡大したものです(なお、本記事中の「○段目」という表記は解説にあたって便宜上付けたもので、一般的な呼称ではありません)。この段については昨年の表記から変化はありませんが、それぞれの枠がもつ意味合いは以下のようになります。

1:種別

種別とは文字通り「支払われたお金がどういった性質のものか」を表しています。サラリーマンでしたら一般的には「給料・賞与」と書かれますが、会社役員であれば「報酬」、公務員なら「俸給」など表記が異なる場合があります(なお、本記事では説明するにあたり「給料」で統一します)。

2:支払金額

期間中(この図で言えば平成28年中)にあなたに支払われた給料の総額がここに記載されます。ここに記載されているのはいわゆる「年収」であり、俗に「手取り」と呼ばれるものはここから税金や保険料などが引かれた額になります。

3:給与所得控除後の金額

サラリーマンであれば「 給与所得控除 」という、いわば“必要経費”が定められています。支払金額から給与所得控除を差し引いた額=給与所得の金額がこの欄に入ります。なお、年末調整を受けていない人はここが空欄になります。

サラリーマンは給料を得るための必要経費を特定しづらいので、収入に応じた概算額を必要経費に相当するものとして扱い、控除します。また、この概算額以外にも条件付きで必要経費として認めてもらえるものがあります。以下に書かれている内容の費用が一定額を超えるときは、確定申告によって超えた分を給与収入から控除できます。これを、 給与所得者の特定支出控除制度 といいます。

- 通勤費用

- 転任に伴う通常の転居費用

- 業務上必要な技術、知識を修得するための研修費用

- 業務上必要な資格取得のための費用

- 単身赴任者が自宅との往復をする場合の通常の旅費(月4回が限度)

- その他(職務に関連する図書費、制服の費用、取引先など職務上の関係者への接待費)

4:所得控除の額の合計額

扶養控除や配偶者控除など、所得から差し引ける「所得控除」の合計額です。ただし、雑損控除、医療費控除、寄付金控除は確定申告によって適用されるので、源泉徴収票には記載されません。

5:源泉徴収税額

期間中における、あなたの所得税・復興特別所得税として、会社から国に納めた金額です。

上から3段目(「控除対象扶養親族の数」「社会保険料の金額」など)

3段目はそれぞれ以下のようになります。

1:控除対象配偶者の有無等

配偶者控除を受ける対象者がいる場合のみ「有」に○がつきます。「従有」欄は給料を2か所以上からもらっている場合、サブの給料についての記載欄です。また、配偶者控除の対象者が満70歳以上の場合は「老人」欄に○がつきます。

2:配偶者特別控除の額

配偶者の所得に応じて控除した「 配偶者特別控除額 」がここに入ります。「配偶者特別控除」とは、合計所得1000万円以下の人が、同一生計の配偶者(配偶者控除対象者を除く)を有する場合、下の表の控除額を控除できる、というものです。

なお、

配偶者の合計所得が38万円以下の場合は「配偶者控除」になる

ので、配偶者控除を受けている場合は、こちらの配偶者特別控除は受けられず、ここが空欄になります。

3:控除対象扶養親族の数(配偶者を除く)

この欄は 配偶者以外の 扶養親族の数が入ります。扶養親族とは、

- 親族(6親等内の血族および3親等内の姻族)

- 児童福祉法の規定により里親に委託された児童

- 老人福祉法の規定により養護受託者に委託された老人

のうち、申告者本人と同一生計で合計所得金額が 38万円以下 の人を指します(青色事業専従者で給与の支払いを受ける人や、事業専従者は除く)。これらの人たちは、下記の振り分けにしたがって「特定・老人・その他」として人数カウントがなされます。

- 特定:満19歳以上満23歳未満

- 老人:満70歳以上(「内」欄は、該当する老人のうち同居している人数)

- その他:上記以外の控除対象扶養親族

また、

16歳未満には扶養控除の適用はありません

。

4:16歳未満の扶養親族の数

扶養親族のうち、16歳未満の人がいる場合はここに人数が記載され、用紙下部・右半分にある「16歳未満の扶養親族」欄に名前が記載されます。以前の様式では摘要欄の下に配置されていましたが、扶養親族関連枠の近くに移動しました。

5:障害者の数

本人以外の控除対象配偶者、もしくは扶養親族に特別障害者がいる場合は「特別」欄(そのうち同居している人数は「内」欄)に、一般の障害者の人数は「その他」欄に入ります(特別障害者・障害者の違いについては、本記事5ページにある「本人が障害者」の欄を参照)。

6:非居住者である親族の数

配偶者(特別)控除の対象となる配偶者や、扶養控除の対象となる扶養親族、16歳未満の扶養親族のうち、非居住者の方がいる場合には、その人数を記載します。「非居住者」とは次のような人を指します。

- 日本国内に住所(生活上の本拠地)や居所(生活の本拠ではないが、ある程度の期間継続して居住する場所)を有していない人

- 日本国内に住所がなく、かつ、日本国内に引き続き居所を有している期間が1年に満たない者

居住者・非居住者の判定については、国税庁の

「No.2012 居住者・非居住者の判定(複数の滞在地がある人の場合)」

をご参照ください。

7:社会保険料等の金額

1年間(例:平成29年の申告なら「平成28年中」)に支払った、もしくは給料から天引きされた社会保険料と小規模企業共済等掛金の合計額が入ります。後者については「内」欄の上段に記載されます。

8および9:生命保険料、地震保険料の控除額

1年間に支払った、「生命保険料・個人年金保険料・介護医療保険料、地震保険料」の金額(保険会社からの証明書を会社に提出した分)に基づいて計算された控除額が記載されます。

10:住宅借入金等特別控除の額

住宅ローン控除は、2年目以降は税務署からの証明書などを会社に提出すると、年末調整で適用が受けられます。その控除額がここに入ります。

上から4段目(各種保険料や住宅借入金の金額など)

この段に書かれる内容は、昨年までの様式において摘要としてまとめて枠が設けられていましたが、用紙のサイズ変更にともなって独立・拡大されました(上図には入っていませんが、これまで摘要欄に書かれていた扶養親族の氏名等も別枠が設けられました)。それに伴い、摘要欄の使用頻度は少なくなっています。

1:配偶者の合計所得、新旧生命保険料、介護医療保険料……ほか

会社に申告した配偶者の所得や、生命保険料控除額を計算するときの保険料、地震保険料控除額を計算するときの旧長期損害保険料の金額などが各該当欄に記載されます。各欄は用紙の拡大に伴い場所が大きく変わっています。下図をご参照ください。

2:住宅借入金等特別控除の額の内訳

住宅の新築や、増改築によって住宅ローン控除を複数摘要しているケースの増加に伴い、1回目・2回目で個別に記入できるようになりました。まず、左上にある「住宅借入金等特別控除適用数」に控除の適用数を記載。その後、特別控除可能額や居住年月日、年末残高等を各欄に記入します。また「住宅借入金等特別控除区分」については、下記のように記載します。

住……一般の住宅借入金等特別控除の場合(増改築を含みます) 認……認定住宅の新築等に係る住宅借入金等特別控除の場合 増……特定増改築等住宅借入金等特別控除の場合 震……東日本大震災によって自己の居住の用に供していた家屋が居住の用に供することができなくなった場合で、平成23年から平成31年6月30日までの間に新築や購入、増改築をした家屋に係る住宅借入金等について、震災特例法第13条の2第1項「住宅の再取得等に係る住宅借入金等特別控除」の規定の適用を選択した場合。

また、当該住宅の取得や増改築が特定取得に該当する場合には、「(特)」を付記します。

(例)特定増改築等住宅借入金等特別控除の適用があり、当該住宅の増改築が特定取得に該当する場合は、「増(特)」と記載します。

上から5段目(「未成年」「乙欄」など)

1:未成年者・外国人、災害者など

給与所得者本人が各欄の表記に該当する場合、○がつきます。

2:乙欄

給料を2か所以上からもらっている場合などで、「給与所得者の扶養控除等申告書」を提出していない場合、ここに○がつきます。

3:本人が障害者

本人が特別障害者、もしくは障害者の場合、該当箇所に○がつきます。障害者・特別障害者とは次の人をいいます。

障害者

児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により知的障害者とされた人 精神障害者保健福祉手帳の交付を受けている人 身体障害者手帳に身体障害者として記載されている人 戦傷病者手帳の交付を受けている人 年齢65歳以上の人で、障害者として市町村長等の認定を受けている人

特別障害者

精神上の障害により事理を弁識する能力を欠く常況にある人 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により重度の知的障害者とされた人 精神障害者保健福祉手帳に障害等級が1級と記載されている人 身体障害者手帳に障害の程度が1級または2級と記載されている人 戦傷病者手帳に障害の程度が恩給法に定める特別項症から第三項症までと記載されている人 原子爆弾被爆者のうち、厚生労働大臣の認定を受けている人 常に床に就き、複雑な介護を要する人 年齢65歳以上の人で、重度の障害者として市町村長等の認定を受けている人

(『平成28年申告用 あなたの確定申告』p47より)

4:中途就・退職

年の途中で就職/退職した場合は、その年月日が記載されます。

リニューアルされた源泉徴収票の見方は、以上になります。

実際に申告用紙に記入する場合は、住宅購入や株式売却益や配当、不動産譲渡益など「どの理由で確定申告をする必要ができたのか」によって用紙や書き方が違ってきます。そちらについては、別の記事でいくつかのパターンをとりあげながら解説します。(提供: 日本実業出版社 )

【編集部のオススメ

日本実業出版社記事

】

・

相続で親の家を「金食い虫」にしない方法

・

知っておきたい「身内が亡くなったときの手続き」集

・

20~30代はメリット大! 確定拠出年金制度とは

・

エンディングノートで解消する4つの不安

・

不動産のプロが「税理士は相続税の素人」と断言する理由