貸出動向: 貸出の伸び率は2009年5月以来の高水準

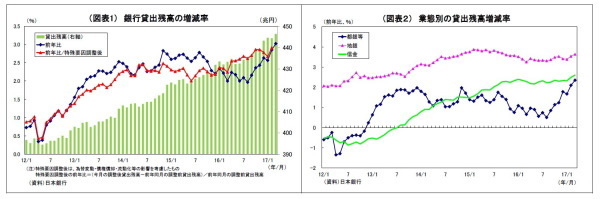

日銀が4月12日に発表した貸出・預金動向(速報)によると、3月の銀行貸出(平均残高)の伸び率は前年比3.0%と前月(前年比2.9%)からやや上昇した(図表1)。3.0%という伸び率は、リーマン・ショック後に直接金融での資金調達難から銀行貸出への需要が増加していた2009年5月(3.3%)以来の高水準となる。業態別では、地銀が3.6%(前月は3.5%)、都銀等が前年比2.4%(前月は2.1%)とともに伸び率が拡大している(図表2)。企業のM&A向けや不動産向けが寄与している模様。貸出の伸び率は、昨年8月の2.0%を底として、急速に上昇している。

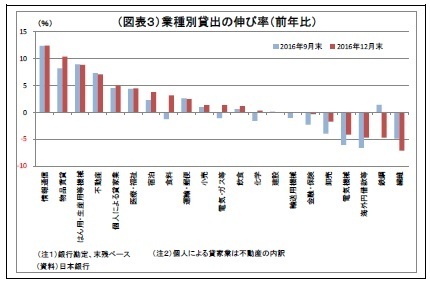

なお、時期は多少前になるが、主な業種別の貸出動向(四半期ごとの統計、末残ベース、2016年12月末時点)を見ると、情報通信や物品賃貸向けのほか、不動産(前年比7.1%、うち個人による貸家業は同5.0%)向けの伸び率の高さが目立つ(図表3)。

不動産向けはもともと残高が突出して多いだけに、貸出全体の伸びに対する寄与度も大きい(全体の伸び2.8%のうち1.0%分が不動産の寄与)。

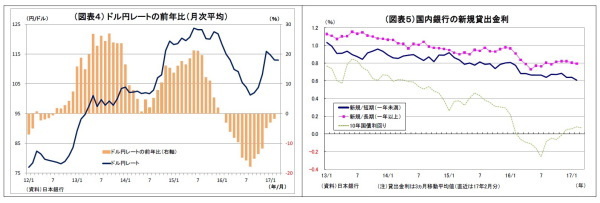

次に、為替変動等の影響を調整した「特殊要因調整後」の銀行貸出伸び率(図表1)(1)を見ると、直近判明分である2月の伸び率は前年比2.9%と2009年6月(3.1%)以来の高水準を記録。前述の見た目の銀行貸出の伸び率上昇には、円高の一巡(図表4)に伴って外貨建て貸出の円換算額が持ち直したことも影響しているが、為替変動の影響を除いた実勢としても、増勢は強まっている。

一方、新規貸出金利は極めて低い水準での推移を続けている(図表5)。10年国債利回りの持ち直しを受けて、長期(一年以上)は下げ止まっているものの、明確な上昇の兆しは見られない。また、短期(一年未満)はまだ低下基調が続いている。

銀行貸出は、金利が極めて低い水準に留まる中で増勢を強めており、「薄利多売」の様相を呈している。貸出の増加については、相次ぐ企業のM&A向け資金需要や、相続税対策の貸家建設に伴うアパートローン需要といった需要側の要因ももちろんあるが、低金利という逆風が続くなかで、銀行側が対策として資金の「薄利多売」を推進している面も大きいとみられる。

-------------------------------

(1)特殊要因調整後の残高は、1カ月遅れで公表されるため、現在判明しているのは2月分まで。

-------------------------------

マネタリーベース: 増加ペースがやや鈍化

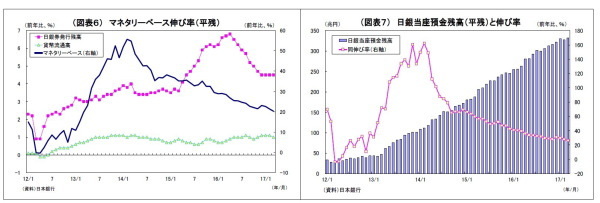

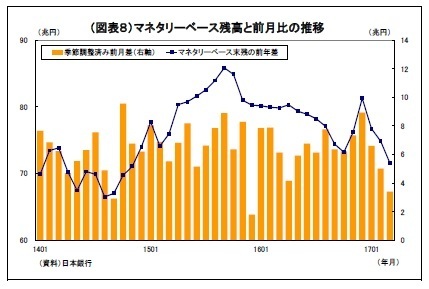

4月4日に発表された3月のマネタリーベースによると、日銀による資金供給量(日銀当座預金+市中に流通するお金)を示すマネタリーベース平均残高は436兆円で、前年比での伸び率は20.3%と、前月(同21.4%)からやや低下した。内訳のうち、日銀当座預金の伸び率が前年比26.4%と前月(28.0%)からやや低下したことが主因である(図表6・7)。

マネタリーベースの伸び率は長期にわたって緩やかに低下している。その主たる要因である日銀当座預金の伸び率低下については、分母にあたる前年の残高が増加していることの影響もあるが、日銀当座預金の増勢が昨年から鈍ってきていることも影響している。

日銀当座預金(末残)の前年比増加額を見ると、ピークである2015年9月には86兆円に達していたほか、昨年前半までは概ね80兆円で推移してきた(図表8)。ただし、以降は縮小ぎみであり、直近3月では72兆円まで落ち込んでいる。日銀が国庫短期証券の残高を縮小させていることが影響している。

マネーストック: 普通預金の伸びが鈍化、投信は低迷続く

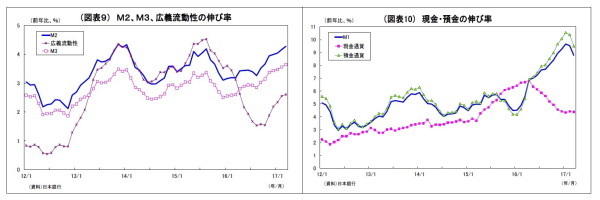

日銀が4月13日に発表した3月のマネーストック統計によると、市中に供給された通貨量の代表的指標であるM2(現金、国内銀行などの預金)平均残高の伸び率は前年比4.3%(前月は4.2%)、M3(M2にゆうちょ銀など全預金取扱金融機関の預貯金を含む)の伸び率は同3.6%(前月も同じ)となった(図表9)。やや長めの期間で見ると、伸び率は拡大基調にある。貸出の増勢が強まっていることなどが寄与していると考えられる。

M3の内訳では、普通預金など預金通貨の伸び率が前年比9.5%(前月は10.4%)となり、今年年初をピークに伸びがやや鈍化。一方、準通貨(定期預金など)の伸び率が▲1.7%(前月改定値は▲1.9%)、CD(譲渡性預金)の伸び率が▲5.6%(前月改定値は▲14.7%)とそれぞれマイナス幅を縮小している。

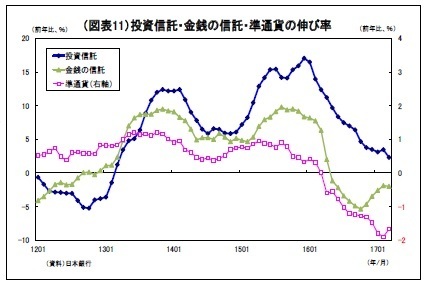

昨年年初から長らく続いてきた定期預金・CDから普通預金へのシフトは一服しつつある(図表10・11)。

M3に投信や外債といったリスク性資産等を含めた広義流動性の伸び率は前年比2.6%(前月改定値も同じ)と前月から横ばいになったが、昨年9月(1.5%)をボトムとして伸びが回復してきている。

内訳としては、既述のとおりM3の伸びが拡大基調にあることが大きく寄与している。一方、投資信託(元本ベース)の伸び率は3月時点で前年比2.3%と低下基調が続いているほか、金銭の信託の伸びもマイナス圏での推移が続いている。家計等がリスク性資産への投資を積極化した形跡はまだうかがわれない。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部

シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・

資金循環統計(16年10-12月期)~個人金融資産は過去最高を更新し、初の1800兆円台に、投資を手控える傾向は継続

・

円相場の材料点検と見通し~金融市場の動き(4月号)

・

日本は「円安誘導批判」に耐えられるか~批判の妥当性と考えられる対応策

・

景気ウォッチャー調査(17年3月)~停滞感強まり、人手不足、仕入れ価格の上昇は先行きの不安材料に~

・

家計調査17年2月~プレミアムフライデーが押し上げも、月間の消費支出への影響は限定的