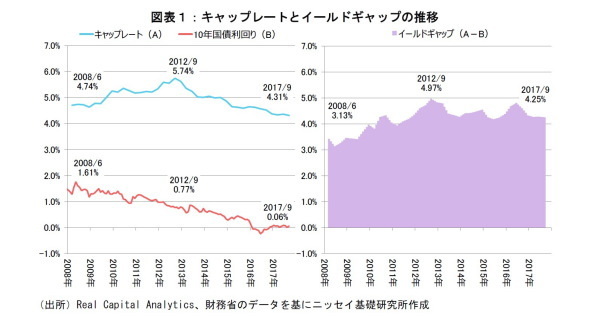

不動産投資市場は好調に推移し、不動産の投資利回り(キャップレート)が低下している。RealCapital Analyticsによると、東京の収益不動産のキャップレート(*1)は、2012年9月の5.74%をピークに、2017年9月には4.31%まで低下した(図表1)。

前回の不動産ミニバブル期(2008年6月)の4.74%を下回る水準まで低下しており、不動産投資市場の過熱感が高まっていることが伺える。一方で、不動産のキャップレートとリスクフリーレートとの差で計算されるイールドギャップは、2017年9月に4.25%と、2008 年6月の3.13%と比較しても大きい。イールドギャップは、不動産のリスクプレミアムを表す指標として重視されており、その水準によって不動産投資市場の過熱感を推し量ることができる。現在のイールドギャップは十分高いため、不動産のリスクプレミアムの縮小は限定的で、依然として投資妙味が大きいとの見方もある。

----------------------------------

(*1)10百万ドル以上の取引データを基に算出された不動産の平均投資利回り。

----------------------------------

10年国債利回りがイールドギャップの算出に用いられるのは、同水準が長期的なリスクフリーレートに対する市場の見通しを反映しているからである。金融市場には、本来「価格発見機能」があり、市場参加者の予想が価格に反映されることで、金融市場の見方を映す鏡としての役割を果たしてきた。しかし、日銀の超緩和的な金融政策によって国債市場が歪められており、10年国債利回りの「価格発見機能」が失われつつある。そのため、10年債利回りを用いて算出されたイールドギャップも不動産が内包するリスクなどを正しく表していない可能性がある。

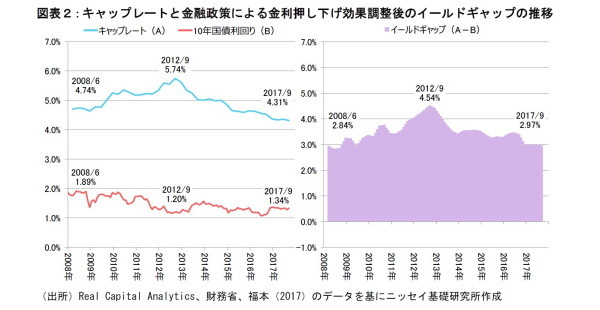

日銀は「長短金利操作付き量的質的金融緩和」として、(1)短期金利を▲0.1%、(2)10年国債利回りをゼロ%程度に維持しながら、(3)国債を含む資産の買い入れを実施することで、10 年国債利回りなどの金利を押し下げている。福本(2017)(*2)では、10年国債利回りは2013年4月の異次元金融緩和以降、日銀の金融政策により0.81%押し下げられたと分析している。内訳を見ると、前述の(1)(2)の押し下げ効果が0.21%、(3)の押し下げ効果が0.60%である。

----------------------------------

(*2)福本勇樹「

金融政策の10年国債金利への影響を振り返る

」(ニッセイ基礎研究所、基礎研レター、2017年9月25日)

----------------------------------

そこで、同分析結果を基に、日銀の金融政策による金利押し下げ効果を除いたイールドギャップを試算した(図表2)。金融政策による金利押し下げ効果を調整したイールドギャップは、2017年9月に2.97%と、2008 年6月の2.84%とほぼ同水準まで縮小している。これは、金融政策によって押し下げられている金利の効果を除けば、不動産のリスクプレミアムはミニバブル期と同程度まで縮小してきていることを表している。

日銀の超緩和的な金融政策が金利市場を歪めることによって不動産価格を嵩上げしているとすれば、イールドギャップはこの嵩上げ分を考慮できておらず、不動産投資市場の過熱感を過小評価している。これは、イールドギャップが日銀の政策変更による金利上昇リスクを十分に反映出来ていないと言い換えることもできる。日銀は物価上昇率が安定的に2%を超えるまで金融緩和を維持するとの姿勢を貫いているため、このリスクが直ちに顕在化する公算は小さい。しかし、米欧の中央銀行は物価上昇率が政策目標に達する前に金融緩和の舵を少し戻し始めたこともあり、日銀の金融緩和の出口が意識され始める可能性も無視できない。今後は日銀の金融政策変更リスクも念頭に置きながら、不動産投資市場の動向をより丹念に確認することが重要になるのではないだろうか。

佐久間誠(さくま まこと)

ニッセイ基礎研究所 金融研究部

研究員

【関連記事 ニッセイ基礎研究所より】

・

金融政策の10年国債金利への影響を振り返る-金融政策による金利の押し下げ効果の測定

・

商業施設売上高の長期予測~少子高齢化と電子商取引市場拡大が商業施設売上高に及ぼす影響~

・

“普通の人”の不動産投資を考える

・

金融市場の動き(9月号)~円安再開、その持続性を考える

・

東京Aクラスビルの成約賃料が再上昇。売り時判断の増加で不動産売買は拡大。~不動産クォータリー・レビュー2017年第2四半期~