要旨

- 企業業績の好調などから日本経済は着実な回復が続いている。雇用需給は逼迫した状態が強まっており、一時緩和傾向にあった建設労働者の不足感や建築工事単価も再び上昇しはじめている。

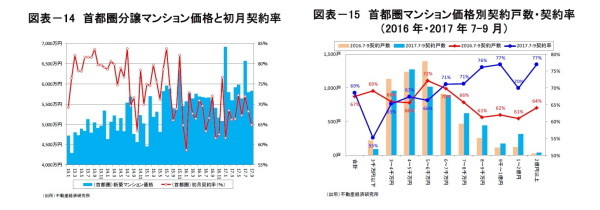

- 住宅着工は堅調な貸家に支えられ好調が継続。首都圏の分譲マンション成約率は、販売価格の上昇により、好不調の目安である70%を下回ることが多い。6千万円を上回る高額マンションで成約件数、成約率ともに好調である一方、6千万円以下では契約戸数の減少が顕著となっている。

- オフィス市場は需要が堅調に推移している。都心部にはまとまった空室は少なく、東京では竣工予定の大規模ビルの内定率が高まっている。既存ビルでも全規模で空室率の低下は顕著だが、東京Aクラスビルの賃料は高値圏での一進一退が続く。札幌や福岡などでは大規模ビルの空室率が東京を下回る活況にあり、地方主要都市では今後も供給量が少ないため好調が続くと考えられる。

- 株式市場の好調や外国人客の増加により、百貨店販売が回復している。7-9月のべ宿泊者数は前年比で微増だったが、全国のホテル稼働率は近年の最高水準を維持している。

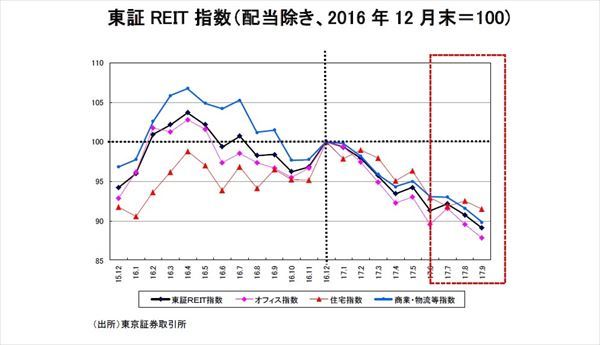

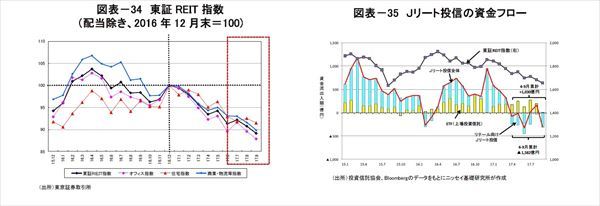

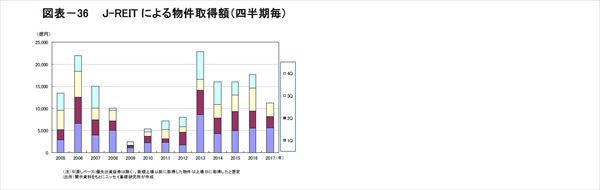

- 7-9月の東証REIT指数は、Jリート投信からの資金流出が継続したため年初からの下落率は▲11%に拡大。Jリート時価下落や物件利回り低下による取得手控えから、物件取得額は前年同期比▲42%減と大きく減少した。Jリート投信が売り主体に転じたことで市場参加者は様子見姿勢を強めている。

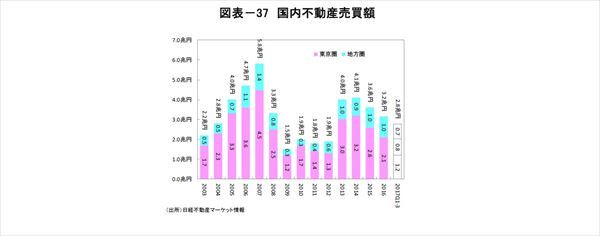

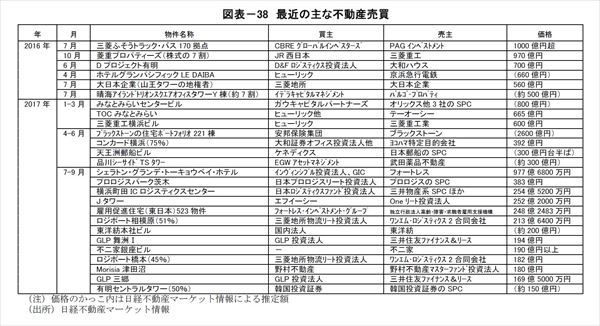

- 不動産売買額は4四半期連続で前年同期を上回った。物流リートの上場等による物流施設の活発な取引が主導した。金融機関による不動産業や個人による貸家業への新規貸出額が前年比でマイナスに転じるなど、わずかずつではあるが融資環境に変化がみられる。

経済動向

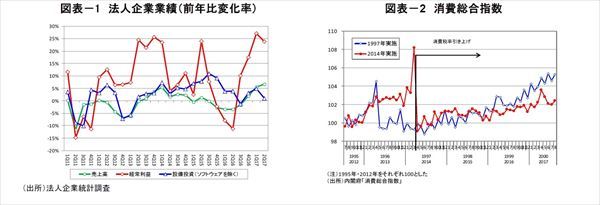

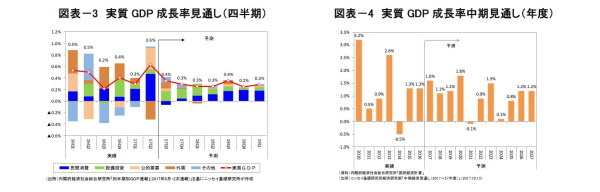

世界経済の回復に加え、企業業績の持ち直しに伴う堅調な設備投資や消費の回復により、日本経済は着実な回復が続いている。9月の景気動向指数によると9月までの景気回復期間は58ヶ月に達し、高度成長期の「いざなぎ景気」の57ヶ月を抜いて戦後2番目の長さとなったとみられ、今後も当面は安定した成長が続くと見込まれている(図表1~3)。企業業績の回復を反映し、11月7日の日経平均株価の終値は2万2,937円に達し、1992年1月以来、約25年10ヶ月ぶりの高値を記録した。

ニッセイ基礎研究所の中期経済見通しでは、2027年度までの実質GDP成長率は平均1.0%で、過去10年平均の0.5%を上回ると予測している(図表4)。人口減少は当初想定されていたよりもペースが緩やかになっていることもあり、今後10年程度は人口減少による経済成長への影響を過度に悲観する必要はないと思われる。

人手不足と建設単価

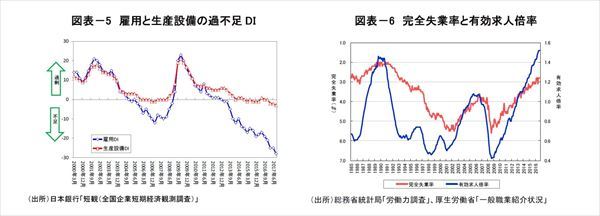

雇用需給は逼迫している。日本銀行の短観(全国企業短期経済観測調査)によると、企業の人手不足感は今年に入り急速に進み、1992年以来、25年ぶりの水準となっている(図表5)。完全失業率は2.8%と底ばいが続き、有効求人倍率は1.52倍に達した(図表6)。

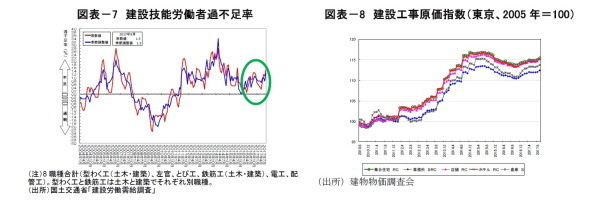

逼迫した労働需給を背景に、緩和傾向にあった建設技能労働者の過不足も、再び不足率が上昇しはじめている(図表7)。賃金もアルバイト・パートを中心に上昇基調にある。毎月勤労統計調査によると、2016年12月以降、パートの時間当たり賃金は前年比で2.0%以上の上昇が続いている。こうした人手不足と人件費の上昇により、東京の建設工事原価も再び上昇している。昨年10月以降は、倉庫の建築単価の上昇率が相対的に高まっている(図表8)。

地価動向

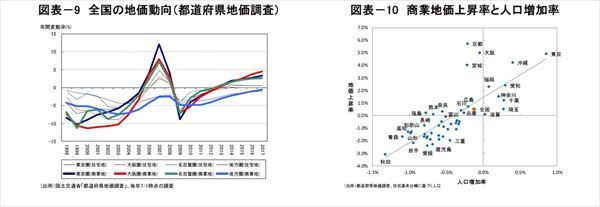

9月20日に都道府県地価調査の結果が公表された。全国の商業地価は10年ぶりに上昇(同+0.5%)し、住宅地価も前年比▲0.6%減と下落率は縮小した。商業地価の上昇は大都市から全国へと徐々に波及している(図表9)。商業地価の上昇率トップは京都市伏見稲荷大社前(前年比+29.6%)で、外国人観光客の増加などから京都市は商業地価上昇率上位10位のうちの5地点を占めた。地域の地価動向は人口と地域経済の影響を強く受けている。人口増加地域ほど地価上昇率が高い傾向があるが、不動産投資の活発化などから人口減少地域の中にも商業地価が上昇する府県がみられる(図表10)。

野村アーバンネットによると、東京圏、大阪圏の商業地価は、銀座で大幅な上昇が続いているが、その他の地区では今年に入り地価は横ばいかわずかな上昇にとどまっている(図表11)。

住宅着工と住宅販売市場

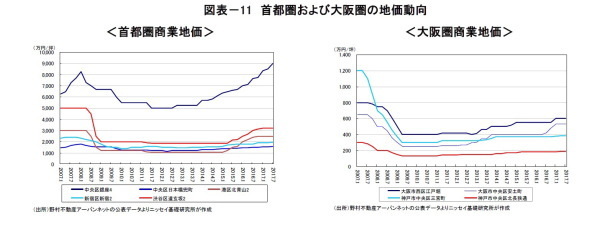

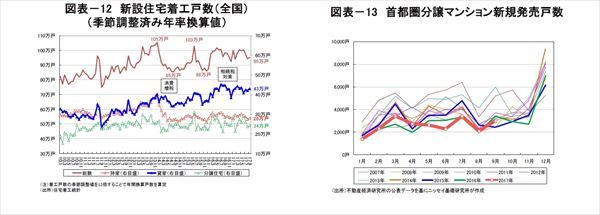

住宅着工戸数は年率換算で95万戸を上回る好調が続いている。現在の好調を支えているのは堅調な貸家着工だ。7月をピークに総着工戸数の減少が見られるが、これは持家と分譲住宅の減少によるものだ(1)(図表12)。

着工戸数が好調に推移する一方、首都圏の分譲マンション発売戸数は過去数年の最低水準で推移している(図表-13)。首都圏の分譲マンション価格は高止まりしており、契約率も好不調の目安である70%を下回る月が多い(図表14)。マンションの価格帯別に契約率・契約戸数を一年前と比較すると、高額物件で契約戸数、契約率ともに大きく改善し、6千万円以上の契約率は70%を上回った(2)(図表15)。一方、6千万円以下では契約戸数の減少が顕著となっているが、低価格帯では建築コストの上昇により採算性の問題などから発売戸数が減少したことも影響している(3)。

------------------------------------

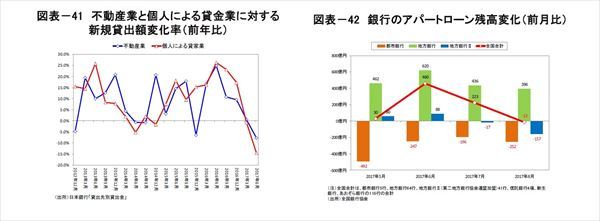

(1)金融庁によるアパートローンへの監視が強化されているといわれており、銀行によるアパートローン残高は8月末に前月比でマイナスとなった(図表41、42)。

(2)2016年7-9月は、相続税の節税対策(タワーマンション節税等)に対する取り締まり強化が報道されており、高率で推移していた高額マンションの契約率が大幅に低下した時期だった。なお、この時期には円高が進行し、日経平均株価も2015年の2万円台から下落し1万6千円程度で停滞していた。

(3)2017年7-9月に6千万円未満の分譲マンションの契約戸数は一年前と比べ▲648戸減少したが、発売戸数はそれを下回る▲799戸の減少だった。

------------------------------------

不動産サブセクターの動向

(1) オフィス

主要都市のオフィス市場は極めて好調だ。東京では今年最大の賃貸オフィスビルの供給である赤坂インターシティAIRが8月にほぼ満室で開業した。日経不動産マーケット情報によると、東京都区部で今後の約一年間に供給される大規模オフィスビルの内定率は66%に達するという。

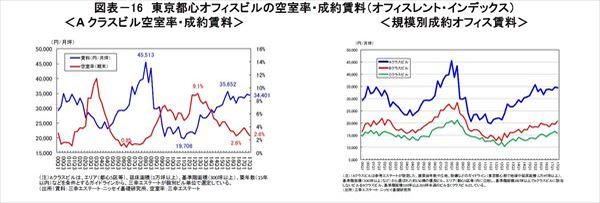

竣工予定の大規模ビルへの内定が進んでいるだけでなく、既存ビルでも需要は堅調だ。三幸エステートによると東京都心部Aクラスビル(4)の空室率は2.6%へと低下した。成約賃料(オフィスレント・インデックス)は前期比▲1.0%の下落と、高値圏での一進一退が続いている(5)(図表16)。

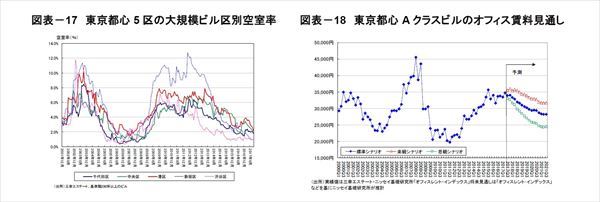

東京のオフィスビルの空室率は規模に係らず改善し、大規模ビルでは新宿区で0.99%、渋谷区で1.00%とほぼ空室がない状況にある(図表17)。当面は市況悪化の懸念はほぼなくなったが、ニッセイ基礎研究所では今後の東京都心部での供給増加に伴う二次空室の増加で、Aクラスビルの賃料は2018年下期から小調整が始まると予測している(図表18)。

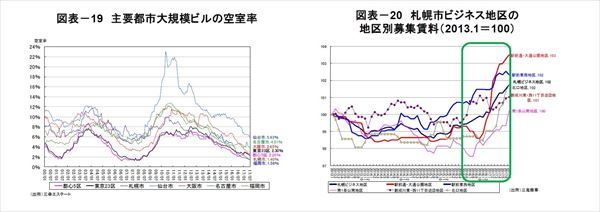

地方主要都市では東京を上回る活況にある。大規模ビルの空室率は札幌と福岡で東京都心5区を下回る。空室率の低下を受け、札幌市ビジネス地区では募集賃料の上昇が全地区に波及している(図表19、20)。地方都市では新規供給が少ないこともあり、今後2~3年は活況が続くと考えられる。

------------------------------------

(4)Aクラスビルは、エリア(都心5区等)、延床面積(1万坪以上)、基準階面積(300坪以上)、築年数(15年以内)などを条件とする

ガイドライン

から、三幸エステートが個別ビル単位で選定している。エリア(都心5区等)内に立地し、基準階面積200坪以上でAクラスビルに該当しないビルをBクラスビル、基準階面積100坪以上200坪未満のビルをCクラスビルとしている。

(5)好調な企業業績を背景にテナントのオフィス需要は活発だが、日本経済新聞によると、新築のオフィスビル賃貸料指数は下期としては3年ぶりに下落するなど天井感も見え始めたという(2017.10.4朝刊)。なお、森ビルによると、東京都区部では2018年から20年にかけて、供給が少なかった17年と比べ年平均で1.8倍の大規模ビルの供給が計画されている。

------------------------------------

(2) 賃貸マンション

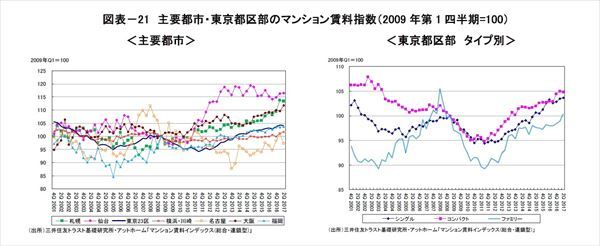

主要都市のマンション賃料指数は上昇基調にある。特に札幌と大阪では今年に入ってから比較的大幅な上昇がみられた。東京都区部をタイプ別に見ると、横ばいが続いてきたファミリータイプの賃料が2016年後半から上昇に転じている(図表21)。

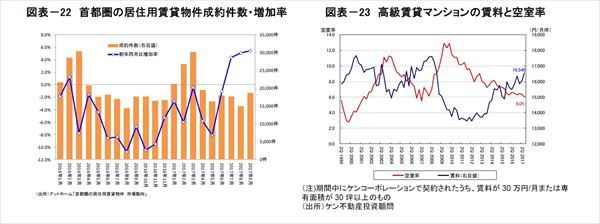

アットホームによると、賃料が上昇傾向にある一方で、首都圏の居住用賃貸物件の成約件数は、2017年6月まで16ヶ月連続で減少(前年同月比、以下同じ)してきた。しかし、7月以降、3ヶ月連続で成約件数は増加するなど成約状況に底打ちの兆しがある(図表22)。成約件数は、東京都区部と東京都下で顕著な増加となる一方、埼玉県では6ヶ月連続で減少するなど減少が続いている。

高級賃貸マンションでは空室率が6.0%まで低下し需給は逼迫している。好調な需要を背景に、賃料も上昇基調が続いており、2017年Q3期は16,546円/坪と、前年比で6四半期連続の上昇となった(図表23)。

(3) 商業施設

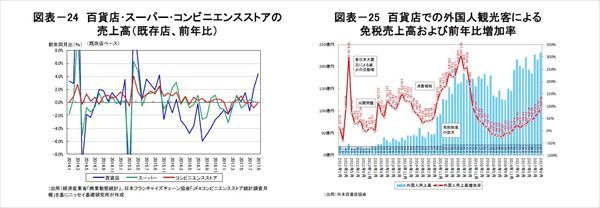

2017年7-9月の小売販売額は前年比+2.0%で4四半期連続の増加となった。既存店の販売額は百貨店で同+1.4%、スーパーで同+0.4%、コンビニエンスストアで同▲0.3%だった(図表24)。

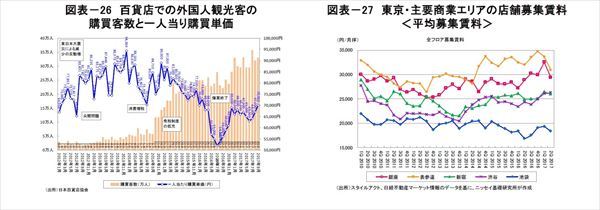

百貨店では株式市場の好調から富裕層の高額消費が活況で、気温低下のため晩夏・秋冬物を中心に衣料品も好調だった。また、外国人客の購買額が、購買客数の増加(9月は前年同月比+48.6%)と購買単価の回復(同+25.0%)から過去最高額(同+86.4%)を更新している(図表25、26)。

主要商業地区の店舗需要は概ね堅調だが、CBREによると退店事例も徐々に増えており、中心部から離れた店舗では後継テナントのリーシングに苦戦するケースもみられるようだ(6)。また、主要商業地区中心地の1階募集賃料は高止まりの状況にある。日経不動産マーケット情報によると、1階募集賃料は近年、上昇が続いていた銀座や表参道で停滞しており、1階以外の賃料は上昇傾向にあるが表参道では上昇がストップするなど留意が必要という(図表27)。クッシュマン・アンド・ウェイクフィールドの調査では、一等地(ティア1)の賃料は銀座で月坪40万円、表参道、原宿、青山で30万円、新宿で28万円、心斎橋・御堂筋で25万円、渋谷で20万円、池袋、梅田で15万円、吉祥寺、栄で12万円だった(7)。

------------------------------------

(6)CBRE「

リテールマーケットビュー2017年第2四半期 リテーラーは灰ストリートに集中も、出店条件には慎重姿勢

」

(7)クッシュマン・アンド・ウェイクフィールド「

Prime Retail Markets Across Japan

」2017.9.20

------------------------------------

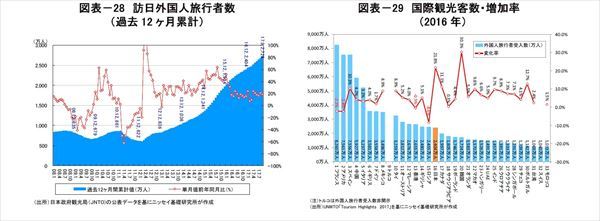

(4) ホテル

2017年7-9月の訪日外国人旅行者数は744万人で前年同期比+18.8%の増加で、過去12ヶ月の累計は2,726万人に達した(図表-28)。このペースで進むと2017年の訪日外国人旅行者数は2,850万人程度になり、日本の国際観光客数受入れ順位は2016年の16位から12位程度まで上昇すると思われる(図表29)。訪日客数は主要国ごとに見てもほぼ各月の過去最高を更新しており、8月からは中国からの訪日客も今年の1月以来となる前年比+20%を上回るなど好調だった。

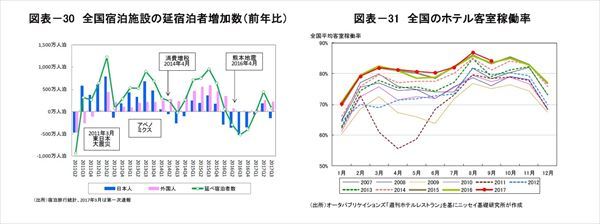

宿泊・旅行統計によると、7-9月の宿泊施設への延べ宿泊者数は1億4,076万人泊で前年比+0.5%とわずかな増加にとどまった。外国人宿泊者数が大幅に増加(同+221万人、同+12.7%)した一方で、日本人の延宿泊者数が減少(同▲152万人、同▲1.2%)したためである(図表-30)。

ホテル供給が増加し宿泊者数が前年比微増だった中でも、主要都市の7・8・9月の客室稼働率は全国平均で昨年を上回る高水準で推移している(図表31)。STRの調査では、全国平均でみると客室単価(ADR)も上昇し、一室当り売上高(RevPAR)は7・8・9月の各月全てで前年同月比上昇した(8)。

10月27日に、政府は民泊の解禁日を2018年6月15日とするとともに、民泊の解禁を定めた「住宅宿泊事業法」の施行令と施行規則を公布した。施行令等では、民泊を規制する条例を自治体が制定する場合の条件や、民泊運営者・管理業者・仲介業者による届出や必要な管理体制等のルールを明確にした。民泊の解禁に伴い、観光庁は民泊の宿泊状況について、来年度から家主からの情報を元に宿泊日数などを公表することとしたようだ(9)(10)。

------------------------------------

(8)STRによると、東京と大阪では7月と9月にADRが低下している。稼働率の上昇幅が高かったため、RevPARは東京では7・8・9月の各月全てで上昇したが、大阪では7月と9月に低下となった。なお、全国的にADRは上昇局面から横ばい局面へと入っている。特に大阪では2016年夏頃から前年比でマイナスとなる月が多くなっている。

(9)日本経済新聞「民泊統計を公表へ 観光庁、宿泊日数など」2017.10.20朝刊。記事では、三井住友トラスト基礎研究所の調べとして、東京の宿泊施設全体の1割程度が民泊とみているという。

(10)「週刊ホテル・レストラン」2017.9.8号の「新規開業ホテル動向分析<東京編>」の記事によると、Airbnbをはじめとした民泊が訪日外国人向けにマーケットを拡大したことで低付加価値型ホテルにおいて客室単価の大幅な低下がみられるという。

------------------------------------

(5)物流施設

物流施設への需要はEコマース企業を中心に幅広い業種で増加している。CBREによると、2017年7-9月の大型マルチテナント型物流施設の空室率は、新築物件が空室を抱えて竣工したため5.8%(前期5.1%)と前期より上昇したが、竣工済み物件では2.2%(前期2.7%)まで低下し、人気の高い地域ではまとまった空室がほとんどない状況になっているという。近畿圏においても需要は堅調で15.7%(前期18.4%)と改善した。

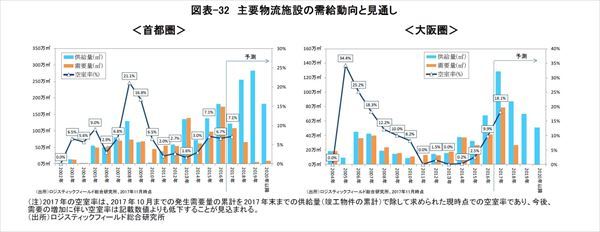

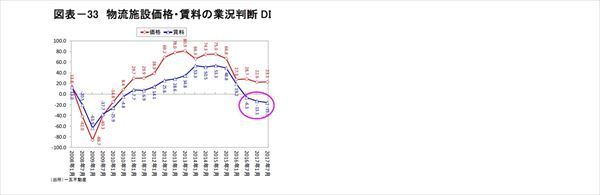

2017年は大阪圏で過去最大の供給があり、空室の増加が懸念されていたが、ロジスティックフィールド総合研究所によると1月~10月の需要量も昨年一年間の2倍に迫る過去最大規模となっている(図表32)。ただし、新規の供給が続く中で、次第に湾岸部での空室が長期化するなど地域格差が顕在化し始めているようだ(CBREによる)。東京圏でも来年から大量供給が予定されており、地域や物件による競争力の格差拡大が懸念される。賃料水準は評価の高い地域で上昇が見られるが、一五不動産によると、物流施設の賃料水準に対する業況判断は弱気が増加している(図表33)。なお、物流現場での人手不足は深刻で、労働力の確保に優れた物件へのテナント評価が高まっている。

J -REIT(不動産投信)・不動産投資市場

(1) J-REIT(不動産投信)

2017年7-9月の東証REIT指数(配当除き)は、Jリート投信からの資金流出が継続したことから6月末比▲2.4%下落した。セクター別ではオフィスが▲1.8%、住宅が▲1.5%、商業・物流等が▲3.4%下落した(図表34)。これにより、東証REIT指数の年初からの下落率は▲11%となり好調な国内株式(+10%上昇)とのリターン格差がさらに拡大した。9月末時点のバリュエーションは、純資産8.7兆円に保有物件の含み益2.2兆円を加えた10.9兆円に対して時価総額は11.3兆円でNAV倍率は1.1倍、分配金利回りは4.1%(対10年国債利回りスプレッド4.1%)である。

REIT市場の下落要因の1つにJリート投信からの資金流出が挙げられる。投資信託協会によると、4月から9月にかけてJリート投信全体で累計▲552億円の資金流出となった(図表35)。このうちETF(上場投資信託)への流入額(1,030億円)を除くと、リテール向けJリート投信からの流出額は▲1,582億円にのぼる。これは市場時価総額に対して1.4%の規模であり、株式市場で換算した場合約8兆円の売りインパクトに相当し影響はかなり大きい。2015年に約7,200億円、2016年に約4,700億円の資金流入がありこれまで市場の拡大を支えてきたJリート投信が売り主体に転じたことで、市場参加者は様子見姿勢を強めている。なお、9/14に三菱地所物流リート投資法人が運用資産8物件・708億円で新規上場し、銘柄数は59社に増加した。

また、J-REITによる第3四半期の物件取得額(引渡しベース)は3,057億円(前年同期比▲42%)、1―9月累計で1兆1,209億円(▲23%)となり昨年と比べて大きく鈍化した(図表36)。投資口価格の下落や不動産利回りの低下を背景に各社が新規投資を手控えるなか、物件取得額の減少率は期を追う毎に拡大している。

(2) 不動産投資市場

日経不動産マーケット情報によると、2017年7-9月の不動産売買額は7,463億円(前年比+13%)となり、4四半期連続で前年同期を上回った(図表37)。売買で最高額となったのが浦安市のシェラトン・グランデ・トーキョー・ベイ・ホテルの978億円だった11。7-9月の売買の特徴は、リートによる物件取得が前年比で減少した中で、三菱地所物流リート投資法人の新規上場や、他の物流リートの公募増資により、物流施設の活発な取得が見られたことだ(図表38)。

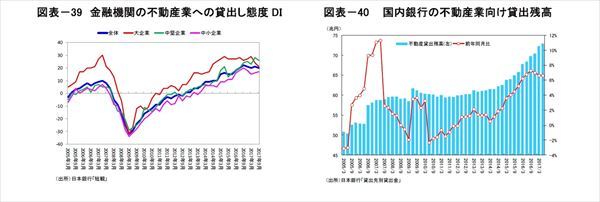

不動産投資における資金環境は良好な状態が続いているが、わずかながら変化も見られ始めた。金融機関による不動産業への貸出態度は大幅なプラスの状況にあるが、大企業では3月をピークに下落がみられる(図表39)。不動産業への貸出残高も増加のペースがわずかであるが鈍っており、不動産業と個人による貸家業に対する新規の貸出額の増加率は前年比で減少に転じた(図表40、41)。全国銀行協会によると、アパートローンへの貸出額は、地方銀行ではまだプラスが維持されているが、全国の銀行合計でみると8月には前月比で減少に転じている(図表42)。堅調な住宅着工を支えてきた貸家の好調も融資環境の変化の中でこれまでとは異なる動きが現れる可能性もある。

------------------------------------

(*11)日経不動産マーケット情報によると、売主であるフォートレスは2013年に約420億円で取得しており、その後、アネックス棟がオープンするなど規模が拡大しているが、一室当りの売買価格は5,237万円から9,623万円に大幅にアップしたという。

------------------------------------

(ご注意)本稿記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本稿は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものでもありません。

竹内一雅(たけうち かずまさ)

ニッセイ基礎研究所 金融研究部

不動産市場調査室長

【関連記事】

・

東京都心部Aクラスビルのオフィス市況見通し(2017年8月)-2017年Q3期~2021年Q3期のオフィス賃料・空室率

・

J-REIT市場の事業環境と今後の収益見通し~今後5年間の分配金レンジは▲6%~+13%の見通し~

・

商業施設売上高の長期予測-少子高齢化と電子商取引市場拡大が商業施設売上高に及ぼす影響

・

東京都区部の若年人口-1970年~2015年に20~24歳人口は63%減

・

商業施設の売上環境はなぜ弱いのか?