毎年12月、年末調整の後に給与明細とともに受け取る源泉徴収票。さまざまな数字が並んでいますが、「数字の羅列としか思えない」という方は多いのではないでしょうか。

会社勤めの方にとって、源泉徴収票を読み解くことはとても大切です。なぜなら、この源泉徴収票を見れば、毎年自分が納めている税金や社会保険料の総額が一目でわかるからです。

サラリーマンの税金は毎月のお給料やボーナスから天引きされています。しかし、自分のお給料からいくら税金が天引きされているのかをご存じでしょうか。事実、平成22年度の税制改正で2011年分以降「扶養控除の年齢引き上げ」といった所得税の実質負担増があったものの、改正前後の比較をしない限り、実際にどれほど手取りが減ったのかを具体的に把握していた人は極めて少なかったものと考えられます。

税金に関心を持たないということは、税制などに変更があっても気付かず、結果として受けられるはずの控除を受けられないといった可能性が出てきます。今後そのようなことがないよう税金に対する意識を高めるためにも、まず、一人ひとりが自分自身の源泉徴収票をよく見てその意味を理解することが重要となります。

読み方1. 税金計算の基本と主な項目

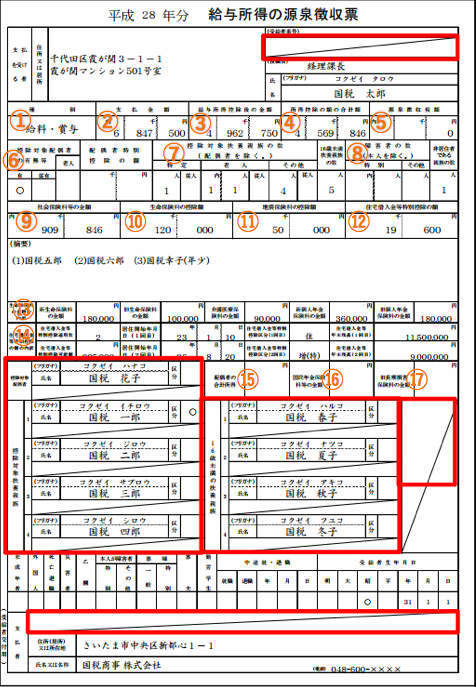

源泉徴収票は、どのように見ていけばよいのでしょうか。ここでは、平成28年分受給者交付用の源泉徴収票の図(国税庁作成)を見ながら具体的に解説していきます。また、図中の赤枠の部分は、平成28年分から新しく追加された項目の一部になります。ちなみにその中の斜線になっている部分は税務署提出用においてのみ個人番号(マイナンバー)および法人番号が記載され、受給者交付用にはどちらも記載されません。

所得税は、次のように計算します。 「 [(収入 − 経費 − 各種所得控除)=課税所得 ] × 税率 = 所得税」

源泉徴収票では次のように計算して表記されています。 「(③ − ④)× 税率 =⑤ (源泉徴収税額)」

では、それぞれの項目について見ていきましょう。

種別 給与所得の種類をいいます。従業員が受け取る給料は「給与・賞与」です。他、「役員報酬」「俸給」などがあります。

② 支払金額 対象となる1年間のサラリーマンへの月給やボーナスの合計額です。「額面の給料」などといいます。

③ 給与所得控除後の金額 「給与所得控除」とは、いわゆる「サラリーマンの経費」などと言われる部分です。通常、個人で事業をされている自営業の方の所得は「収入-経費=所得」として計算するのですが、サラリーマンは自営業の方と比べると多くの経費を計上することは難しいといえます。そのため「収入=所得」としてしまうと、サラリーマンだけが税金が高くなってしまいます。

とはいえ、サラリーマンも自腹を切って仕事の勉強をしたりスーツを買ったりしています。その分を考慮し、税法上、その収入額に応じた経費額を概算で定め、これを収入から差し引くことになっているのです。この欄はそのサラリーマン経費を給与から差し引いた後の金額です。

④ 所得控除の合計額 後でみる「配偶者控除」や「扶養控除」、「生命保険料控除」などといった、③の金額から差し引く各種所得控除の合計額です。源泉徴収票には何が控除されているのかが記載されていますが、唯一、基礎控除だけは源泉徴収票に記載されていません。

なぜならその人の属性や支払った保険料などに関係なく、一律に38万円と決まっているからです。そのため、合計額を確かめる場合は、記載されている⑥以下(⑫を除く)の各種所得控除に38万円を足した金額が基準となります。

⑤ 源泉徴収税額 年末調整をした後の源泉所得税と復興特別所得税の合計額です。毎月、給料などから所得税は天引きされているのですが、この金額は実は概算であり、本来の徴収額とは若干の差異が発生しています。そのため、年末調整で年間の支払金額を計算し直し、本来徴収すべき所得税等の額との差額を還付したり徴収したりしています。要するに、「この1年間の所得に対する本来の所得税の金額」という意味です。

読み方2. 各種所得控除の項目

各種所得控除について主なものを見ていきます。

⑥ 配偶者控除、配偶者特別控除 配偶者控除は年間の所得額が38万円以下、配偶者特別控除は年間の合計所得金額が38万円超76万円未満の配偶者(妻または夫)がいる場合に差し引かれるものです(ただし、配偶者特別控除は、納税者本人の合計所得金額が1000万円以下である場合に限られます)。また、2016年(平成28年)からはそれぞれの対象となる配偶者が非居住者である場合には、「区分」の欄に「〇」が付されます。

⑦ 扶養控除 ⑥以外に、16歳以上の同一生計親族を扶養している場合に控除されます。高校生の子や高齢の親などが該当します。また、⑥と同じく扶養親族が非居住者である場合には、「区分」の欄に「〇」が付されます。

⑧ 障害者の数 ⑥や⑦など、扶養している親族に障害者がいる場合には、通常の控除額にプラスして控除されます。「特別」は控除対象配偶者または扶養親族が特別障害者である場合のその人数、その特別障害者の中に同居を常としている同居特別障害者がいる場合は「内」にその人数が記載されます。「その他」は特別障害者以外の一般の障害者の人数が記載されます。なお、控除額は、特別障害者が一人当たり40万円、同居特別障害者が一人当たり75万円、一般の障害者が一人当たり27万円です。

⑨ 社会保険料控除 毎月給料から天引きされていた社会保険料や小規模企業共済等掛金等の一年間の合計額です。その年間合計額が差し引かれます。

⑩ 生命保険料控除 ⑪ 地震保険料控除 生命保険や地震保険などを支払っている場合に「生命保険料控除証明書」、「地震保険料控除証明書」を提出すれば、その支払金額に応じて一定額が所得から差し引かれるものです。いずれも、支払金額に応じて計算された金額が控除されますが、上限額があります。生命保険料控除の上限額は12万円、地震保険料控除の上限額は5万円です。

⑫ 住宅借入金等特別控除の額 いわゆる「住宅ローン控除」です。ローン初年度は納税者本人が確定申告でローン控除を申告する必要がありますが、2年目以降は年末調整で必要書類とともに申告すれば適用を受けることができます。これは所得控除ではなく、税金そのものから差し引かれます。源泉徴収票には、税額から控除される特別控除額が記載されます。

⑬ 生命保険料の金額の内訳 支払った生命保険料のうち、2012年(平成24年)1月1日以降に結んだ契約での金額は「新生命保険料の金額」へ、2011年(平成23年)12月31日以前に結んだ契約での金額は「旧生命保険料の金額」へ記載されます。介護医療保険料は支払い金額が記載されます。また、支払った個人年金保険料のうち、2012年(平成24年)1月1日以降に結んだ契約での金額は「新個人年金保険料の金額」へ、2011年(平成23年)12月31日以前に結んだ契約での金額は「旧個人年金保険料の金額」へ記載されます。

⑭ 住宅借入金等特別控除の額の内訳(⑫の内訳) 当該控除の適用数、当該控除可能額(年末調整で控除しきれない控除額)、居住開始年月日、当該控除の区分(住・認・増・震・特の5種類)、住宅借入金等年末残高(年末調整の際に「2」以上の当該控除の適用があるかもしくは特定増改築等に該当する場合にその住宅の取得ごとの記載)の5項目が内訳となって記載されます。

⑮ 配偶者の合計所得 「配偶者に今年いくら収入があったか」というもので、収入から各種控除を差し引いた金額が記載されます。

⑯ 国民年金保険料等の金額 支払った国民年金保険料と国民年金基金保険料の合計額が記載されます。

⑰ 旧長期損害保険料の金額 旧長期損害保険料とは、平成18年12月31日までに締結した長期損害保険契約で、満期保険金があり、保険期間が10年以上のものをいいます。これについて支払った年間合計額が記載されます。

その他、「寡婦(夫)控除」「勤労学生控除」など一定要件に該当する場合には、申告すればその分一定額が所得額から差し引かれることになります。

所得税の税率はどうなっているのか?

所得税税率は上述の各種控除を行った後の課税される所得金額について、次のように決まっています。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(国税庁、平成29年4月1日現在)

冒頭の源泉徴収票をこれにあてはめてみましょう。

「給与所得控除後」-「給与控除合計」=「課税所得」 496万2,750円 − 456万9,846円 = 39万2,904円

39万2,904円は1行目の5%の税率が該当しますが、税額を計算する際に1,000円未満の端数を切り捨てるので、

39万2,000円 × 5% = 1万9,600円

ここから、住宅借入金等特別控除の可能額が20万5,000円

よって、今回の場合、源泉徴収税額は0円となります。

なお、平成28年分以降の給与所得の源泉徴収票の注意点ですが、マイナンバー制度の導入等による様式の変更で、従来のA6サイズからA5サイズにと2倍のサイズに切り替わりました。同時に、年末調整の際には、納税者本人の個人番号と納税者の配偶者および扶養親族(16歳未満扶養親族を含む)の個人番号等が必要となります。税務署提出用の源泉徴収票と市区町村に提出する給与支払報告書には個人番号および法人番号が記載されますが、各納税者に手渡される源泉徴収票には、個人情報保護の観点から、それぞれの番号は記載されません。

年末は受け取った源泉徴収票を詳しくチェックしてみてはいかがでしょうか。

(提供:お金のキャンパス)

【関連記事 お金のキャンパス】

・東京五輪の経済効果は?その後の落ち込みはどうなる?

・転職前に気を付けておきたい税金・年金・お金の話

・知っていますか? 「年金」の種類と仕組み

・お金のことが学べる映画5選

・2020年に向けて市場規模が急拡大 「VR」「AR」で世界はどう変わる?