J-REIT市場は軟調に推移

低金利環境のもと不動産価格が上昇しオフィス市況も着実に改善するなど不動産ファンダメンタルズが良好な一方で、J-REIT(不動産投資信託)市場の動きが冴えない。市場全体の値動きを表す東証REIT指数は年初より▲12%下落した(10月末時点)。好調な企業業績を背景に高値を更新する株式市場と比較した場合、両者のリターン格差は一段と拡大しJ-REIT市場の低迷が目立っている[図表1]。

こうした下落の要因の1つに、不動産市況が今後悪化に向かうのではないかとの懸念がある。2012年12月に始まった「アベノミクス景気」は、2017年9月で「いざなぎ景気」を抜いて戦後2番目に長い景気拡大局面となる。景気循環や市況サイクルを前提に考えると、不動産市況がいつ自律的な調整を開始しても不思議ではない。ニッセイ基礎研究所では「東京都心部Aクラスビル賃料は、2018年から緩やかな下落局面に入る」と見ている。それでは、事業環境の変化によってJ-REIT市場の分配金はどれほどの影響を受けるであろうか。以下では、ニッセイ基礎研究所の国内6都市のオフィス賃料予測並びに金利見通しなどを利用し、今後5年間の分配金成長率を確認したい。

事業環境の変化に伴う収益インパクトを試算

J-REITは主に、(1)保有不動産の賃貸事業収益(NOI)の増加(内部成長)、(2)新規の不動産取得(外部成長)、(3)借入利率の低下(財務)、を通じて1口当たり分配金の成長を目指す。すなわち、(1)不動産賃貸市況の改善、(2)不動産取引市場の活発化、(3)金利低下の3つの条件が整う時期に最も業績の拡大が期待できる。

保有ビルのNOIは今後5年間で▲3%~▲11%減少する可能性

三鬼商事によると、東京都心5区の平均募集賃料(9月末)は2013年12月を底に45ケ月連続でプラスとなりこの間の上昇率は17%となった[図表2]。オフィス市況の改善は東京から地方へ波及し全国の都市で空室率が低下し賃料も反転している。こうした市況回復を追い風にJ-REIT保有ビルも内部成長を実現している。継続比較可能な物件を対象に保有ビルのNOIを集計しその推移を確認すると、2015年下期から4期連続で前期比プラスとなり直近2年間で4.6%増加した。一方、各社の開示資料などをベースに保有ビルの賃料ギャップ(継続賃料と市場賃料のかい離率)を算出すると、これまでの賃料更改などを経て市場全体で0%(継続賃料≒市場賃料)と推計される。したがって今後のオフィスビルの内部成長は市場賃料の動向次第だと言える。

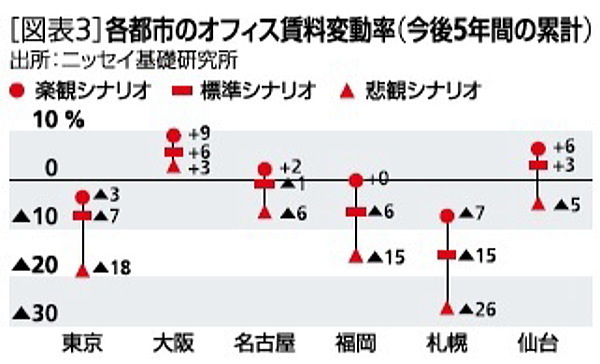

ニッセイ基礎研究所による国内6都市のオフィス賃料予測(標準、楽観、悲観)によると、今後5年間の賃料変動率は、標準シナリオで東京が▲7%、大阪が+6%、名古屋が▲1%、福岡が▲6%、札幌が▲15%、仙台が+3%となっている[図表3]。オフィスビルの供給計画や需要見通し、これまでの賃料上昇率の違いなどから各都市でバラツキが見られるが、このうち東京都心Aクラスビル賃料は2018年から2020年まで下落するとみている。

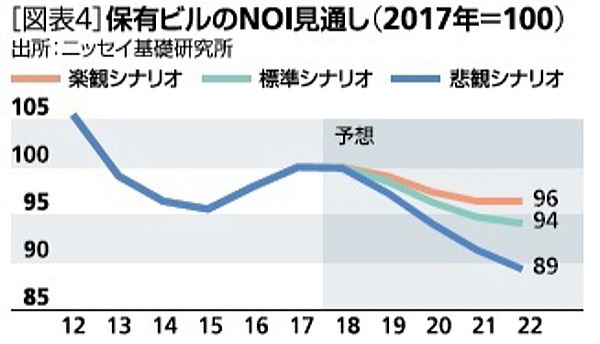

この予測を利用して、一定の前提条件のもと今後5年間の保有ビルの内部成長率を計算した。結果は、標準シナリオで▲6.0%、楽観で▲3.7%、悲観で▲10.8%となった[図表4]。収益ベースで約68%を占める東京の賃料下落の影響が大きく、相対的に賃料が上振れする楽観シナリオでも内部成長率はマイナスと計算された。

外部成長は分配金にプラス寄与

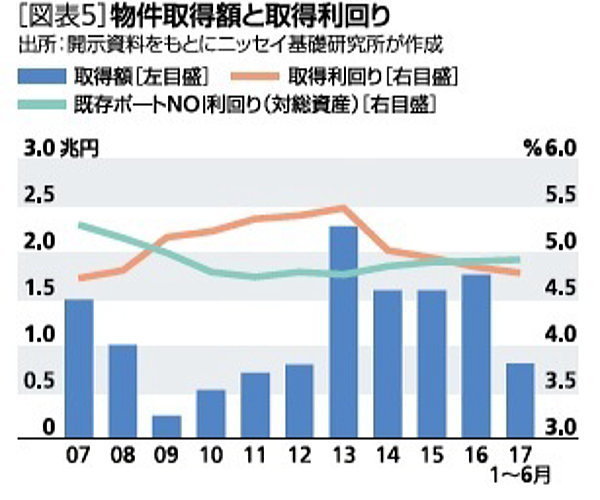

J-REITによる物件取得は、2013年に2.3兆円と過去最高を記録しその後も高い水準(1.6兆円~1.8兆円)を維持している[図表5]。2017年上期の取得額は0.8兆円で過去3年と同程度のペースで物件を取得している。一方で課題は取得利回りの低下だ。2009年以降、既存ポートを上回る利回りで不動産を取得しポート全体の利回り低下を下支えしてきたが、不動産価格の上昇により最近では高い利回りでの購入が難しくなっている。

現在の市場環境を踏まえて、今後の外部成長について以下のシナリオを想定し分配金への影響を計算する(年間1.5兆円取得、利回り4.8%、借入比率50%、公募増資PBR1.2倍、借入金利0.7%)。結果は、分配金は5年間で+7.2%増加する。既存ポートを下回る利回りで物件を取得したとしても資金調達コストが十分に低いことから分配金にプラス寄与する。しかし、資金調達コストは資本市場の影響を強く受けるためJ-REIT市場の下落や金利上昇リスクに十分留意する必要がある。

財務は分配金にプラス寄与

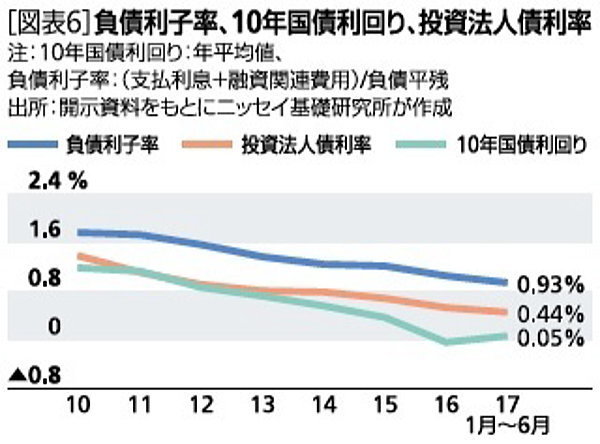

2016年1月末に日銀がマイナス金利を導入し10年国債利回りは大きく低下した。その後は新たな政策目標のもと10年国債利回りはプラス圏に浮上したが依然低位で推移し、J-REIT各社は好条件でデット資金を調達できている[図表6]。

2017年上期にJ-REITが発行した投資法人債の平均利率は0.44%に低下した。現在のJ-REIT全体の負債利子率(融資関連費用を含む)は0.93%のため、利払い費用の減少によって分配金の増加が期待できそうだ。

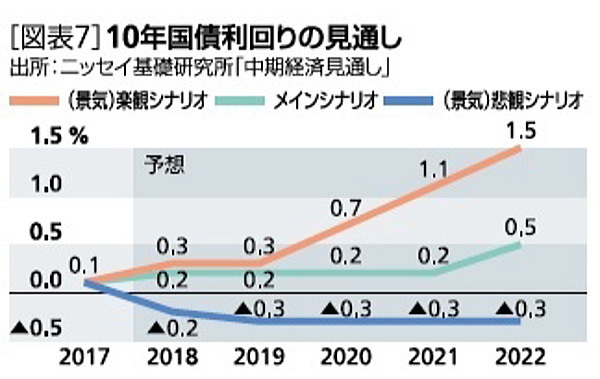

次に、ニッセイ基礎研究所の金利見通し(メイン、楽観、悲観)をもとに、金利変動に伴う分配金の増減(今後5年間)を計算する[図表7]。

今後5年間の分配金レンジは▲6%~+13%の見通し

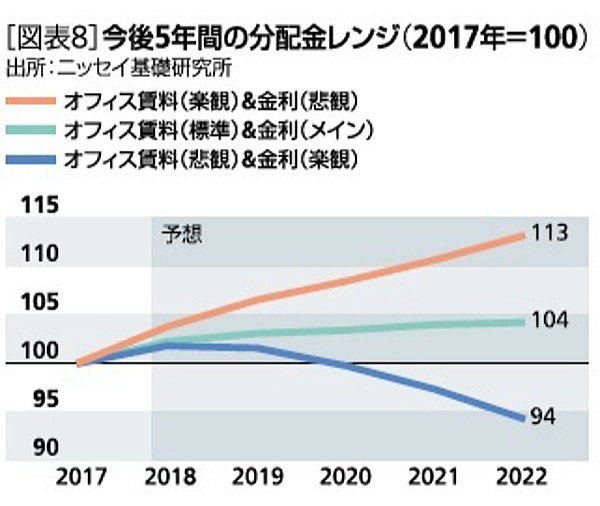

最後に、これまでに想定した各種シナリオを組み合わせることで今後5年間の分配金レンジを計算する[図表8]。オフィス賃料(標準)と金利(メイン)の組み合わせの場合、分配金成長率は+4%となりこれまでより鈍化するものの増益基調を維持する結果となった。また、最も高い成長率は+13%、最も低い成長率は▲6%となる。オフィス賃料の下振れ(悲観)と金利上昇(楽観)の組み合わせの場合、分配金は2019年まで概ね横ばいで推移したのち減少に転じる。しかし、この最悪シナリオにおいても分配金の減少率は年率▲1%程度と限定的で、J-REITの収益安定性を確認する結果となった。

岩佐浩人(いわさ ひろと)

ニッセイ基礎研究所 金融研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・J-REITによる自社株買いへの期待と課題

・オフィス市場は好調継続。リート市場の低迷でJREITによる物件取得が減少。~不動産クォータリー・レビュー2017年第3四半期~

・J-REIT市場が示唆するオフィス市況の転換期~「不動産のカナリア」としての働きは健在か?

・J-REIT市場の事業環境と今後の収益見通し~今後5年間の分配金レンジは▲6%~+13%の見通し~

・先週のレポート・コラムまとめ【11/7~11/13】:J-REIT市場の事業環境と今後の収益見通し~今後5年間の分配金レンジは▲6%~+13%の見通し