はじめに

大阪ではオフィス需給の改善が続き、賃料上昇の勢いが増している。2017年に竣工した大規模ビルはほぼ満床で竣工し、今後の新規供給計画も少ないことから、需給の引き締まりは当面継続すると予想される。本稿では、大阪のオフィス市況を概観した上で、2024年までの賃料予測を行う(*1)。

----------------------------------

(*1)過去の大阪オフィス市況の見通しに関するレポートとしては、竹内一雅「活況が続く大阪のオフィス市場-大規模ビルを中心に好調は梅田地区以外へ波及」(2017.10.23)、竹内一雅「大阪オフィス市場の現況と見通し(2017年)」(2017.2.24)などを参照のこと。

----------------------------------

大阪オフィス市場の空室率・賃料動向

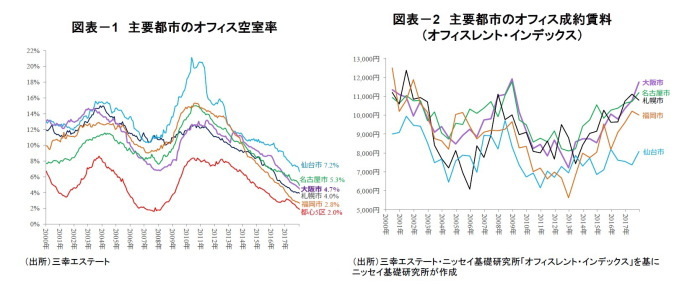

大阪のオフィス市場は堅調な需要拡大が続いており、大規模ビルなどではまとまった空室を確保するのが困難な状況となっている。三幸エステートによると、2017年12月の空室率は4.67%と、前年の6.24%から大幅に改善した(図表-1)。

成約賃料(オフィスレント・インデックス)も、空室率の改善を背景に上昇している。2017年下期の成約賃料は前期比+9.1%、前年同期比+13.0%の上昇となった。リーマンショック後の底値(2012年下期)からの上昇率は63.0%となり、ファンドバブル期(2006年~2008年頃)のピークの水準まで回復している(図表-2)。

2017年の空室率と成約賃料の変化を主要都市で比較すると、大阪の好調さが際立っている。空室率の改善幅は福岡に次いて高く、賃料は大阪のみが二桁の上昇となった(図表-3)。

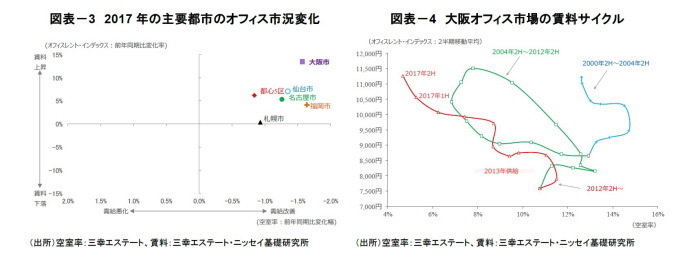

今回の賃料サイクル(*2)は、2012年後半を起点に賃料上昇が始まった。しかし、2013年の大量供給により需給バランスが悪化し、当初は賃料上昇の勢いに欠いた。その後は、オフィスビルの新規供給が低水準にとどまる中、次第に需給が改善し、2016年以降は空室率の低下が顕著となった。伸び悩んでいた賃料も、2017年から力強い上昇を示している(図表-4)。

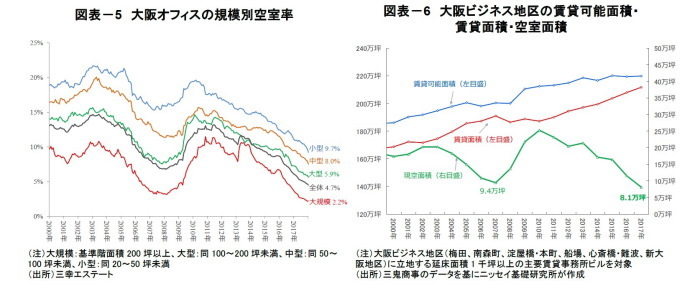

オフィスビルの空室率は全ての規模(*3)で低下傾向が続いている。このうち、大規模ビルは空室率の低下が相対的に遅れていたが、2017年以降は急速に改善し、2017年12月時点では全て規模の空室率がファンドバブル期を下回っている(図表-5)。

三鬼商事によると、2017年末の大阪ビジネス地区(*4)の空室面積は8.1万坪(前年比▲3.4万坪)まで減少し、ファンドバブル期のボトムである9.4万坪(2007年末)を下回っている(図表-6)。

----------------------------------

(2)賃料サイクルは、縦軸に賃料、横軸に空室率をプロットした循環図上を、その進展とともに時計回りに動く。賃料サイクルの起点を、賃料下落から上昇に転じる局面とすると、賃料サイクルは、通常、(1)空室率低下・賃料上昇→(2)空室率上昇・賃料上昇→(3)空室率上昇・賃料下落→(4)空室率低下・賃料下落、という動きになる。

(3)三幸エステートの定義による。大規模ビルは基準階面積200坪以上、大型は同100~200坪未満、中型は同50~100坪未満、小型は同20~50坪未満。

(*4)三鬼商事の定義による。大阪の主要6地区(梅田、南森町、淀屋橋・本町、船場、心斎橋・難波、新大阪地区)からなり、空室率等の調査対象はこの地区に立地する延床面積1千坪以上の主要賃貸事務所ビル。

----------------------------------

大阪オフィス市場の需給動向

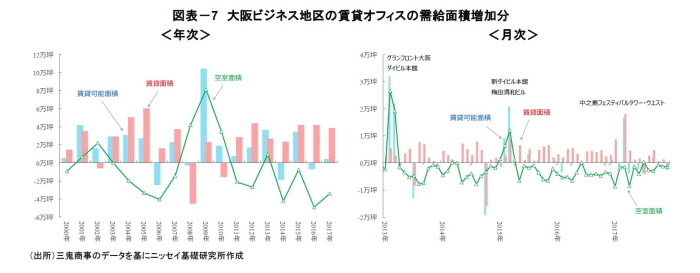

三鬼商事のデータによると、大阪ビジネス地区では賃貸可能面積の増加は抑制されている。その要因として、2014年以降は新規供給が限られる中、オフィスビルの滅失が拡大してきたことが挙げられる。一方、賃貸面積は7年連続で増加し、2015年からは3年連続で約4万坪の増加となった。2011年以降の7年間で賃貸面積は24.6万坪増加し、ファンドバブル期を含む2003年~2007年の5年間の増加(19.3万坪)を上回る。月次で見ても、賃貸面積は着実に増加している。特定の大規模需要に依存しているわけではなく、大阪のオフィス需要の底堅さが窺える(図表-7)。

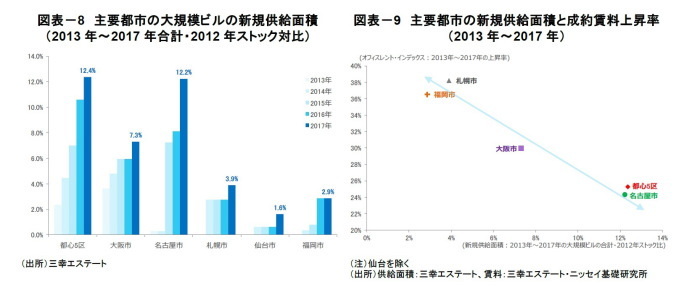

大阪の過去5年間の新規供給面積は7.3%(ストック対比)となった。主要都市と比較すると、東京都心5区(12.4%)、名古屋(12.2%)、大阪(7.3%)、札幌(3.9%)、福岡(2.9%)、仙台(1.6%)の順に新規供給が多かった(図表-8)。この供給量と成約賃料の関係を見ると、新規供給面積が小さい都市ほど賃料上昇率が高かったことがわかる(*5)(図表-9)。

----------------------------------

(*5)仙台は新規供給が少ないにもかかわらず、2013年以降の賃料上昇が限定的である(+1.8%)。これは主要都市と比較して空室率の水準が高いことなどから、新規供給の少なさが材料視されにくかったと考えられる。

----------------------------------

大阪オフィス市場のエリア別動向

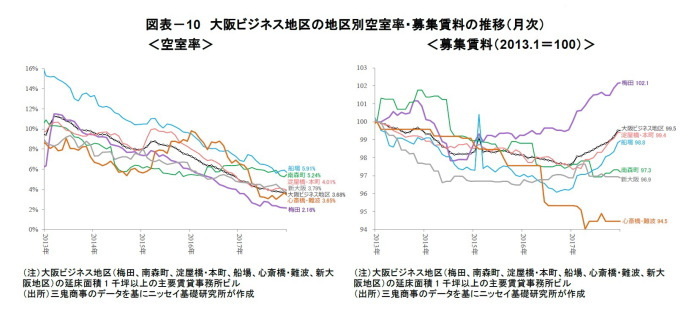

2017年は全地区で空室率が1%以上低下した。特に心斎橋・難波地区では、2016年末の6.90%から2017年末の3.65%へと大幅に改善した。同地区では2015年から自社ビルへの移転に伴う解約などの影響で空室率は上昇したが、2016年半ばからは空室率低下が継続している(図表-10左図)。

募集賃料は、梅田地区の上昇に続いて、淀屋橋・本町地区や船場地区でも2017年初から上昇に転じている。一方、その他の地区(南森町地区、新大阪地区、心斎橋・難波地区)では、まだ募集賃料が底打ちしたと言える状況ではなく、エリア間の格差が拡大している(図表-10右図)。

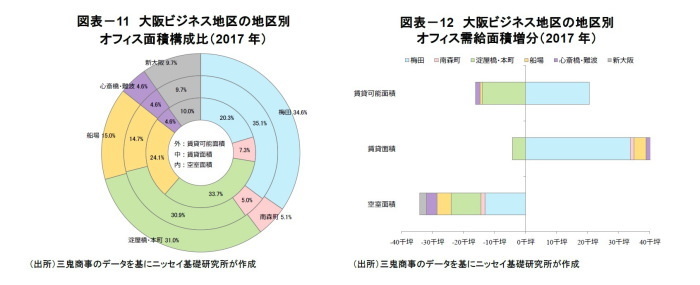

2017年末時点で最も賃貸可能面積が集積しているのは、梅田地区(34.6%)で、次いで淀屋橋・本町地区(31.0%)、船場地区(15.0%)、新大阪地区(9.7%)、南森町地区(5.1%)、心斎橋・難波地区(4.6%)の順となっている(図表-11)。

2017年は中之島フェスティバルタワー・ウェストの竣工により、梅田地区で賃貸可能面積が2.1万坪増加した。一方で、賃貸面積は淀屋橋・本町地区(滅失などにより減少)以外の全地区で増加しており、特に梅田地区が大きく増加した(3.4万坪)。その結果、空室面積は、梅田地区の1.3万坪減少、淀屋橋・本町地区の1.0万坪の減少等、全ての地区で減少した(図表-12)。

大阪オフィス市場における新規供給・人口見通し

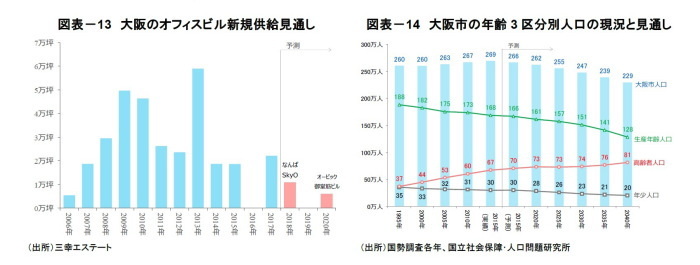

2017年は中之島フェスティバルタワー・ウェストが竣工したが、2013年のグランフロント大阪とダイビルの竣工以降、新規供給は限定的である。2018年になんばSkyO(なんばスカイオ)、2020年にオービック御堂筋ビルが計画されているが、その後の大規模ビルの供給は2022年の梅田1丁目1番地計画(大阪神ビルディング、新阪急ビル建替計画)まで予定されておらず、低水準での供給が続く見込みである(*6)(図表-13)。

国勢調査によると、大阪市の2015年の生産年齢人口(15~64歳人口)は168.3万人と、2010年から5. 2万人の減少となった。これは、国立社会保障・人口問題研究所の予測(8.6万人減少)を上振れる結果である。また大阪市の推計によれば、2015年から2017年にかけて生産年齢人口が7千人増加するなど、少子高齢化による生産年齢人口の減少は今のところ限定的だ(図表-14)。

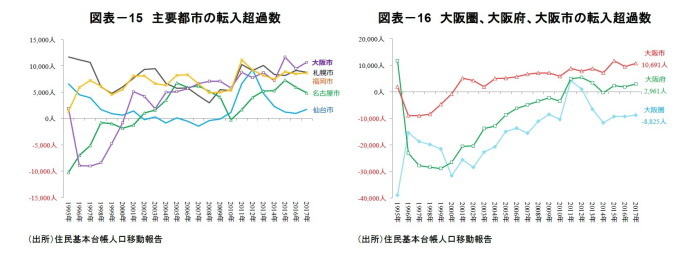

この要因の一つが、2000年代以降に顕著となった大阪市への転入超過数の増加である(*7)。住民基本台帳人口移動報告によると、2017年の大阪市の転入超過数は+10,691人と、他の主要都市と比較しても多くの人口を引き寄せていることがわかる(図表-15)。

ただし、大阪圏(大阪府,兵庫県,京都府,奈良県)の転入超過数は▲8,825人と流出が続いている。大阪圏では緩やかに地盤沈下か進んでいるものの、大阪市では人口流入が続いており、人口が中心地に一極集中する傾向が続いていることがわかる(図表-16)。

----------------------------------

(6)時期は未定だが、うめきた2期地区の再開発や梅田3丁目計画(大阪中央郵便局跡地開発)などで新規供給がある予定である。

(7)2010年頃までは大阪市からの転出者減少による影響も大きかったが、15年以降は転入者数が高水準で推移した影響が大きい。

----------------------------------

大阪オフィス市場の賃料見通し

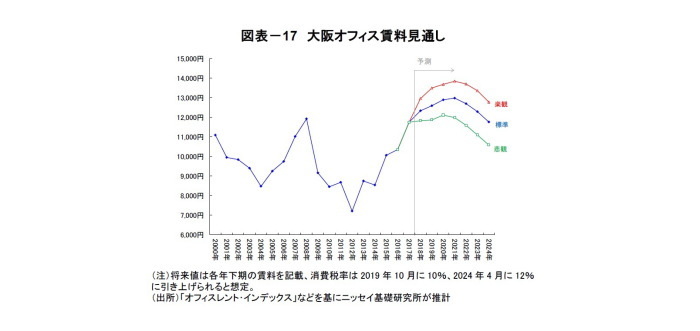

大阪における今後のオフィス供給や人口流入、経済予測などに基づくオフィス需給の見通しから、2024年までの大阪のオフィス賃料を予測した(*8)。

大阪のオフィス賃料は需要の底堅さと、需要に対する供給の少なさから、当面、上昇が続くと予想される。標準シナリオによると、オフィス賃料は、2021年のピークまで2017年下期比+10.4%の上昇となる見込みだ。2022年には新規供給の影響などから賃料は反落し、2024年には2017年下期比+0.1%まで下落する見込みである。2021年の賃料のピークまでの上昇率は、楽観シナリオで同+17.8%、悲観シナリオで同+2.0%で、2024年の賃料水準は楽観シナリオで同+8.7%、悲観シナリオで同▲10.0%となった(図表-17)。

このように、大阪のオフィス賃料はファンドバブル期のピークを2018年に上回り、その後も上昇を維持する見込みだ。東京都心部Aクラスビルの賃料は、ファンドバブル期のピークに達することなく、2018年後半から下落に転じると予想されたのと、対照的な結果である(*9)。両都市の見通しの違いは、ファンドバブル期に東京のAクラスビル賃料が急上昇したことも一因だが、主因は今後の新規供給見通しの差である。東京では2018年から大量供給が控えているのに対して、大阪では空室率が過去最低水準に達しているにもかかわらず、新規供給が低水準で推移する見込みである。大阪のオフィス市場は、長期にわたる景気拡大に後押しされた堅調なオフィス需要に加え、抑制された新規供給に下支えされ、今後も底堅く推移することが予想される。

----------------------------------

(8)経済見通しは、ニッセイ基礎研究所経済研究部「中期経済見通し(2017~2027年度)」(2017.10.13)、斎藤太郎「2017~2019年度経済見通し-17年7-9月期GDP2次速報後改定」(2017.12.8)などを基に設定。

(9)佐久間誠「東京都心部Aクラスビルのオフィス市況見通し(2018年)-2018年~2024年のオフィス賃料・空室率」(2018.2.8)

----------------------------------

(ご注意)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものでもありません。

佐久間誠(さくま まこと)

ニッセイ基礎研究所 金融研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・活況が続く大阪のオフィス市場-大規模ビルを中心に好調は梅田地区以外へ波及

・大阪オフィス市場の現況と見通し(2017年)

・東京都心部Aクラスビルのオフィス市況見通し(2018年)-2018年~2024年のオフィス賃料・空室率

・中期経済見通し(2017~2027年度)

・2017~2019年度経済見通し-17年7-9月期GDP2次速報後改定