-トルコリラの暴落は一服。しかし、エルドアン・トルコ大統領の強硬姿勢から依然予断を許さない。今後のトルコ・リラの行方、他国への波及、邦銀への影響の3点について検討する。

-トルコは金融不安の"常習犯"。90年代は5年毎、その後も10年毎に通貨が暴落。内需は強いが政治が弱く、外貨依存が高いため、外貨フローに左右されやすい。

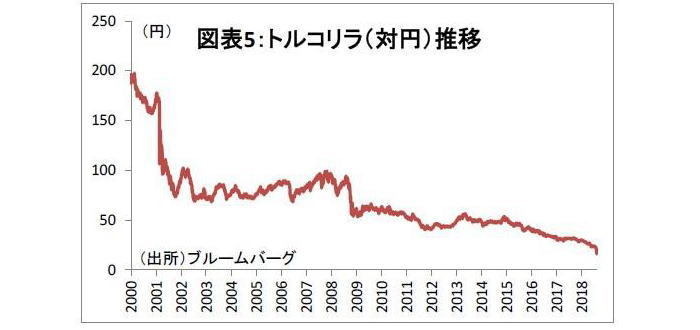

-過去、トルコ・リラ安が落ち着くには1年程度かかっており、長期的な下落が続いている。一旦回復したとしても、直接のリラ投資は避けたい。但し、個別性が強い為、他国への影響は限定的。

-日本とトルコの金融面の関係は物理的な距離よりは近い。与信額は一時増加しており、残高は欧州に次ぐ。それでも与信は1兆円程度で、あらゆるシナリオを想定しても影響は軽微と思われる。銀行株がトルコ要因で連れ安となるなら投資の好機となるだろう。

トルコ危機を巡る3つの視点

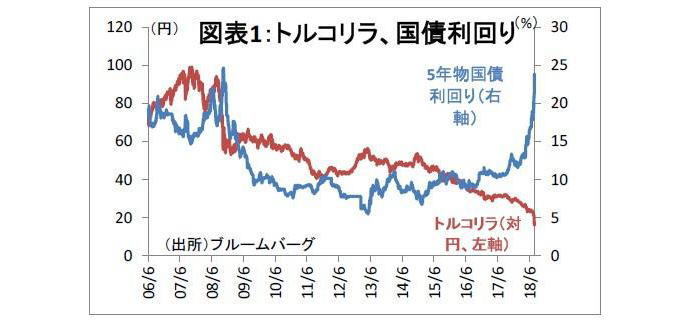

8月初頭にはじまったトルコリラの暴落は、14日から一服した。しかし、トランプ米大統領は一段の経済圧力をかける可能性も示唆しており、依然情勢は予断を許さない。10年物国債利回りはリーマンショック時並みの20%超と、依然高水準となっている(図表1)。

今後の展開について、1)トルコ経済やリラへの影響、2)他の新興国への影響、3)邦銀への影響、の3点について検討する。

1)トルコ経済、リラへの影響

トルコは、金融不安の"常習犯"である。為替や金利の変動は激しく、91年の湾岸戦争、94年の格下げ時と、90年代には5年弱のサイクルで金融危機の憂き目に遭ってきた。

さらに、2000年代に入ってからも、2001年の米国のテロ後、08年の世界金融危機後も厳しい状況に陥った。特に、米国のテロ後の2001年11月末には、翌日物金利が一時200%を超えるほどのショックに見舞われた。

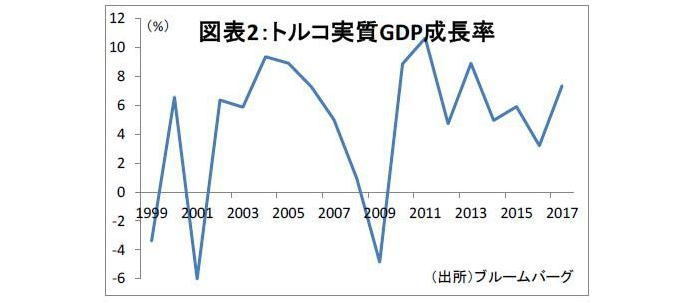

一方、トルコの実体経済はそこまで悪くない。総じて国内消費が旺盛で、実質GDP成長率も高水準を維持している(図表2)。

●トルコが不安定化を繰り返す4つの要因

にもかかわらず、金融不安を繰り返すのはなぜか。これには、大きく4つの要素があると思われる。

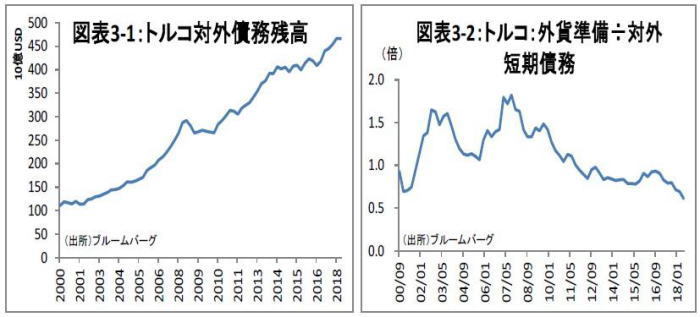

まず、対外債務依存度の高さである。トルコの対外債務総額は年々拡大しており、18/6月末時点で約50兆円に上る(図表3-1)。リラ暴落で、対外債務は膨張している。このため、今後12か月で満期が来る短期の対外債務は、民間だけでも約7.7兆円(700億ドル)となっている。外貨建て債務の膨張に外貨準備高が追いつかず、対外短期債務に対しては低下傾向にある(図表3-2)。

更に、国内金融機関の規模の問題がある。トルコは、2001年の危機以降に金融機関の健全化を図った。この結果、資本比率は、欧州の銀行などと比べても高い。しかし依然として規模が小さいのが難点である。トルコの銀行の資本合計額は10兆円程度で、貸出は約60兆円である。これは、大手邦銀の1行分程度である。トルコ最大の民間銀行イシ・バンカスでも総貸出残高は6兆円程度と、地銀1行分である。これらの国内銀行だけで膨大な対外債務を肩代わるのは難しい。

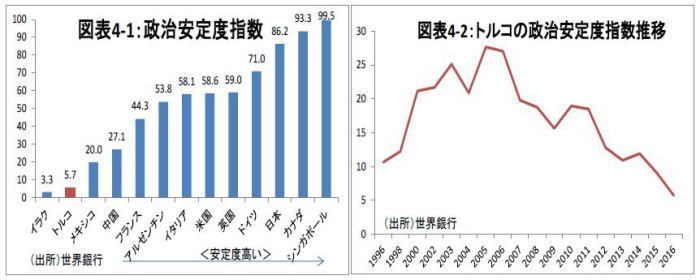

また、政治的にも課題が大きい。独裁的な政権で、先月、首相職を廃止し大統領に権限が集中する大統領制に移行した。世界銀行が示す政治安定度指数は常に世界有数の低さであり、2010年以降の10年間はほぼ一貫して悪化している(図表4-1,4-2)。米国との関係悪化もあり、過去よりも政治的な問題は一層深刻である。

加えて、経常収支赤字も問題となっている。トルコの経常収支赤字額は、新興国の中では、インドに次いで高く、アルゼンチンやメキシコ、インドネシア、エジプトがこれに続く。

これらの結果、金融不安を繰り返している。リラは暴落後、下げ止まるまで半年から1年程度はかかっており、長期的には下落傾向が続いている(図表5)。

今回も、ドル建てで膨張してしまった債務の借り換えの問題などから、不安払拭は簡単ではないだろう。一時的な回復があるとしても、当分、直接的なトルコ・リラ投資は避けた方が無難である。

2)他国への波及

しかしこのように、トルコの混乱は多くの条件の合わせ技であるため、どちらかといえば他国には波及しにくい類の金融不安である。

新興国の中で、前述の4条件全てにこれらのすべてに当てはまる国は、メキシコ、アルゼンチン、東欧の一部くらいである。先進国では、イタリアがこれに次ぐ。トルコ・リラを発端として心理的な不安感が波及するとしてもその範囲はごく限定的だろう。

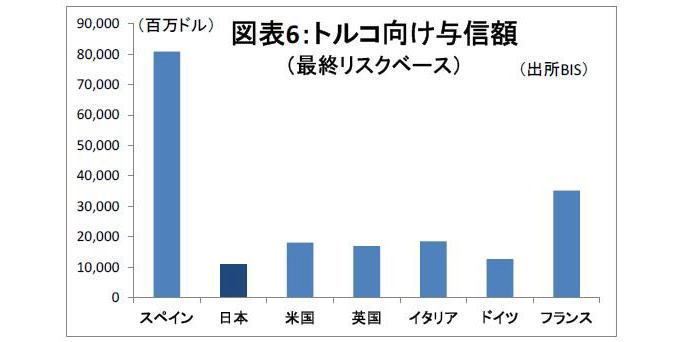

また、別のルートとして、トルコ向け与信の大きい欧州への波及も報じられている。スペイン、フランス、イタリアなどでトルコに対する与信額が相対的に大きい(図表6)。しかし、スペインの8兆円強、フランスの4兆円弱を除けば、2兆円以下とごく小さい。

強いて挙げれば、こうした与信の焦げ付きリスクが高まると、ECBの金融政策正常化が遅れる可能性が高まるという点は懸念材料である。ECBが、BBVAとウニクレディトへの影響を注視しているという報道もある。ユーロはそろそろ下げ止まるとみられるものの、上昇に転じるには重石となりそうだ。

3)邦銀への影響

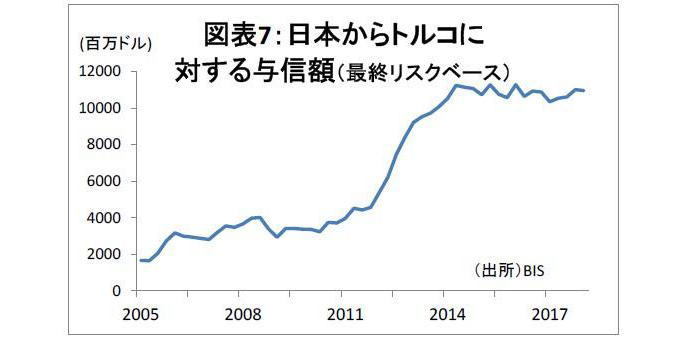

日本とトルコは、地理的距離に比べて金融面での距離は近い。トルコの生活に密着している第二ボスポラス橋は日本の金融機関が1985年に融資をしている。同じ頃、トルコに、三井銀行(現三井住友銀行)が米銀との合弁銀行を設立したこともある(その後撤退)。

現在、3メガは、現地法人を含みさまざまな形で同国に進出している。収益を求めて、国内経済は安定しており心情的にも近いトルコには比較的進出しやすかったと思われる。

それでも、日本に対する直接的な影響は軽微である。2011年以降暫くは急速に増加したものの、この3年間、最終リスクベースの与信は1兆円程度で維持されている(図表7)。この規模なら危機がトルコだけで済むなら、たとえ全損でも影響はごく軽微だ。

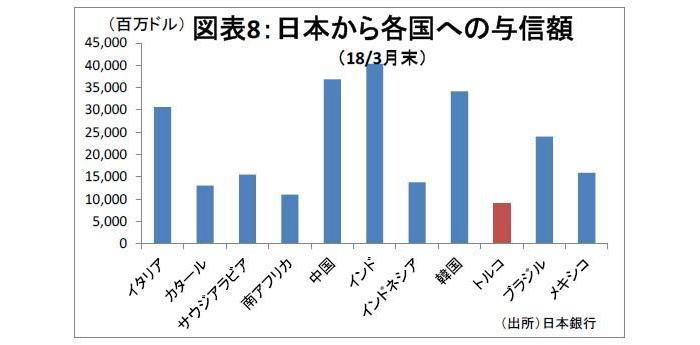

更に、他国に若干の波及があっても依然影響は限定的といえる。図表8の通り、新興国向け与信は限定的である。このため、金融機関の株価がトルコリスクの更なる深刻化で下落すれば、追加投資の好機となるだろう。

大槻 奈那(おおつき・なな)

マネックス証券 チーフ・アナリスト

【関連リンク マネックス証券より】

・悲観の中に生まれるゴールデン・クロスは大相場の予兆

・トルコ不安もFFR無難に通過で下値は限定的 円高一服で押し目買いも

・DeepMacro FX-1 ほぼ先週と変わらず カナダドルが小幅なショートからロングへ

・【新潮流2.0】 第54回 猛暑

・決算集計速報 PART11 先週末と昨日の決算発表は