2017 年度の厚生年金収支の決算は1.6 兆円の黒字であった。賃上げと雇用の増加によって、保険料収支が4.7%も増加したことが大きい。現在、男性の厚生年金報酬比例部分の支給開始を65 歳へと遅らせている。うまくいけば、それ以上の支給条件の見直しは不要になりそうだ。

厚生年金収支が4年連続プラス

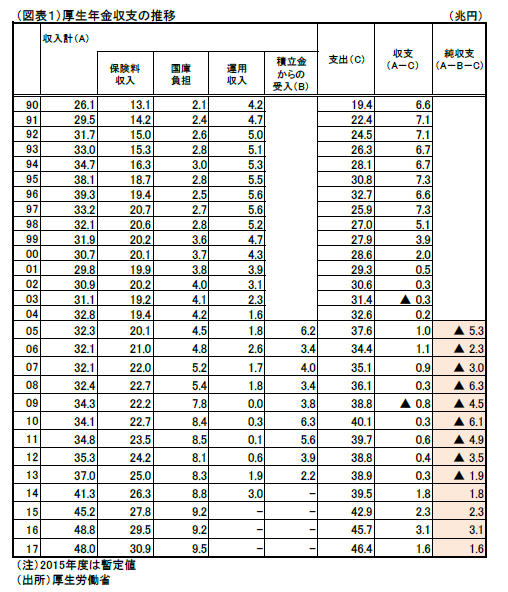

8月上旬に発表された厚生年金・国民年金の収支決算では、厚生年金収支が2017 年度1 兆5,881 億円の黒字であった(図表1)。主因は、保険料収入が30.9 兆円と前年比4.7%も増加したことにある。

この保険料は、2009 年度の減少を最後に、2010~2017 年度まで8年連続の増加である。リーマンショックを抜け出し、現在まで雇用増・賃金上昇の恩恵が年金収支にも恩恵を及ぼしている。ここには、毎年+0.354%の厚生年金保険料率の引き上げが加わっているが、その効果は2017 年9 月をもって打ち止めとなった。今後は、料率引き上げなしで、雇用増・賃金上昇の牽引力でもって、年金収支を改善させることになる。

賃金を巡る環境は、2014 年度から賃上げ促進によってベースアップが再開され、2016 年頃から中小企業にも波及が進んだ。奇しくも、厚生年金収支は積立金受入(取崩し)を除いたベースで2014 年度から黒字化している。ここには、賃上げ促進の支援がパワフルに収支改善に寄与している姿が浮かんでくる。

財政検証のシミュレーションを上回る実績

多くの若者が年金制度の未来について悲観的な見方をしている。厚生労働省も、年金支給開始年齢をすでに決めている65 歳から引き上げることを検討し、一旦、65 歳支給を堅持する見通しだと伝えられている。2020 年までの次期年金改革では、専門家の中には、まだ引き上げの必要を考えている人がいるようだ。

しかし、2017 年度の厚生年金収支の決算をみる限りは、厚生年金のさらなる支給条件の見直しはそれほど必要性が高いとは思えない。なぜならば、厚生年金報酬比例部分の支給に関して、黒字が続きそうだからだ。2013~2025 年度にかけて男性の支給開始を60 歳から65 歳へと引き上げている。2025年度までに支出額について圧縮策が講じられているのに、屋上屋を重ねて65 歳から67・68 歳へと支給開始を遅らせる必要性は大きくない。うまくいけば、これ以上の厚生年金の支給条件の切り下げは不要だ。

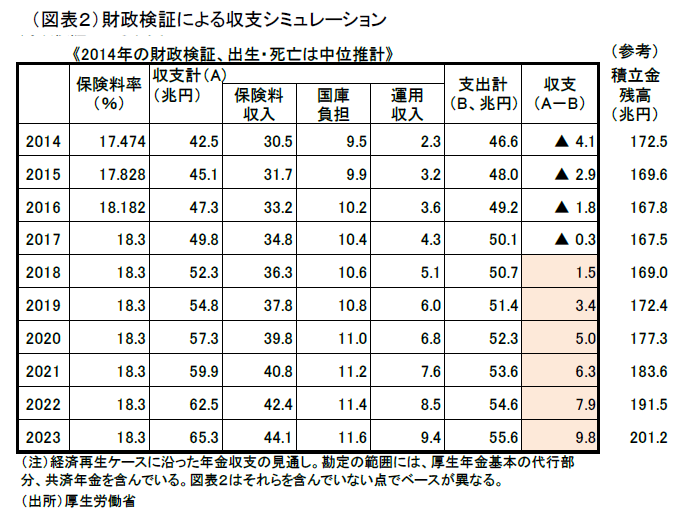

また、5年に1度の財政検証の収支シミュレーション(最新・2014 年推計)と比較しても、収支見通しは上振れしている(図表2)。財政検証では2018 年度から収支プラスを見込んでいたのが、実際は2014 年度からの黒字化ができている。財政検証の想定する名目賃金上昇率は、確かに甘い数字を前提にしてはいる。この点は認めざるを得ないとしても、賃金上昇に対する保険料収入の弾性値は意外に大きい。

2013~2017 年度の名目雇用者報酬の伸び率は年平均1.7%である。この間、保険料収入は年平均5.0%である。雇用者報酬1%の伸び率に対して保険料収入の弾性値は2.9%である。ここから、毎年0.354%の料率引き上げの効果を除いても、約2.5%の弾性値は確保できそうである。

仮に、2025 年度まで名目賃金2%の伸びが継続できたとすると、保険料収入は年平均5%の伸びが期待される。2025 年度までは男性の支給開始が65 歳へと段階的に移行する予定である。2014 年の財政検証の高めの賃金上昇の想定に基づく保険料収入の見通しの実現可能性は、2.5%の弾性値をベースに計算した保険料収入の見通しであれば、それほど低くないとみてよい。

様々な不確定要素を考慮してもプラス基調

厚生年金の収支は、保険料収入と保険給付金だけによって決まる訳ではない。2014~2017 年度は、厚生年金基金の代行返上によって+2.0~4.5 兆円の収支改善が特殊要因として加わった。これらを除くと、まだ収支は赤字ないし収支トントンの状態とみる人もいる。

その点は認めざるを得ないとしても、基礎的な保険料収入-保険給付=収支は、2013 年度+1.4 兆円、2014 年度+3.2 兆円、2015 年度+4.6 兆円、2016 年度+6.1 兆円、2017 年度+7.4 兆円と着実に プラス幅を拡大させている。

GPIF(年金積立金管理独立行政法人)の運用実績もここ数年間で大きく改善していて、積立金残高の時価は154.9 兆円と薄価111.9 兆円を+43.0 兆円(38.4%)も上回っている。フローの収支がプラスに転じ、株価上昇の恩恵が加わっていることは、正常化に成功していると言える。財政検証では、2018 年度以降に収支見通しがプラスになり、積立金残高が当面増え続けることをもって「100年安心」と称していた。2005~2013 年度は、ずっと収支マイナスであり、時価も下がることが多かったので、その状況では、「100 年安心」と聞いても信じられなかった。

成功と矛盾

本稿で筆者が訴えたかったことは、賃上げが進んでくると、基礎的な収支バランスが改善して、積立金の減少に歯止めがかかるということである。前述の通り、2014 年の財政検証の想定よりも改善ペースは速い。

厚生年金だけでみると、いずれ基礎年金の1/2 をサポートしている10 兆円弱の国庫負担まで保険料収入でカバーできる日が来るかもしれない。その条件としては、雇用者報酬が2%以上で増え続けることと、シニアの就業率が上がること、非正規から正規へのシフトが進むことが条件となろう。

正規化の動きは、人手不足も手伝って2018 年には進んできている。また、2020 年に見込まれている次期年金改革では、在職老齢年金制度の廃止が行われる公算が高い。内閣府の試算では、これによってフルタイム労働者が60 歳代だけで14 万人増加するとされる。筆者の試算では、この効果で約0.4兆円の保険料収入の増加が予想できる。フルタイム化したシニア労働者の賃上げがより進んでいけば、厚労省が在職老齢年金廃止による減収分約1兆円はごく短期間で穴埋めができそうだ。

さらに、最近の報道では、2020 年改正時に、パート労働者の厚生年金適用を拡大するとされる。月収8.8 万円以上から6.8 万円以上に適用条件を広げ、200 万人規模の加入者増が見込まれるという。厚生年金収支の立て直しは一気に進みそうだ。

しかし、将来の年金収支に残された宿題はまだある。財政検証の見通しでは、2020~2023 年度の運用収入の見通しは7~9 兆円である。国庫負担の6~8 割を占めている。ところが、マイナス金利政策の影響もあって、運用収入はここ数年間はほぼゼロである。つまり、日銀の政策が国の利払費を極端に低くして財政サポートを行っているつけが、年金収支の足を引っ張っているのだ。

日銀が過度な財政支援を止めなくては、中長期の年金運用の予定は見込めない。この問題は、複雑になっていて、消費税を増税して基礎財政収支を黒字化させないと、利払費の増加が許容できない。だから、年金運用は運用収入が得られない状態で収支改善を果たさなくてはいけなくなる。つまり、財政健金化が、年金運用の安定化の条件になっているということである。

多くの国民は、自分の年金は将来大きく目減りするのではないかと強烈なペシミズムを抱いている。これを解消するには、①継続的な賃上げと、②金利水準が実勢に合ったノーマルな状態になることが必要となる。日銀ができるだけ早く過度な市場介入を止めるためには、消費増税によって財政再建を果たすことが必要となる。単純ではない政策パズルを解いてこそ、年金制度に対する安心感を取り戻せるということだ。(提供:第一生命経済研究所)

第一生命経済研究所 調査研究本部 経済調査部 首席エコノミスト 熊野 英生