シンカー:日銀の国債買い入れオペというフローをベースにするモデルと、国債保有比率というストックをベースにするモデルでは、過去の長期金利の説明力では優劣は判断できない。デフレ完全脱却後、フローモデルでは日銀がオペを停止すれば、長期金利がしっかり上がってくることが予測できる。一方、ストックモデルでは、極めて大規模な売りオペをしない限り、日銀の国債保有比率の低下はかなり緩やかなため、長期金利はなかなか上がってこない予測となる。将来の予測力で判断すれば、フローのモデルの方が、より現実的であると考えられる。

長期金利のマクロのファンダメンタルズ要因としては、企業貯蓄率と財政収支の合計で貨幣経済の拡張を左右するネットの資金需要(GDP対比、マイナスが強い)と、失業率に先行する指標として知られ、信用サイクルとして内需の拡張を左右する日銀短観中小企業金融機関貸出態度DIの二つの柱がある。

長期金利の金融政策要因としては、イールドカーブのアンカーである日銀の短期政策金利と、日銀の資金供給(マネタイズ、国債買い入れオペなど)の力を示す日銀当座預金残高の変化(前年差、GDP対比)の二つの柱がある。

政策金利の1単位当たりの変化に対する長期金利の変化幅を示す乗数が、政策金利がマイナスの時にはプラスの時の1を上回ると仮定する。

更に、日銀の指値オペの提示が、実際の応札が小規模でも(0であっても)長期金利の抑制効果があるため、日銀の資金供給の1単位あたりの長期金利の変化幅を示す乗数も、1を上回ると仮定する。

そして、グローバルな金利水準の代理変数として、米国債10年金利の動きが重要となる。

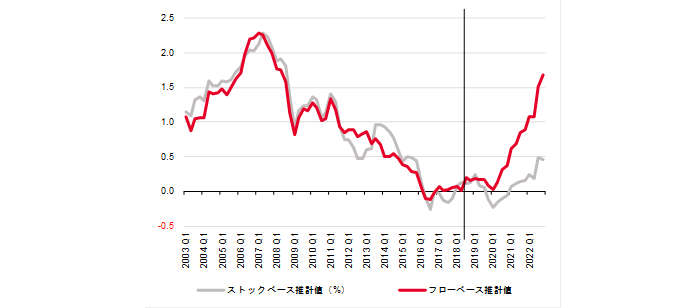

これらの要因を使うと、日本の長期金利のマクロ・フェアバリューが推計できる(1988年からのデータ、4四半期移動平均)。

長期金利=0.12+0.02中小企業貸出態度DI+0.72(政策金利Xマイナス金利政策乗数)+0.95 LN(米国長期金利)-0.06(ネットの資金需要+日銀当座預金残高変化X指値オペ乗数)、R2=0.98

現在のマイナス金利政策乗数は5、指値オペ乗数は3であると推測され、DIが+21、ネットの資金需要が+0.8%、米国の長期金利が3.0%とすると、日本の長期金利のフェアバリューは0.2%となる。

一方、量から金利へ政策ターゲットを変更した2017年7月の金融政策決定会合での、「量的・質的金融緩和」導入以降の経済・物価動向と政策効果についての総括的な検証では、長期金利が大きく低下してきた要因として、日銀の国債保有割合というストックを重要視している。

最近発表された日銀の論文でも、マクロ経済モデルを使い、現金融緩和政策下での金利下押し圧力は国債買入によるフローの影響より国債保有残高の増加によるストックの影響のほうが大きいという結論に達している。

ネットの資金需要に日銀当座預金残高変化を足したマクロのフローの債券需給を、日銀の国債保有割合というストックに変更しても、同じようにマクロ・フェアバリューが推計できる。

長期金利 = 0.07+ 0.02 中小企業貸出態度DI + 0.74(政策金利Xマイナス金利政策乗数)+ 1.24 LN (米国長期金利)- 0.03 (日銀の国債保有割合)、R2=0.98

現在のマイナス金利政策乗数は5、DIが21、米国の長期金利が3.0%とすると、日本の長期金利のフェアバリューは0.1%となる。

日銀が異次元の金融緩和に踏み切った2013年からの長期金利の動きを見ても、日銀のフローの国債買い入れの増加とともに、ストックの保有も増加しているため、推計結果に大差は無く、フローのモデルとストックのモデルのどちらがより力を発揮するのか、判断することはできない。

長期金利モデルのストックとフローの優劣は、過去の説明力ではなく、将来の予測力で決まる。

デフレを完全脱却し(2022年度末時点)、マイナスの政策金利が解除され(政策金利は0.0%まで上昇)、日銀の国債買いオペが無くなり(日銀当座預金残高の変化が無くなると仮定)、米国の長期金利が4.0%程度、DIが+18、ネットの資金需要が-1.5%程度(資金需要が復活する)まで変化したと仮定する。

フローのモデルでは、長期金利のマクロ・フェアバリューは1.7%程度まで上昇すると推計される。

一方、日銀の国債買いオペが無くなっても、日銀の国債保有比率の即座に大きく低下しないため、ストックのモデルでは、長期金利のマクロ・フェアバリューは0.3%程度にとどまることになる。

ストックのモデルでは、100兆円程度の国債売りオペ行っても、日銀の国債保有比率は10%程度しか低下せず、長期金利へのインパクトは0.3%程度の上昇とあまりに小さく、現実的ではないだろう。

また、企業貯蓄率が異常なプラスという金余りが国債金利を大きく低下させてきたというマーケットの感覚は全く表現できず、企業の資金需要が復活しても長期金利は上昇しないことになってしまう。

日本がデフレ完全脱却となり、名目GDP成長率が3%程度に拡大しても、ストックのモデルでは、日銀が極めて大規模な国債売りオペを実施するか、または償還分の再投資をせずに残高を大きく減額しない限り(日銀当座預金残高を現在から大きく減少させない限り)、長期金利の上昇がかなり抑制されるため、長期金利は名目GDP成長率を恒常的に大幅に下回り続け、景気過熱を避けることは難しいという結論になる。

過熱を避けるため、フローのモデルが示す1.7%まで長期金利を上昇させようとすれば、500兆円程度の売りオペが必要となり、2013年の量的・質的金融緩和前の水準に一気に日銀の国債保有額を減らさなければならず、マーケットが極度に不安定になることを考えれば、非現実的だ。

過去の説明力ではなく、将来の予測力で判断すれば、フローのモデルの方が、より現実的であると考えられる。

また、現在、日銀の国債買い入れオペがわずかに増額・減額されると、長期金利が反応することから、フローのモデルの方が、より現実的であると考えられる。

デフレ完全脱却までは、緩和的な金融政策により、長期金利が名目GDP成長率を持続的に下回り、その間のリフレの力は強く、財政も改善していく。

そして、フローのモデルでは、デフレ完全脱却後に日銀が緩和を縮小していけば、長期金利は名目GDP成長率に向けてしっかり上昇していくことになる。

しかし、ネットの資金需要はそれほど膨張していないため、長期金利の抑制が効かなくなることはなく、名目GDP成長率を大きく上回ることはなく、安定すると考えられる。

図)長期金利のフローのモデルとストックのモデル

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司