相続トラブル回避のために、今すぐやっておくべきこと

相続対策は親が亡くなってから始めるものではない。もめない、困らない相続のため、生前から手を打てることはたくさんある。

今のうちから相続の基礎を知り、トラブルを回避する方法、そして相続税への対策を学んでおこう。税理士の笠原清明氏に、知っておきたい必要最低限の知識を教わった。

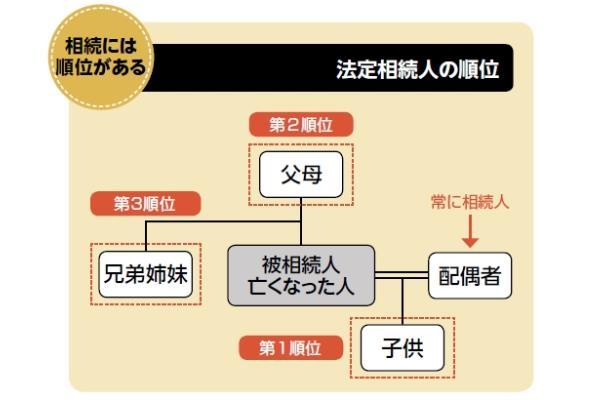

相続の「順位」を知っておこう

「我が家が相続について考えるのはまだ早い」という家庭は多いと思います。ただ、万一が起きてからすべてを行なおうとすると、手続等の煩雑さに追われ、もめ事の原因になることも多々あります。今後の人生をゆっくり落ち着いて過ごすためにも、ぜひ、早いうちに相続のことを知っておくべきです。

ここではまず、相続の基本について説明したいと思います。

ある人が亡くなり(被相続人)、その資産を残された家族(相続人)が引き継ぐのが相続ですが、相続に関してまず最優先されるのが「配偶者」、つまり亡くなった方の夫や妻です。それに続く「第一順位」が被相続人の子供。「第二順位」が被相続人の両親。そして「第三順位」が被相続人の実の兄弟となります。

もしも第一順位である被相続人の子供が亡くなっている場合、その子供(つまり孫)がいれば孫が第一順位の相続人となります。もし、子供も孫もひ孫もいない……ということになると、第二順位に移り、それもいない場合、第三順位に移る。これが基本です。

「遺言」があるからモメない……というのは大きな誤解

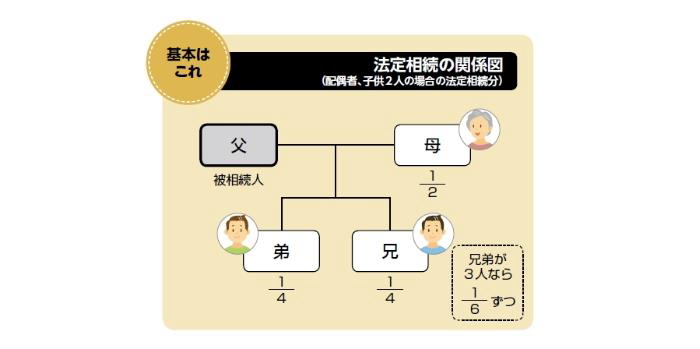

法定相続の額には定められた割合があり、これは法定相続人の数によって決まります。

配偶者しかいない場合は、全額、配偶者が引き継ぐことになります。配偶者と子供がいた場合、まず、配偶者に50%、そして残りの50%は子供の数で均等割りされます。2人兄弟なら25%ずつ、3人兄弟なら16.6%ずつ……となるわけです。

ただし、必ずしもその割合を守らねばならないわけではありません。相続人全員が納得すれば、どのような割合で分配しようと問題にはなりません。たとえば被相続人が「遺言」を残すことにより、全財産を長男に、といったことも可能です。

ただし、もしその内容に次男が不服を唱えた場合、「遺留分」として一定の額を手に入れる権利があります。原則的には、もともとの法定相続分の半分。本来の法定相続分が50%だとしたら、25%は取り戻すことができるのです。

実際、こうしたトラブルは頻繁に起こっています。相続対策というと「遺言」が最大の解決策だと考えられがちですが、遺言を過信するのもまた禁物なのです。

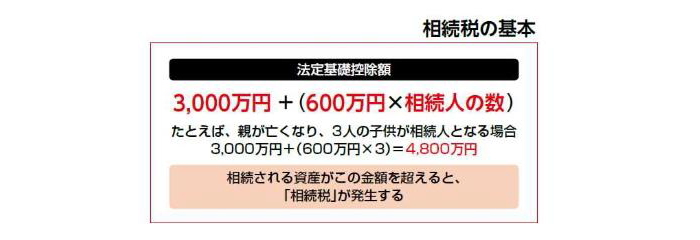

わが家は相続税の対象?それとも申告不要?

さて、誰がどのように資産を受け継ぐのかと同様に、ひょっとするとそれ以上に気になるのが、「相続税」の話かもしれません。とくに3年ほど前、相続税の課税ラインが引き下げられ、より多くの家が相続税の対象になることが話題となりました。それだけに「自分も対象者になるのでは」と心配している方も多いと思います。

とはいえ、相続税の対象になる人は、日本人全体からすればまだまだわずかです。

具体的には、相続税には「基礎控除」というものがあり、残された資産がこの金額以下なら、税金も課されず、申告の義務もありません。基礎控除額は相続人の数によって変わり、「3000万円+(600万円×法定相続人の数)」となります。たとえば、相続人が兄と弟の二人だけなら、基礎控除額は4200万円。預貯金はもちろん、不動産や有価証券、絵画などの美術品も含めた資産の額がこれに満たないようなら、相続税は不要です。

これを多いと思うか少ないと思うかは人によるでしょう。ただ、都心に一戸建ての住居を持つような家庭は、この金額にすぐに達してしまう可能性があります。

誤解されがちなのは、不動産の評価額は市場価格ではなく、あくまで「路線価」による、ということです。詳しい説明は煩雑になるので省きますが、市価と比較すると土地代が8掛け、建物が8掛けほどになることが多いようです。もちろん一概には言えませんが、市価が5000万円なら4000万円ほどの評価額になるということです。

自宅は分割できない。では、どうする?

相続によるトラブルは多々ありますが、とくに多いのがこの「不動産」が原因になるケースです。たとえば、親が残した資産が「実家の不動産」しかない場合。残された兄弟間で分割しようにも、家を切り分けるわけにはいきません。たとえば、兄弟のうち誰かがその家を引き継いで住むのなら、その人が住宅の評価額のうち各相続人の取り分を現金で渡す、といった解決策を取ることになります。

もし、誰も住む人がいない、あるいは家を引き継ぐ人が相応の現金が用意できないのなら、不動産は売却するしかなくなります。ただし、すぐに売れるとは限りません。

ちなみに、自宅を同居する親族が相続するなどのケースでは、「小規模宅地等の特例」を受けることができます。この特例を適用すると、敷地の評価額が最大8割少なく見積もられます。自宅用敷地の場合330㎡、貸付事業用宅地が200㎡までと制限はありますが、これによって相続税が不要になる、あるいは大幅に減額されることは多いでしょう。

ただ、相続税の申告提出期限は、相続開始の日の翌日から10カ月以内です。もし、もめ事が起こりこの期日までに分割ができない場合は、小規模宅地等の特例を受けることができないのです。10カ月というと長いようで、実際にはあっという間です(「申告期限後三年以内の分割見込書」を出すなどの救済措置はあります)。

節税の王道は「生前贈与」の活用

相続対策、あるいは節税対策にはいろいろな手段がありますが、最も有効なものの一つが「生前贈与」です。

親の生前に息子が多額の現金をもらうようなケース、つまり相続人が被相続人から生前に多額のお金をもらった場合、相続人は本来、そのぶんの「贈与税」を支払う必要があります。ただし、その額が年間110万円以内であれば控除範囲内となり、税金を払う必要がないのです。

これを10年続ければ1100万円。かなりの額になります。前述のように自宅の不動産の分割でもめそうだとわかっていれば、事前にこの方法で現金を残しておくことも可能です。

ただし、この方法を取る親は稀です。いくら年齢を重ねても、いざというときに備えて自分の手元にお金を残しておきたいと思うものだからです。ちなみに、子供の名義で口座を作ってそこにお金を入れ、いざというときは親が自分で引き出す、という方法は、税務署から「口座を管理しているのが誰か」が厳しく問われるので、用いるのは難しくなっています。

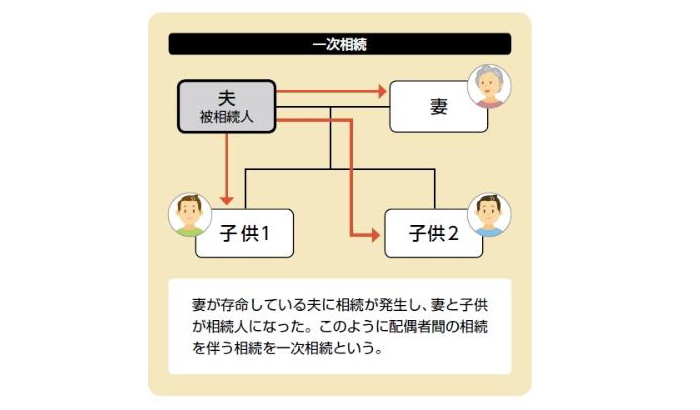

意外と知られていない一次相続の方法

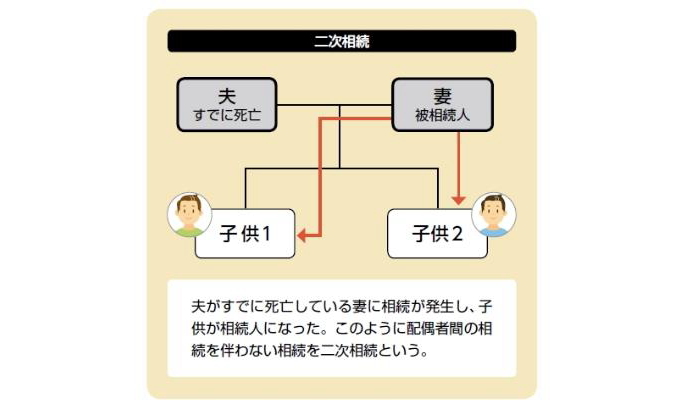

また、意外と知られていないお勧めの方法があります。たとえば子供が2人いる夫婦の場合、夫が亡くなった後、まずは妻に財産を相続させ(一次相続)、妻が亡くなったら子供に(二次相続)というのが一般的なケースです。「配偶者の税額の軽減」により、配偶者への相続には1億6000万円まで税金がかからない、という特例があるからです。だからこそ多くの場合、「まずは配偶者へ相続を」と考えるわけです。

ただし、いずれもう一人の親が亡くなった際、結局は子供への相続が行なわれるわけです。ならば、夫が亡くなった際に「一次相続」として妻と二人の子供に同時に相続させる、という手があります。前述したように法定相続人が多いほど、基礎控除額は大きくなりますので、結果的に節税となるケースがあるのです。

また、被相続人が生命保険に入っておくのも有効な手段と言えるでしょう。相続時に必要となる現金が用意できるだけでなく、節税の効果もあります。全額ではありませんが、「500万円×法定相続人の人数」までは非課税となります。

40代、50代の方が今から準備をするというのはなかなか難しいかもしれません。ですが、とりあえずこういう制度があることを知っておくだけでも意味があると思います。

笠原清明(かさはら・きよあき)税理士

1957年、埼玉県さいたま市に生まれる。79年、税理士試験に合格。80年、中央大学商学部会計学科卒業後、公認会計士長隆事務所に入所。84年、東京都新宿区で開業。現在、社団法人・ソフトウェア開発・小売・建設・上場子会社など、約100社の税務に関わる。著書に『知って得する相続 揉めて損する相続』(PHP文庫)など。《取材・構成:西澤まどか》(『The 21 online』2018年1月号より)

【関連記事 The 21 onlineより】

・「相続トラブル」回避のため、今すぐすべきこととは?

・お金持ちが皆、秘かに実践している財布の秘密

・不安を煽る「老後破産」のウソ

・今すぐ始めるべき「実家の整理」失敗しない5つの鉄則

・資産10億円、何もしないと3代で10分の1?