世界最大級の機関投資家は誰か知っているだろうか。孫正義氏が率い、近年注目を集めているソフトバンク・ビジョン・ファンドは10兆円規模という。これだけでも途方もない金額だが、日本には、この16倍近い額を運用している機関投資家が存在する。

世界最大級の機関投資家「GPIF」

それが国民年金と厚生年金の保険料を一括して運用する公的機関で、英語名のガバメント・ペンション・インベストメント・ファンドの頭文字を取り「GPIF」と呼ばれている。運用資産は平成30(2017)年度第1四半期末で158兆5,800億円を誇り、世界最大級の機関投資家だ。

GPIFの運用成績を確認してみよう。平成29(2016)年度の収益率は+6.90%、収益額は+10兆810億円であった。非常に好調といえる成績だが、単年度の成績だけでは何とも言えないという指摘があるあるかもしれない。

そこで平成13(2001)年度以降の運用成績も見てみよう。平均収益率は+3.18%、収益額は+66.1兆円であった。少子高齢化による年金不安の声が高まるなか、GPIFは16年間で66兆円以上の国富を生み出してくれたというわけだ。

安定した運用成績の鍵は「外貨建て資産40%」

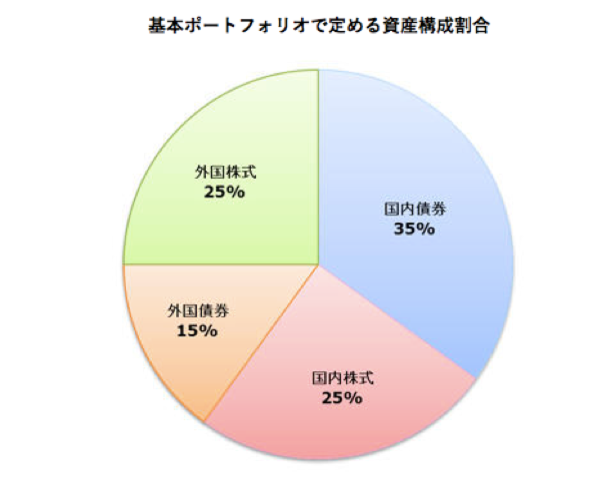

個人投資家がGPIFから学べることはなんだろうか。そのひとつが「基本ポートフォリオ割合」だ。GPIFは平成26(2014)年10月31日に、以下のように設定し、状況によって多少のプラスマイナスはあるものの、基本的にはこの割合を守り続けている。

ポイントを2つ。ひとつは株式資産(国内株式+外国株式)の割合が50%を占めること。もうひとつは外貨建て資産(外国株式+外国債券)の割合が40%を占めていることだ。なお外貨建て資産の大部分は米ドルだ。

自身の資産ポートフォリオと見比べて欲しい。どちらもGPIFの比率に達していないことが多いのではないだろうか。富裕層には法人オーナーも多いので、前者を満たしている人もいるかもしれないが、外貨建て資産の割合が40%を超えている人はなかなかいない。

実は、2014年に上記の基本ポートフォリオへ変更する前は、もっと「国内債券偏重」「日本円偏重」の基本ポートフォリオであった。

【2014年変更までの基本ポートフォリオ】

国内債券:60%

国内株式:12%

外国債券:11%

外国株式:12%

短期資産:5%

変更理由も発表されており、かいつまんで言えば「もっとリスク資産と外貨建て資産に投資しないと安定的なリターンを出せず、国民に安定的な年金給付をすることが難しくなる」ということだろう。優秀な人材が、最新の金融理論を背景に考え抜いた決断だ。我々は、このポートフォリオ変更から多くを学ぶことができるだろう。

外貨建て資産ならハワイ不動産

外貨建て資産を保有するとしたら、まず検討したいのが世界の基軸通貨である米ドルだ。米ドル資産を保有する方法として米ドル預金(外貨預金)、アメリカを対象にした金融商品、アメリカ以外を対象にした金融商品、アメリカの不動産(実物資産)などが想定される。

日本人でも、アメリカの不動産を購入することができる。過去20年に渡ってデフレが続いていた日本と異なり、アメリカは不動産価格が長期に渡って上昇している。実物資産なので減価償却の発生等により、税金面で有利になることもある。

特に安定して価格上昇が続いているのがハワイだ。ハワイ(オアフ島)の不動産売買価格(中央値)の過去30年の価格推移を見ると、戸建てもコンドミニアムも4倍以上になっていることが分かる。価格推移は安定しており、多くの資産価格が暴落した2008年のリーマンショックがどこに当たるのか、ぱっと見ただけでは検討がつかないほどだ。

2016年度ハワイ州の不動産仲介実績5位を誇る「リスト サザビーズ インターナショナル リアルティ」によると、リーマンショックでもハワイ不動産は7%しか下落しなかったという。世界共通のリゾート地であること、限られた供給が需給を引き締めること、地域経済が好調であることなどを背景に、世界中のマネーを引き寄せている。

ハワイ不動産なら「サザビーズ」に起源を持つ富裕層向けサービスへ

同社は260年以上の歴史を持つ世界最古のオークションハウス「サザビーズ」に起源を持ち、グローバル規模で不動産事業を展開している富裕層向けサービス「サザビーズ インターナショナル リアルティ®」の日本ブランドだ。顧客の多くは日本人富裕層であり、顧客のニーズに合わせた選りすぐったアメリカ不動産を提供している。

投資の世界では「ホームカントリーバイアス」という言葉がある。投資家が地理的、言語的、精神的な理由などによって、海外投資に慎重となり、自国投資が中心となる行動パターンのことだ。しかし、日本円偏重の資産配分だとリスク分散ができているとは言えず、インフレにも弱くなる。この機会にホームカントリーバイアスを打破する方法を考えてみてはいかがだろうか。