政府によるキャッシュレス化推進の経緯

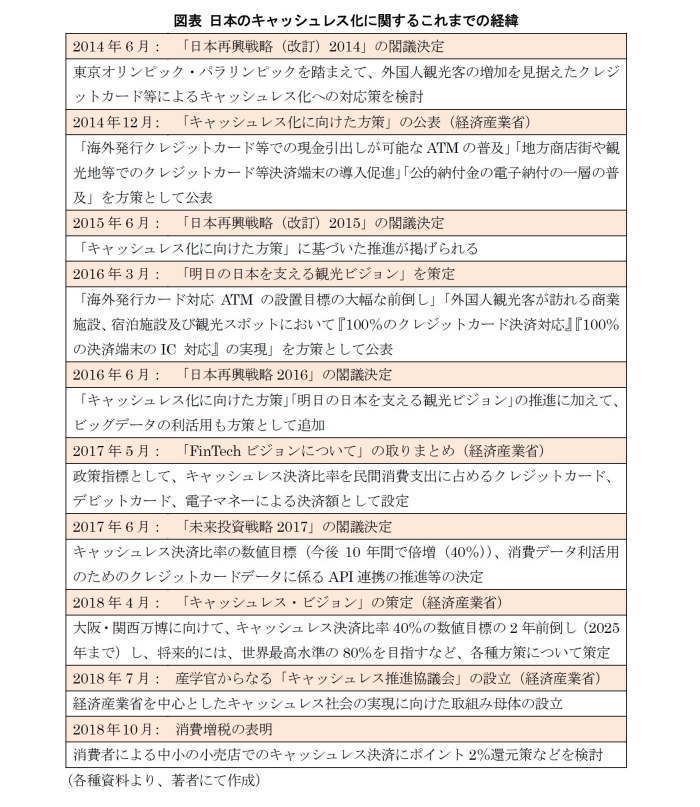

政府によるキャッシュレス化推進の施策は2014年に閣議決定された「日本再興戦略(改訂)」において、キャッシュレス決済の普及による利便性・効率性の向上が掲げられたことから始まる。当初の方策では、「海外発行クレジットカード等での現金引出しが可能なATMの普及」「外国人観光客が訪れる商業施設、宿泊施設及び観光スポットにおいてクレジットカード等決済端末の導入促進」などが謳われており、主に東京オリンピック・パラリンピックの開催、地方創生やインバウンド(訪日外国人旅行)需要への対応が中心だったと考えられる。つまり、キャッシュレス化の進んでいる海外から来た外国人観光客が、地方も含めて日本において観光する際に、不便なくキャッシュレス決済を行えることを主眼に、外国人観光客による国内消費を喚起することを主目的として、キャッシュレス決済のインフラを日本国内において整えていく意味合いが強かった。

しかし、2017 年6 月に閣議決定された「未来投資戦略2017」以降は、「キャッシュレス決済の安全性・利便性の向上」「事務手続の効率化」や「ビッグデータ活用による販売機会の拡大」が課題であるとされている。つまり、外国人観光客によるものだけではなく、ビッグデータの有効利用による消費活性化策も含めて、日本国内における民間消費におけるキャッシュレス化についても重要視されるようになっている。日本国内におけるキャッシュレス化について具体的な数値目標(KPI)が初めて設定されたのもこの時期にあたる。民間消費支出に占めるクレジットカード、デビットカード、電子マネーによる決済額の割合を「キャッシュレス決済比率」と定義し、10年間(2027年6月まで)で倍増させ、世界標準の4割とすることを目指すとした。

2018年4月に経済産業省より公表された「キャッシュレス・ビジョン」では、大阪・関西万博(2025年)に向けて、キャッシュレス決済比率4割の達成目標を2年早め、2025年としている。さらに、将来的にキャッシュレス決済比率80%を目指して環境整備を進めるとある。2018年8月には、経済産業省にて「キャッシュレス推進協議会」が立ち上がり、「QRコード決済の標準化」など、7つのプロジェクトを掲げている。いわゆるキャッシュレス決済と言われるクレジットカード、デビットカードや電子マネーだけではなく、QRコード等を用いたモバイル決済を活用したキャッシュレス社会の実現についても議論が始められたところである。

2018年10月に、安倍総理が消費増税を表明したが、中小の小売店などでキャッシュレス決済した際に、消費者に2%分をポイント還元する案や、小売店でキャッシュレス決済を導入する際の負担軽減についても検討するとの報道がある。

事業者サイドにおけるキャッシュレス化のメリットと課題

キャッシュレス化のメリット(1)として、消費者サイドから見ると、現金を金融機関の窓口やATMから引き出す手間やコストがなくなること、盗難や紛失に対応する保険や補償の付いた決済手段であれば不正使用や紛失のリスクも減らせることが挙げられる。また、現金決済では物やサービスの購入は消費者が移動できる範囲に限られるが、キャッシュレス決済を用いると、その選択肢は消費者自身が移動可能な距離の範囲に限定されず、インターネットなどでアクセスできる範囲にまで拡大することができる。

事業者サイドから見た場合、消費者の購買履歴データを分析することでマーケティングを高度化できること、現金取扱にかかる人件費の効率化と人手不足対策、従業員による現金紛失や盗難等のトラブルの解消、インバウンド需要を取り込めることなどが、メリットとして挙げられる。例えば、東京において試験的に現金決済お断りのレストランが出店したことが話題になったが、レジ締めにかかる時間がこれまで30分~1時間程度だったのが数分にまで短縮されたと言われている。この場合、30分~1時間に相当する人件費が削減されるというメリットが直接的に受けられることになる。特に大手の流通・小売業者では、無人レジなどの業務効率化によって、人件費削減だけではなく人手不足対策も目的とした実験店舗に関する話題が増えている。

社会的な観点では、キャッシュレス化を通じて流通データや購買履歴データを電子的に管理できるようになれば、現金決済では捕捉されなかった取引が透明化され、税収入の増加や税務処理の事務効率化が期待できる。併せて、脱税やマネーロンダリングへの効果的な対策にもなる。

キャッシュレス化することで様々なメリットを享受できることが期待されているのだが、特に中小の小売店においてキャッシュレス化を阻む理由としてしばしば指摘されているのが「キャッシュレス決済にはコストがかかる」という問題である。例えば、一般的なクレジットカード決済のインフラを導入する場合、決済端末費用として10万円程度、決済手数料として2~8%のコストがかかり、カード会社からの入金に15日~30日を要する。キャッシュレス決済手段も多種多様化しており、キャッシュレス決済の従業員教育にも時間がかかる。

その一方で、現金決済であればこれらのコストは必要なく、コンバージョンサイクル(仕入れから販売に伴う現金回収までにかかる日数)も短期化して資金効率が高まるというメリットがある。それゆえ、大手の流通・小売業者とは異なり、現金の取扱いにかかる人件費をビッグデータ分析によるマーケティングの高度化の費用に充てるよりも、キャッシュレス決済の導入にかかる端末費用や決済手数料を負担せずに、人件費をかけて現金決済で対応することで資金効率を高めた方が、中小の小売店にとってメリットが大きかったものと考えられる。特に、薄利多売のビジネスや生鮮食品を取り扱うような飲食店の場合、現金決済で対応するインセンティブが極めて高い。

------------------------------

(1)キャッシュレス化のメリットに関する議論ついては、「日本のキャッシュレス化について考える」(ニッセイ基礎研究所、2018年7月10日)なども参照されたい。