3月短観は大企業・製造業の業況判断DIが前回比▲6ポイントの悪化と目立った。非製造業DIは前回比▲3ポイントと小幅だった。非製造業は堅調さが維持されている。変化として注目されるのは、住宅・不動産関連にマイナス金利の好影響が表れていることである。そして、借入金利DIも低下が大きく、CP発行環境が大きく改善したことである。黒田総裁は「してやったり」と思ったに違いない。

業況判断は悪化した

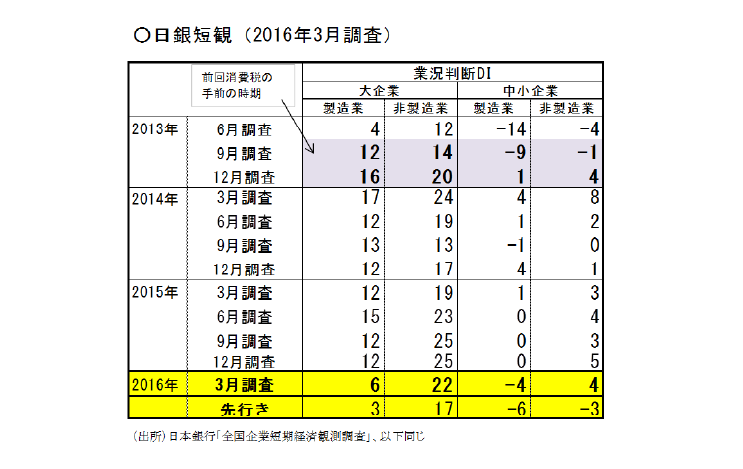

4月1日に発表された日銀短観3月調査は、大企業・製造業の業況判断DIが前回比▲6ポイン トの悪化となった。年初来の円高と新興国経済の悪化が、輸出産業を中心に業績下押し圧力になった格好である。今回の大企業・製造業の業況DIは水準が6の「良い」超であるが、そのレベルは2013年6月調査の4以来の低水準である。また、非製造業の業況DIは22と前回比▲3ポイントの悪化になった。2015年9月・12月と横ばいだったので、こちらは、2014年9月以来1年半ぶりの悪化になる。

今回の短観は、政府が5月後半にも想定している消費税再増税の最終確認をするときの判断材料になると目されている。製造業は、前回消費税増税の手前の2013年9月・12 月よりは「良い」超幅は低くなっている。これはグローバルな下押し圧力の影響があろう。一方、非製造業においては、駆け込み需要が起こる前の2013年9月・12月のDI(14、20)よりも「良い」超幅が大きい。前回よりも内需が悪くなっているとは言えない。無論、リーマンショック級の景気悪化ではないことは論じるまでもない。

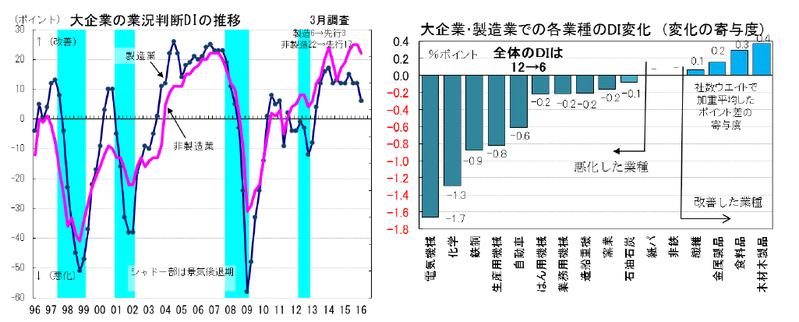

個別の業種に注目すると、大企業・製造業の悪化を牽引したのは、電気機械である。(寄与度▲1.7ポイント、悪化幅の3割程度)。次いで、科学、鉄鋼となっている。科学と鉄鋼は前回は原油安のメリットをとりわけ大きく受けていただけに、原油価格は反転し、そのメリットが追加的に受けにくくなっている。電気機械は、大手メーカーが業績不審に陥っていて、家電部門の競争力の低下が響いている。科学、鉄鋼は、中国などの新興国需要の悪化をより色濃く受けたと考えられる。

反対に、木材木製品、金属製品は、マイナス金利政策によって限界的に住宅投資が刺激されているので、その効果があって業況改善になったとみられる。具体的には、住宅資材、アルミサッシの需要増への反応だろう。非製造業においても、公共事業の需要は鈍化しているはずなのに、建設は改善している。不動産業も大企業・中小企業で改善した。ここも、住宅需要の影響だろう。やはり、マイナス金利効果である。

全体として、マイナス金利効果は円安効果では不発だったものの、金融緩和効果による住宅投資刺激、不動産の資金調達支援などのかたちでプラス効果は早々と表れている。この点は、ある程度は日銀を評価してもよいだろう。

懸念材料と言えば、サービス業の業況悪化である。対個人サービス(前回比▲16ポイント)、宿泊・ 飲食サービス(同▲10 ポイント)は、個人消費の悪化を暗示している。株価上昇が消費に貢献していた部分がなくなってきたことや、円安傾向が後退してインバウンド需要がさらなる上積みに貢献しなくなっていることが、サービスの下押しになっている。

経常利益の減転落はショック

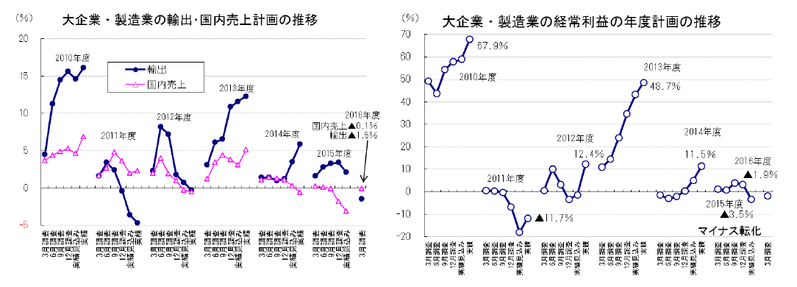

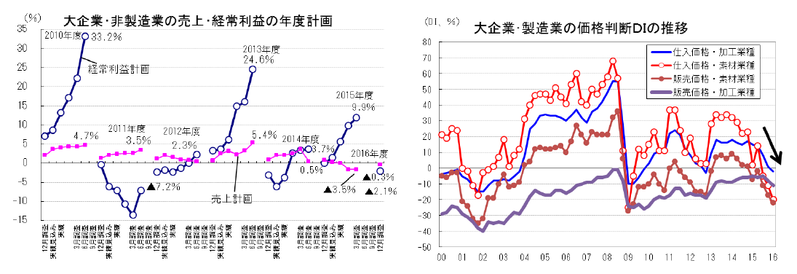

年度の事業計画は、総じて堅調なのだが、大企業・製造業の経常利益のところで、2015年度実績見込みが前年比▲3.5%と減益見通しに変わったのはショッキングだ(前回調査前年比3.3%)。

これまでの円安のゲタがなくなったことが大きい。個別の決算状況などから薄々はわかっていたとしても、はっきりと集計値がマイナスになったのはやはり重く受け止めざるを得ない。筆者は、原油安効果を大きく見込んでいたので、為替の効果がここまで大きくなったのは残念に思う。

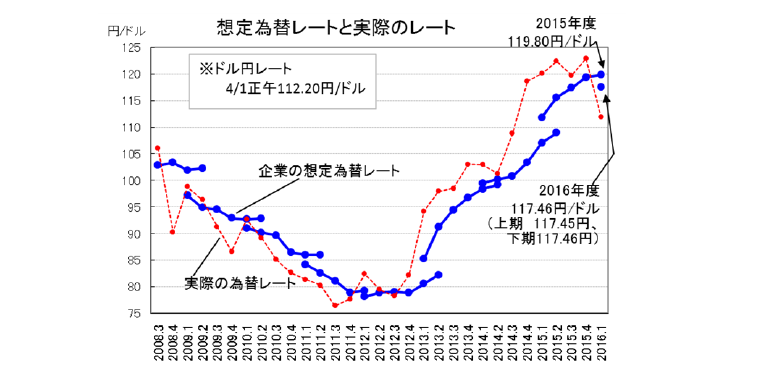

年度における想定為替レートは、2015年度 119.80円/ドルから、2016年度117.46円/ドルと小幅な円高修正に止まっている。とはいえ、2014年度実績108.96円/ドルで、前年比9.9%の円安寄与だったのが、2015年度も前年比9.9%、そして2016年度計画は前年比▲1.9%になる。ここ数年の円安環境が企業収益の後押しをしてきた環境が、もはや期待できなくなっている。

2016年度の大企業・製造業の輸出計画については、前年比▲1.5%とマイナスに転じている(ほぼ想定為替レート変化幅のみ)。国内売上計画は、2016年度▲0.1%とほぼ横ばいである。月調査の初回計画について、過去の年度計画と比較すると、2014年度の国内売上は前年比1.1%、2015年度の前年比0.2%だった。2016年度は少し国内売上を慎重にみていることがわかる。

非製造業についても、2016年度の売上計画は前年比▲0.3%である。過去の3月調査では、2014年度の前年比1.1%、2015年度は前年比0.8%だったので、2016年度の売上計画が慎重であることがわかる。その理由は、物価上昇の見通しが後退したことにあろう 。足元の消費者物価上昇率は前年比0%前後で推移している。今回の短観でも、販売価格DI、仕入価格DIがともに前回比下落方向に変化している。ここは原油要因もあろうが、賃上げ率が小幅になりそうなので、需要全体をそれほど強くみていないことが表れているのであろう。

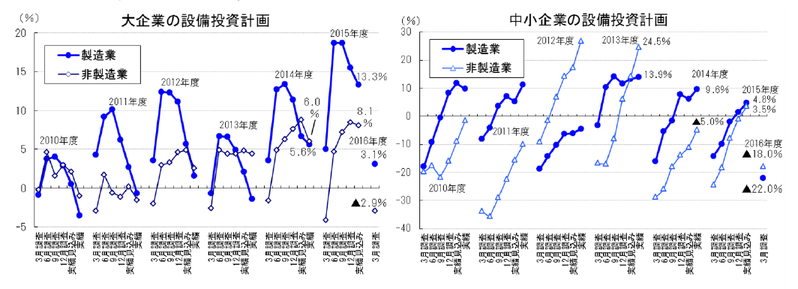

設備投資の趨勢は上向き

設備投資計画は総じて堅調である。大企業・製造業は、2015年度実績見込みが前年比13.3%、2016年度計画が前年比3.1%のプラスである。これで設備投資は2014年度から3年連続で増えていきそうである。また、大企業・非製造業は2012年度から2015年度までプラス計画で続いている。2016年度の初回調査は前年比▲2.9%と奮わないものの、過去の計画でも3月調査はマイナス計画だったので、それほど悲観する必要はない。

中小企業は、2015年度が製造業、非製造業の前年比4.8%、3.5%とそれぞプラス計画であった。こちらも数年来の堅調さが維持されている。2016年度の初回調査は、製造業の前年比▲22.0%と少し マイナス幅が大きい。一方、中小企業・非製造業の前年比は▲18.0%と、過去(2014年度▲24.5%、2013年度▲29.9%)よりもマイナス幅は小さい。

趨勢的な設備投資の拡大が継続しているかどうなのかは、重要な景気の論点である。だから、短観計画からそれをどう読むかがポイントになる。設備判断DIは、大企業・全産業が2の「過剰」超、中小企業・全産業が「▲1」の「不足」超である。このDIの推移は、GDP統計の実質設備投資の水準と重なって動いている。筆者は、この趨勢はさらに「不足」方向に動いてもおかしくないとみている。

マイナス金利効果

日銀は、2016年1月29日に「リスクの顕現化を未然に防ぐ」という理屈でマイナス金利導入を決定した。景気が悪化している証拠を確認する手前で、「未然に防ぐ」という建前で追加緩和を行うのならば、いつでも追加緩和がきるという理屈になってしまう。そうした見方の下で筆者は、今回の短観結果をみて、4月27・28日の決定会合で追加緩和に打って出る可能性があると考えている 。

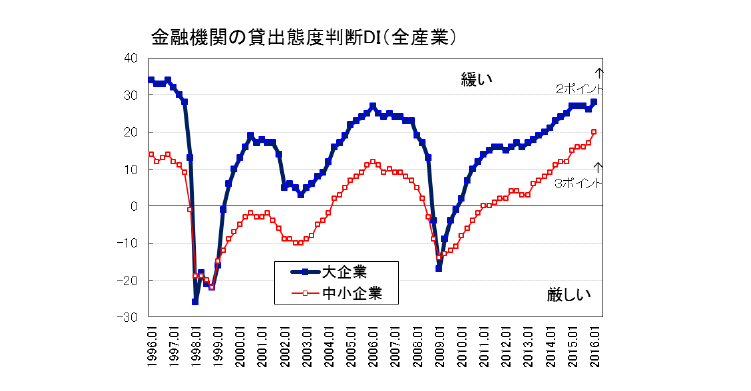

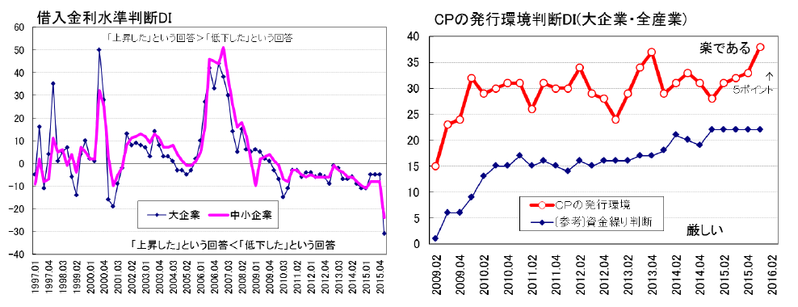

今回の短観でみて、マイナス金利政策のプラス効果が早々と見えてきているので、黒田総裁はそれに自信を深めて、追加緩和を行ってくる という筋書きである。おそらく、当初の段階では、マイナス金利によ ってどのくらい実体経済に好影響が及ぶのかは未知数だったに違いない。それが今回の短観では、借入金利DIで大きな低下が確認された。その幅は、過去の量的・質的金融緩和、あるいは量的緩和、ゼロ金利政策の導入時の「低下」超の変化幅を上回っている。CP発行環境判断でも、大きく「楽である」超過が動いた。

筆者は、マイナス金利政策は間違いなく銀行収益にとても大きな悪影響があると考えるが、黒田総裁のスタンスからすれば、3月の短観で実体面でもマイナス金利のプラス効果が確認されたので、それをもっと拡張したいと考えて、4月末の会合でも景気に対する後押しを追加してくるだろう。黒田総裁は、マイナス金利を使って短期決戦を仕掛けてくるつもりだから、犠牲を顧みずに突き進むだろう。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 熊野英生