平成29年度税制改正の中で取引相場のない株式につき、評価方法が大きく改正されました。改正の内容については以下に記載した通りですが、非上場株式を保有されている方や実務家の皆様が最も気になるのは、改正前後で評価額が上がるか下がるかという点ではないでしょうか。

そこで今回は、それぞれの改正項目を評価額に与える影響に着目しながら見ていきたいと思います。

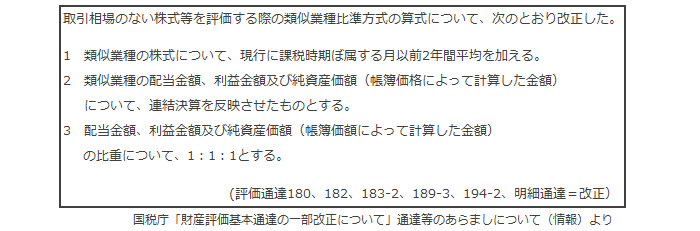

1.類似業種比準方式の見直し

類似業種比準方式については以下の三点が改正されました。

一つ目は類似業種株価(下図のA)の選択範囲が拡大されるという内容になります。改正後は従来の課税時期の属する月(相続、贈与のあった月)、その前月、前々月、前年1年間の平均の4項目に加えて「課税時期の属する月以前2年間平均」を選択することができます。選択範囲が広がり、当然この中から最も低い価額のものを選択することとなるため、結果として従来の4項目が選択される場合には評価額への影響はありませんが、今回追加された項目が選択される場合、具体的にはその業種の上場会社の株価が年々上昇している様な場合には、評価額は下がり、納税者有利な改正と言えるでしょう。

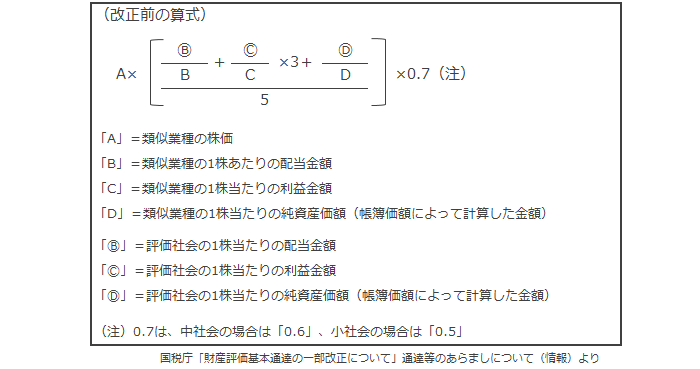

二つ目は類似業種比準価額計算上の計算要素である類似業種の1株当たりの配当金額、利益金額、純資産価額(それぞれ下図のB、C、D)の算出方法に関する改正です。従来、B、C、Dが上場会社単体の数値、即ち連結前のものが採用されていたことに対して、今後は連結後のより大きな単位での値を使用することとなります。一般的に連結後の数値の方が、連結前より大きくなるため、改正前より大きな数値で自社の数値(下図のⒷ、©、Ⓓ)を除することができるため、一つ目と同様に評価額は下がる場合が多いと思われます。

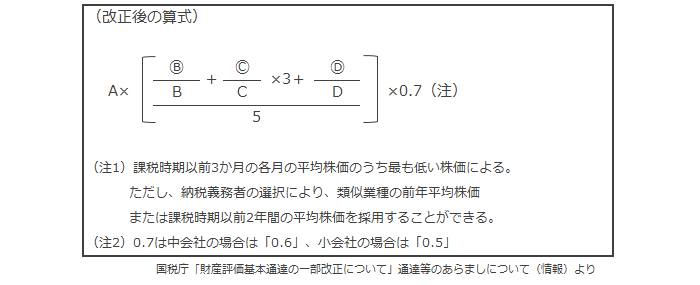

三つ目については、今回の株式評価についての改正の目玉として早い段階から注目されていたため、ご存知の方も多いかと思います。具体的な算式については下図の通りです。

従来、類似業種比準価額計算上は配当、利益、純資産の3要素について、利益を他の要素の3倍の比率で算入することとされていましたが、今回の改正ではこれらの要素につきすべて同じ比重とする方が実際の株価との乖離が少ないと認められ、上図の様な算式に変更されています。

株価に及ぼす影響については評価会社の状況により異なりますが、収益力の高い成長中の会社は、利益の比重が落ちたことにより評価額は下がることが見込まれます。逆に収益力はそこまで高くないが純資産が潤沢な安定した会社は、純資産の比重が高まったことにより評価額は上がることが見込まれます。また、利益や純資産に特徴がなくても、配当を支払っていない、又は配当が少額な会社については、配当の比重が高まったことにより評価額は下がると思われます。

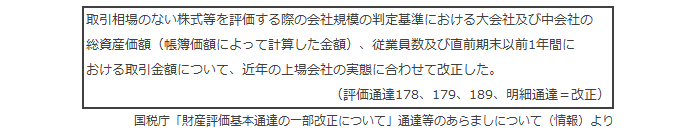

2.会社規模の判定基準の見直し

会社規模の判定基準についての改正は以下の通りです。

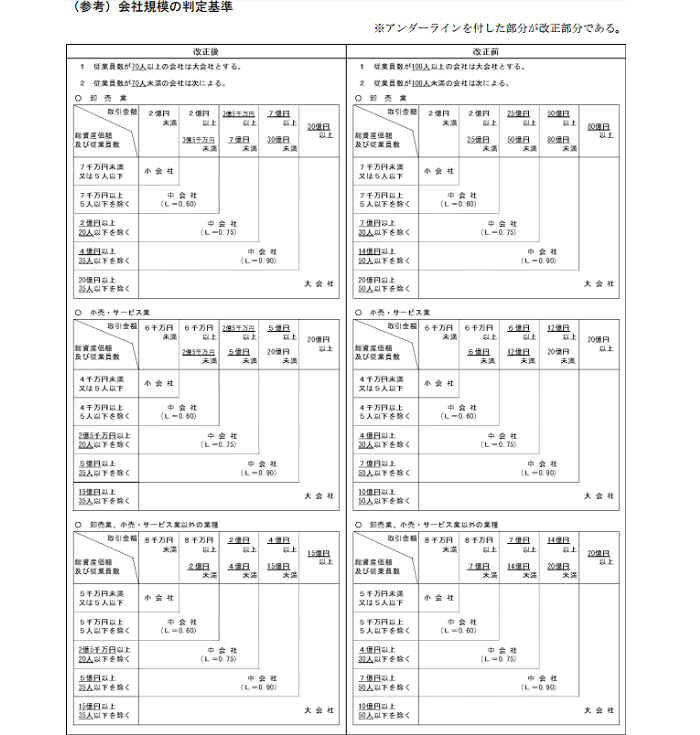

規模判定は業種によって異なるため、細かい内容解説は省略させていただきます。改正後、対象の会社がどの分類に属することになるかは下表を参考にして下さい。

小会社に該当する場合を除き、従業員数、取引金額及び総資産価額のすべての項目につき下方修正がされているため、改正前の評価時点からこれらの要素につき変動が無い場合、改正後の規模判定はより大会社に近づいていくこととなります。取引相場のない株式の評価額は類似業種比準方式と純資産価額方式の二つの価額の組み合わせにより算出されますが、会社規模が上がるとその折衷割合が変動します。大会社は100%、中会社は90%~60%の割合でいずれか有利な方式による価額を使用し、残りの割合について純資産価額方式による価額を使用することになるため、類似業種比準方式が有利な会社は評価額が下がり、純資産価額方式が有利な会社及び小会社に該当する会社は評価額に大きな変動は無いことが見込まれます。

ただし、会社規模判定が上がることに伴い両者の価額に最後に乗じる調整割合(類似業種比準方式0.5~0.7、純資産価額方式0.8)が上がる、又は使えなくなる場合があるため注意が必要です。

この二つの方式のどちらが有利かという点についてはそれぞれの会社で計算、判定していただく必要がありますが、多くの場合類似業種比準方式の方が低くなると言われています。また、今回の類似業種比準方式の改正内容も踏まえると、今後より多くの会社が類似業種比準方式の方が低くなると考えられるため、この会社規模判定の見直しについても、納税者有利の改正と考えてよいかと思います。

3.まとめ

今回の改正項目を大きく二つに分けて、評価額への影響を簡単に解説させていただきましたが、注意していただきたいのがほとんどの会社について、この二つの改正項目のどちらも評価額に影響を及ぼすということです。

例えば1で類似業種比準方式による価額が上昇する可能性を示した純資産が潤沢な会社については、純資産価額方式による価額の方が高く算出されると思われるので、2の改正で会社規模が上がることにより純資産価額方式の折衷割合が下がり、結果として評価額が下がることも想定されます。

純資産価額方式が有利な小会社や純資産価額方式が強制される特定の評価会社等でない限り、今回の改正は株の評価額に少なからず影響を及ぼすと思われますので、現段階で一度株式の評価を行うことをお勧めいたします。

(提供:チェスターNEWS)