近年、家族信託による相続対策が注目されています。

家族信託は、ある目的のために家族に財産を信託するしくみです。相続対策で家族信託を活用すると、対象となる財産を自由に定めることができるほか、孫の代にわたる資産承継まで設計できるなど、他の相続対策では不可能だった対策ができるようになります。

この記事では、家族信託の基本的なしくみと具体的な活用方法をご紹介します。

1.家族信託とは

1-1.家族信託の基本的なしくみ

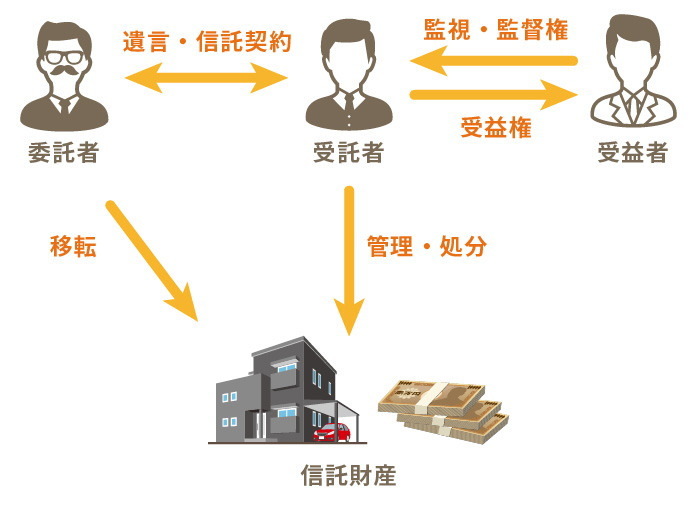

信託とは、財産を所有する委託者が受託者に財産の所有権を移転(信託)して、受託者は信託による利益を受ける受益者のために、財産の管理や処分を行います。

信託は、信託銀行や信託会社が営業として行う「商事信託」とそれ以外の「民事信託」に分かれ、民事信託の中でも家族を受託者にする信託を家族信託と呼びます。

家族信託の基本的なしくみは下の図のように表されます。同一人物が委託者と受益者を兼ねることもできます。

- 委託者:財産を受託者に引き渡して信託を設定する。受託者に信託財産の管理・処分の指示もする。

- 受託者:委託者から財産を引き受け、信託の目的に従って信託財産を管理・処分する。

- 受益者:信託財産を管理・処分したことで得られる利益を受ける。

必要に応じて「指図人」を置くこともあります。指図人は委託者に代わって受託者に信託財産の管理・処分の指示をします。

1-2.家庭内で財産管理したいニーズに対応

財産を信託する場合は、信託会社等が受託する商事信託がより安全かつ確実に実行されます。ただし、受託者に対する報酬が必要になります。

財産が比較的少額な場合や第三者を入れずに家庭内で財産管理をしたい場合には、家族信託の活用が適しています。家族信託は受託者を家族の中から選ぶため、受託者に対する報酬は不要です。

2.従来の制度の問題点

家族信託のほかにも、財産管理や相続に関連したさまざまな制度があります。生前贈与や生命保険は、生前の相続対策に活用されます。成年後見制度は、認知症などで判断能力を欠くことになった場合に活用されます。

しかし、これらの制度にはさまざまな制約があり、思いどおりの財産承継ができないこともあります。

2-1.生前贈与の問題点

相続対策として生前贈与が行われる場合がありますが、生前贈与では主に高額な贈与税が問題になります。

贈与税はいわゆる免税点である基礎控除額が110万円と低く、相続税に比べて税率が高いという特徴があります。贈与税が非課税になる特例もありますが、使いみちが住宅の購入や教育資金または結婚・子育て資金に限定されているため、すべての場合に適用できるものではありません。

また、贈与税以外の問題点として、一度贈与した財産を戻すことはできない点があげられます。贈与税の非課税制度を利用して限度額いっぱいの金額を孫に贈与したものの、あとから介護費用が必要になってお金に困るといったケースもあります。

2-2.生命保険の問題点

相続対策として生命保険を活用する場合もあります。死亡保険金は指定された受取人の固有財産で遺産分割の対象にはならないため、特定の人に財産を渡したい場合に有効な方法です。

ただし、生命保険に加入するには、被保険者が健康でなければなりません。また、誰でも受取人に指定できるわけではなく、一般には2親等以内の親族とされています。2親等とは、孫、祖父母、兄弟姉妹まで(義理も含む)であり、範囲としては限定されています。

2-3.遺言書の問題点

相続対策として遺言書を書く人が多くなっていますが、遺言書も万能ではありません。財産承継について遺言で指定できるのは自身が死亡したときの相続までで、その次の代の相続について指定することはできません。

たとえば、遺言書で遺産を子供に相続させることを指定できても、その子供から孫に遺産を継がせることまでは指定できません。子供が孫に遺産を継がせる前に処分する可能性もありますが、遺言でそのような行為を止めることはできません。

2-4.成年後見制度の問題点

認知症などで判断能力が衰えた人は契約や相続などの法律行為ができなくなるため、代理人として成年後見人(保佐人・補助人)を立てることになります。

成年後見人の任務は、判断能力が衰えた本人の財産を減らさないこととされています。たとえ相続対策や税金対策が目的であっても、みだりに財産を運用したり売却したりできなくなります。介護施設に入居するために自宅を処分することも難しくなります。

また、成年後見人が財産を着服する事例が多発しているほか、弁護士など専門家に後見を依頼すると報酬が発生して財産が減少するといった問題点もあります。

3.家族信託の活用例

ここまでお伝えしてきたように、従来の制度にはさまざまな制約があり、財産管理や相続のニーズに十分に応えることができていないのが現状です。家族信託を活用すれば、思いどおりの財産管理や相続を実現することができます。

この章では、家族信託の具体的な活用例として「認知症への備え」と「孫の代までの相続」についてご紹介します。

3-1.認知症になった場合に備える

【事例】私(父)が今後、認知症になって判断能力が衰えたときは、預金を引き出せなくなると聞きました。高額の詐欺被害に遭うことも心配です。何かいい財産管理の方法はないでしょうか。

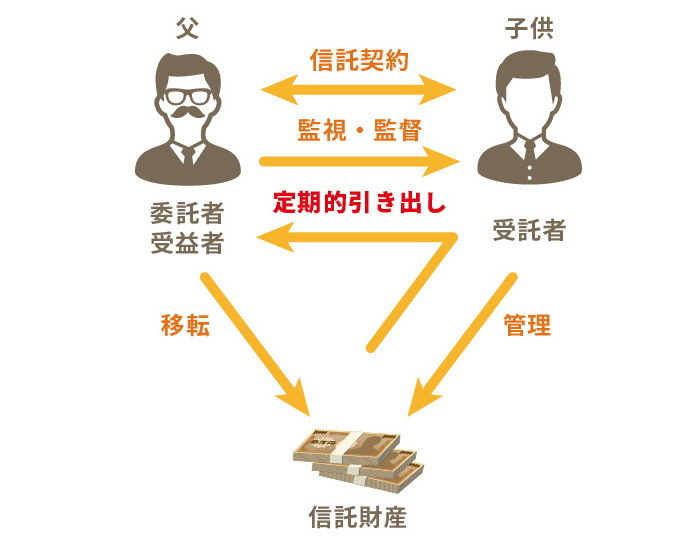

このような場合は、父を委託者と受益者に、子供を受託者にする家族信託で、生活費を確保しながら財産を守ることができます。

- 父は子供に現金を信託します(預金口座の信託はできません)。

- 子供は委託された現金を管理します。

- 子供は定期的に現金を父に渡します。

- 父はその現金を生活費に充てます。

認知症などで判断能力が衰えたときは、自ら預金を引き出すことが難しくなります。家族信託で子供が父に現金を渡すように定めておけば、判断能力が衰えた後でもスムーズに生活費が準備できます。また、子供が渡した範囲でしか財産を使えないため、高額の詐欺被害に遭うことも防げます。

なお、家族信託で指定できる事項は信託財産に関連することのみです。介護施設への入所契約など法律行為をする場合は、任意後見制度を併用する必要があります。

3-2.孫の代までの相続を指定する

【事例】私(父)は先祖代々受け継いできた自宅の土地・家屋を、子供だけでなく孫の代まで受け継いでほしいと考えています。しかし、子供は県外に住んでいるので相続すればすぐに処分してしまうかもしれず、とても心配です。

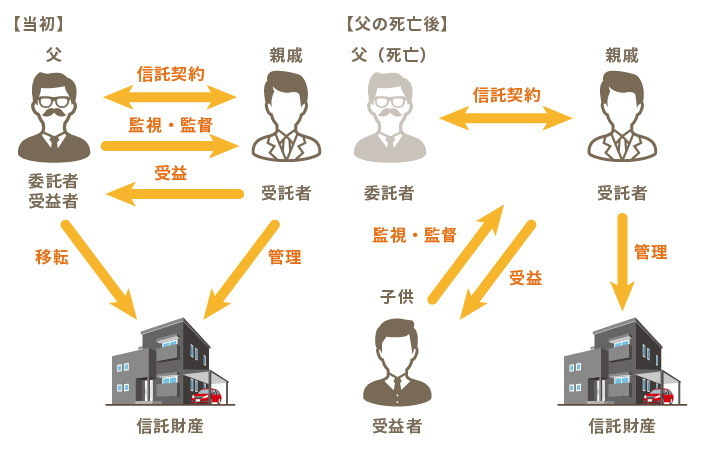

父の遺言では子供が死亡したときの相続内容までは指定することができません。子供が土地・家屋を相続した後は自由に処分できます。家族信託を活用すれば、子供が土地・家屋を処分することを防いで、孫の代あるいはその先の代まで財産を承継するしくみをつくることができます。

土地・家屋を信託財産とし、はじめは父を委託者と受益者に、親戚を受託者にします。

父が死亡したときは受益者を子供に変更することを信託契約に定めておきます。子供は受益者として信託財産を利用することはできても、売却することはできません。

子供が死亡したときは受益者を孫に変更することを定めることもできます。孫がまだ出生していなくても将来の受益者にすることができます。

4.手続きは専門家に依頼を

家族信託では、委託者が思うような形で財産管理や遺産承継を実行するために、どの財産を誰に委託して誰を受益者にするかといったことから計画しなければなりません。

個人で家族信託の計画から契約書の作成、登記などの手続きのすべてを実行することは不可能といってもよいでしょう。必ず専門家のサポートを受けるようにしましょう。

家族信託は比較的新しい相続対策で、十分に対応できる専門家もまだ少ない状況です。専門家を選ぶときは、実務経験などを踏まえて慎重に検討することをおすすめします。

5.まとめ

家族信託は、家族どうしで財産を信託するしくみであり、財産が比較的少額な場合や、第三者の関与を少なくしたい場合に適しています。従来の相続対策では実現できなかったことも実現できるようになります。

ただし、誰にも相談せずに個人で計画から実行までをやり遂げるのは極めて困難です。家族信託の活用をお考えの方は、弁護士や司法書士など家族信託に詳しい専門家に相談しましょう。

(提供:税理士が教える相続税の知識)