日本に在留している外国人の数は長期にわたって増加していて、2017年末の時点では256万人を超えています(法務省ホームページ報道発表資料)。在留外国人が多くなるにつれて、被相続人が外国人である相続が今後多くなると予想されます。

外国人が日本で亡くなった場合の相続は、日本の法律に基づいて行う場合と本国(被相続人の国籍がある国)の法律に基づいて行う場合があります。日本で亡くなったとしても、必ずしも日本の法律で相続手続が行われるとは限らない点に注意しなければなりません。

この記事では、外国籍の被相続人が日本で亡くなった場合の相続手続について解説します。

1.被相続人が外国人の場合はどの国の法律を適用するか

外国籍の被相続人が日本で亡くなった場合、まず、どの国の法律に基づいて相続手続を行うかが問題になります。

1-1.原則は被相続人の本籍のある国の法律を適用

法の適用に関する通則法(以下「通則法」といいます)第36条では「相続は、被相続人の本国法による」旨規定しており、被相続人が外国籍であれば、本籍のある国の法律に基づいて相続手続をすることになります。

1-2.地域によって法律が異なる国の場合

アメリカは州によって法律が異なります。このように地域によって法律が異なる国について、通則法第38条3項では、「その国の規則に従い指定される法(中略)を当事者の本国法とする」旨規定しています。さらに、「そのような規則がない場合にあっては、当事者に最も密接な関係がある地域の法」を当事者の本国法とする旨規定しています。

被相続人の国籍がアメリカである場合、条文に規定する「その国の規則に従い指定される法」はないのが通説で、「当事者に最も密接な関係がある地域」(密接関係地)を決めなければなりません。つまり、密接関係地となる州の法律が本国法となります。

密接関係地は出身地や住所などを参考に決定しますが、実務では難しい判断が迫られる場合もあります。このようなときは、国際相続に詳しい弁護士に確認することをおすすめします。

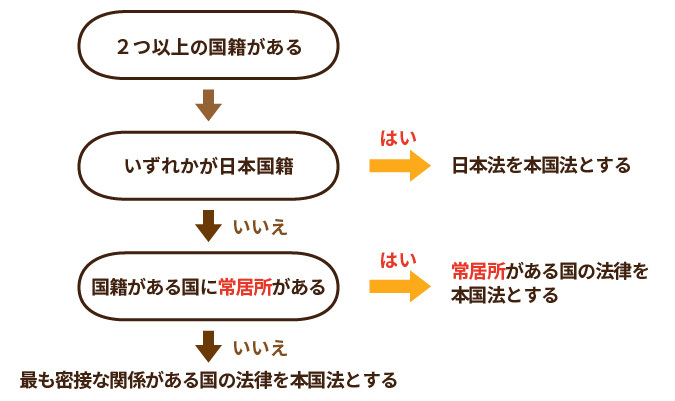

1-3.国籍が複数ある場合

被相続人が外国人の場合、2つ以上の国籍を持っていることが考えられます。欧米では多重国籍を認める国や条件付きで容認する国があります。

通則法第38条1項では、当事者に2つ以上の国籍がある場合について「その国籍のうちのいずれかが日本の国籍であるときは、日本法を当事者の本国法とする」旨規定しています。

日本の国籍がない場合は、「その国籍を有する国のうちに当事者が常居所を有する国があるときはその国の法を、その国籍を有する国のうちに当事者が常居所を有する国がないときは当事者に最も密接な関係がある国の法を当事者の本国法とする」旨規定しています。

被相続人がアメリカとイギリスの国籍を持っていて、日本を常居所あるいは密接関係地としていた場合は、本国法は日本の法律になることも考えられます。

常居所は密接関係地と同様に、その人が長く居住していた場所を基本に決定しますが、判断が難しい場合は専門家に確認することをおすすめします。

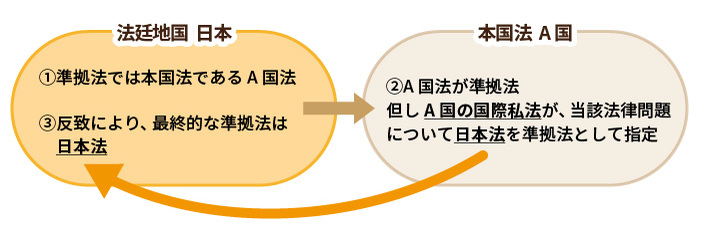

1-4.本国法の規定で日本法に従うことも

通則法第41条では「当事者の本国法によるべき場合において、その国の法に従えば日本法によるべきときは、日本法による」と定められています。これは法律用語で「反致」と呼ばれるものです。

アメリカ、イギリス、中国などでは、現預金や有価証券など動産の相続は被相続人の本国の法律に従うこととされている一方、不動産の相続はその所在する国の法律に従うこととされています。

たとえば、被相続人の国籍が中国である場合は、日本にある不動産については日本の法律に基づいて相続することになります。

通則法における反致のイメージ図

例:日本でA国人が死亡した場合を想定

2.被相続人が外国人の場合の相続登記

不動産を相続するときは相続登記が必要です。日本にある不動産の相続では、被相続人が外国人であっても日本の不動産登記法に従って相続登記をします。

相続登記では、相続人を確定するために被相続人と相続人の戸籍が必要になりますが、外国では戸籍制度がない国が大半です。そのため、被相続人が外国人の場合は、戸籍に代わる証明書を取り寄せる必要があります。

戸籍に代わる証明書には次のようなものがあります。

- 出生証明書

- 婚姻証明書

- 死亡証明書

- 宣誓供述書 など

宣誓供述書は相続人全員で「私たちは被相続人の相続人であり、私たち以外に相続人はいません」ということを宣誓し、在日領事館や公証人の認証を得るものです。

これらの書類は当然のことながら外国語で作成されます。相続登記に使用するには、その訳文を添付する必要があります。

3.被相続人が外国人の場合の相続税

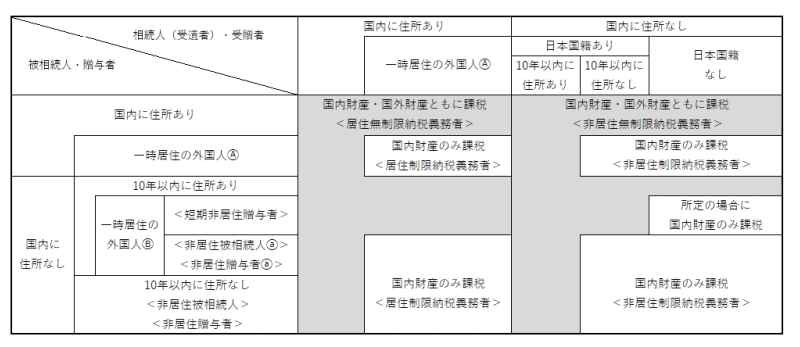

相続税の課税に関して、被相続人の国籍は関係ありません。日本の相続税は、被相続人・相続人の住所と財産の所在によって課税範囲が決まります。

3-1.相続税は被相続人・相続人の住所と財産の所在で決まる

相続税は遺産を受け取る相続人に課税されるものであり、被相続人が海外に住んでいても、相続人に日本の相続税が課税されます。

日本の相続税は全世界課税といって、故人の遺産が日本にあろうが海外にあろうが、一定のケースを除き、故人の全世界の遺産を合算して日本の相続税を計算しなければなりません。

基本的には国内財産と国外財産の両方に課税されますが、一定のケースでは国内財産のみに課税されます。贈与税も含めて、詳細は下記の図を見てみましょう。

3-2.相続税を計算するときの法定相続分

相続税を計算するときは、まず、法定相続人が法定相続分で遺産を相続したと仮定して各相続人の税額を計算し、その総額を求めます。次に、相続税の総額を各相続人が実際に相続した割合で按分します。

相続税の総額を計算するときは、被相続人が外国籍であっても日本の民法の規定による相続人・相続分をもとに計算することとされています。

3-3.未分割申告をするときの相続割合

相続税の申告期限は被相続人の死亡から10か月以内と定められています。ところが、被相続人が外国人の場合は、必要な書類の取り寄せに時間がかかるなど、期限までに申告が間に合わないこともあります。

相続税の申告の延期は認められないため、期限までに間に合わない場合は未分割申告をします。未分割申告は、仮に法定相続分で遺産分割をしたと仮定して相続税を計算して納付し、のちに遺産分割ができたときに修正申告を行うという方法です。

被相続人が外国人の場合の未分割申告では、相続税の総額を計算するときと、その総額を各相続人で按分するときの相続割合の考え方が下記のとおりとなるため注意が必要です。

- 相続税の総額の計算:日本の民法の規定による相続人・相続分をもとに計算

- 各相続人の課税価格の計算:被相続人の本国法の規定による相続人・相続分をもとに計算

4.まとめ

外国籍の被相続人が日本で亡くなった場合は、原則として本国の法律によって相続を行うことになります。ただし、本国の法律が地域によって異なる場合や二重国籍の場合は、どこの法律を適用するかについて高度な判断が必要な場合もあります。

日本にある不動産の相続登記は、日本の法律に基づいて行いますが、外国では戸籍制度がないことが大半のため、手続きのための資料の取り寄せには時間がかかります。相続税については、被相続人の国籍ではなく居住地によって課税対象が決まります。被相続人が日本に居住していたのであれば、財産の所在にかかわらず日本の相続税が課税されます。

このように被相続人が外国人の場合は、日本人の場合とは異なる考え方をします。法務・税務の両面で国際相続に詳しい専門家に相談することをおすすめします。

(提供:税理士が教える相続税の知識)