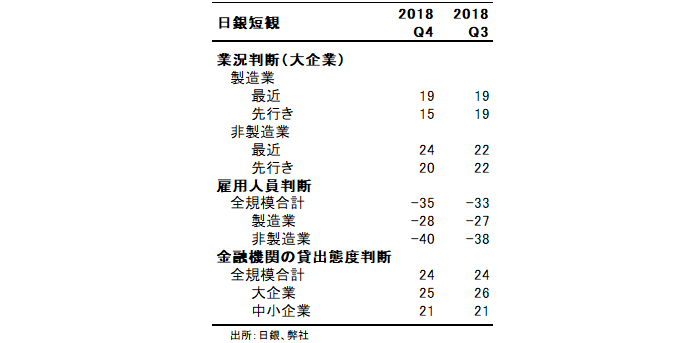

シンカー:日銀短観では大企業製造業の業況感の悪化は止まり、2018年度の輸出・売上高・経常利益の計画は全般的に上方修正された。貿易紛争を含めたグローバルな不明感の影響はまだ現れず、景況感は決して悪くない。実質所得の拡大が消費活動を活性化し始め、大企業非製造業の業況感も改善した。堅調な業況感と人手不足は、自然災害によって進捗は遅れていたが、2018年度の大企業設備投資計画の上方修正につながり、設備投資の拡大意欲は引き続きかなり強いと判断できる。日銀の超低金利政策の副作用が懸念されてきたが、中小企業貸出態度DIは横ばいとなっており、信用サイクルの腰折れは確認できていない。短観を総じて見て、今のところ、日本経済はデフレ完全脱却に順調に進んでいるとみられる。9月の自民党総裁選後に、財政政策のスタンスが引き締めから緩和に転じたことで、その動きを加速させていくことできるのかに注目である。

10-12月期の日銀短観製造業業況判断DIは+19と7-9月期から変化がなかった。4四半期ぶりに悪化が止まった。貿易紛争を含めたグローバルな不透明感と、豪雨・台風・地震などの自然災害によるサプライチェーンの寸断と物流の滞りがあり、7-9月期には鉱工業生産指数は前期比-1.3%と低下した。7-9月期の業況判断DIは4-6月期の+21から悪化していた。しかし、サプライチェーンと物流の復旧が進行する中、グローバルな景気動向はまだ堅調で、10月の鉱工業生産指数は前月比+2.9%とマーケットの予想を上回るリバウンドを見せた。在庫調整も順調に進捗している。そして、109.41円となっている2018年度のドル円想定レートから、現状は円安で推移してきている。貿易紛争を含めたグローバルな不透明感が引き続き強いが、10-12月期の業況感は横ばいを維持できたと考える。1-3月期の大企業製造業業況判断先行きDIは+15と、先行きの貿易紛争の拡大懸念などで悪化予想となったとも解釈できる。しかし、DIが高水準で改善を続けたバブル期も、先行きDIは一貫して悪化を示していた統計のクセもあり、4ptの悪化予想は横ばい圏内だと解釈できる。10-12月期の短観では、2018年度の大企業製造業の輸出・売上高・経常利益の計画は全般的に上方修正されており、貿易紛争を含めたグローバルな不透明感の影響はまだ現れず、景況感は決して悪くない。

10-12月期の大企業非製造業業況DIは+24と7-9月期の+22から改善した。7-9月期の自然災害の影響は、消費活動の抑制を通して、非製造業でより強く現われ、7-9月期の業況判断DIは4-6月期の+24から8四半期ぶりに悪化(-2pt)していた。一方で、総賃金は前年同期比+2%程度のしっかりとした拡大を続けている中、物価は伸び悩んでいるため、実質所得の拡大が消費活動を活性化し始めている。企業の新商品・サービス投入や価格引下げなどの販売促進に消費者がポジティブに反応しやすくなっているようだ。自然災害による下押しからの反動も含め、10月には消費活動は明確にリバウンドしたことが確認でき、非製造業の業況感もリバウンドしたとみられる。しかし、人件費などのコストの上昇が引き続き下押しに働いている。価格の引き上げが遅れているとみられること、1-3月期の先行きDIが+20と悪化になっている理由だろう。裏を返せば、利益率の維持のために、物価上昇圧力が強くなっていく素地があることになる。

2.5%程度の極めて低い失業率が示す人手不足を背景とした効率化と省力化が急務なだけではなく、新製品の投入などでの売上高の増加のため、設備投資と研究開発が拡大し始めている。雇用判断DIは-35と企業の人手不足感は更に強まっている。大企業は設備中心の拡大であるが、遅れてきた中小企業の研究開発やソフトウェアの投資が強く拡大を始めているようだ。サービス業のイノベーションと生産性の上昇につながる動きとして期待できる。この先1・2年は企業活動の活性化による設備投資が日本経済の成長を大きく押し上げる要因となるだろう。今のところ、貿易紛争などの不透明感が下押しになっていることは確認できない。自然災害によって進捗は遅れていたが、2018年度の大企業設備投資計画は前回の前年比+13.4%から+14.3%に上方修正された。設備投資の拡大意欲は引き続きかなり強いと判断する。経済ファンダメンタルズの改善と民間投資を喚起する成長戦略が徐々に効果を発揮し、投資サイクルもようやく天井を打ち破った。実質設備投資の実質GDP比率は既に+16%の天井を打ち破り、バブル崩壊後の最高水準までようやく上昇した。この天井をなかなか打ち破れなかったことが、過剰貯蓄として総需要を破壊する力となっているプラスの企業貯蓄率の低下を妨げる要因となっていた。

日銀が遂行している「長短金利操作付き量的・質的金融緩和」による超低金利政策の効果と副作用の評価は、金融機関の収益構造の弱体化に対して、企業が金融機関の貸出態度が緩和したとみるのか、引き締まってしまったとみるのかの判断が決する。金融機関の経営状態が厳しいと企業が見れば、実際の貸出態度に変化はなくても、将来的に引き締まっていく不安が生まれ、企業活動は弱体化してしまう。信用サイクルの動きを示し、内需の動向を最も敏感に反映する日銀短観中小企業金融機関貸出態度DIが決することになる。中小企業は自分の財務だけではなく、手形の不渡りのリスクと隣り合わせである取引先の財務も重要であり、金融機関の態度や金融政策の動きに敏感だからだ。中小企業貸出態度DIが上昇すると、信用サイクルが上向き、企業活動が活性化し、失業率が1年程度のラグをもって低下していくことが確認できる。中小企業貸出態度DIが低下すると、信用サイクルが下向き、企業間信用が縮小するなどして企業活動が停滞し、失業率が上昇するなど、景気後退のリスクが高まる。

現在のところ、中小企業金融機関貸出態度DIは低下トレンドに転じているわけではなく、信用サイクルは堅調、日銀の現行の政策は副作用より効果の方が大きく、デフレ完全脱却への動きは順調であると判断できる。10-12期の中小企業貸出態度DIは+21となり7-9月期から横ばいであった。1-3月期の+22から、アパートローンなどの過剰融資のテクニカルな問題などで4-6月期と7-9月期は+21となり、横ばいをなんとか維持している状況で、注意が必要になってきている。一方、政府が計画している2018年度の第二次補正予算には中小企業対策も盛り込まれるとみられ、DIの下支えになる可能性がある。短観を総じて見て、今のところ、日本経済はデフレ完全脱却に順調に進んでいるとみられる。9月の自民党総裁選後に、財政政策のスタンスが引き締めから緩和に転じたことで、その動きを加速させていくことできるのかに注目である。

表)短観の結果

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司