相続税は一部の富裕層にだけ課税される税金だとお思いではないでしょうか。2015年に実施された相続税の税制改正ではより多くの人に相続税が課税されるようになり、決して富裕層にだけ課税されるものではなくなりました。

相続税は高額の遺産に高い税率で課税されるため、税額は高くなりがちです。しかし、相続税対策を生前に考えている人は少なく、被相続人の死亡後にあわてて対策を考える人が多数を占めているのが実情です。

実は、相続税を大きく節税できる対策は生前に準備しておくものがほとんどで、被相続人の死亡後からできる相続税対策は限られています。

この記事では、被相続人の死亡後からでもできる相続税の節税対策についてご紹介します。

1.相続発生後・死亡後にできる相続税対策は限られている

相続税の節税対策には次のようなものがあげられます。

- 法定相続人の数を増やす

- 生前贈与で相続財産を減らす

法定相続人が多ければ相続税の基礎控除額が多くなり、遺産の額が同じでも相続税の額は低くなります。法定相続人を増やすためには、被相続人が孫と養子縁組することなどが知られています。ただし、被相続人が死亡してからでは養子縁組はできず、法定相続人を増やすことはできません。

生前贈与で相続財産を減らすことも相続税対策になりますが、生前贈与は被相続人が「生前」に行う贈与なので、死亡してからでは間に合いません。

このように相続税対策の多くは被相続人の生前に行っておくべきものであり、被相続人の死亡後にできる相続税対策は限られています。

2.土地の減額要因を相続税専門の税理士に探してもらう

相続発生後・死亡後にできる相続税対策は限られていますが、何もできないわけではありません。土地の減額要因を探して評価額を下げることで、相続税を軽減することができます。

2-1.土地の評価額を減額させて相続税を節税

相続税を申告するときは遺産の価値を計算しますが、土地の評価額は土地が接している道路につけられた路線価をもとに計算します。路線価は1㎡あたりの金額なので、土地の面積をかけて評価額を計算します。

評価額の計算では、土地の形状などを反映するための調整項目がいくつかあります。それらのうち減額要因を探し出して評価に反映することで、土地の評価額を下げることができます。

土地評価の減額要因には次のようなものがあります。

- 奥行長大:道路からの奥行が長い場合に減額できます。

- 間口狭小:道路に面している幅が狭い場合に減額できます。

- 不整形地:形がいびつな土地は減額できます。

- 無道路地:公道に接していなければ減額できます。

- がけ地:土地の一部が斜面になっていれば減額できます。

これらの土地の減額要因については、次の記事も参考にしてください。

「土地の価格を最大1割減額!絶対に確認したい間口狭小補正率を使った土地評価の3STEP」 「土地を引き継ぐ人必見! 土地評価を下げる不整形地補正率の評価方法と具体例」 「自分でできる! 道路に面していない土地「無道路地」の相続税評価方法」 「土地に崖がある方必見! 押さえておきたいがけ地補正率を使った計算方法」

2-2.土地の評価で気をつけたいこと

土地を評価するとき、自分自身で計算したり、相続税を専門にしていない税理士に依頼したりした場合は、減額要因を反映することなく、高い価格で土地を評価してしまう可能性があります。

一方、相続税専門の税理士であれば土地評価のノウハウが豊富なので、土地の減額要因を探し出して評価額を引き下げることができます。

なお、路線価がない地域では、固定資産税評価額をもとに土地を評価します。固定資産税評価額にはすでに減額要因が織り込まれているため評価額の引き下げはあまり期待できませんが、まずは相続税専門の税理士に相談することをおすすめします。

3.各種特例を活用して相続税を軽減する

被相続人の死亡後からの相続税対策では、相続税のさまざまな特例を活用することもできます。

3-1.夫婦間の優遇税制である配偶者の税額軽減の特例を活用する

相続税には配偶者の税額軽減の特例があります。配偶者が相続した遺産の額が1億6,000万円までであれば相続税はかかりません。1億6,000万円を超えても、法定相続分(相続人が配偶者と子の場合は遺産の2分の1)以下であれば相続税はかかりません。

配偶者が多くの遺産を相続して配偶者の税額軽減の特例を活用すれば、相続税を軽減することができます。

ただし、次に配偶者が亡くなったときの相続税が高くなるため、2回の相続を合計するとかえって相続税が高くなるケースもあります。配偶者の税額軽減の特例を活用するときは、次に配偶者が亡くなったときの相続税まで考慮したシミュレーションを行うことが重要になります。

配偶者の税額軽減の特例については、次の記事を参考にしてください。

「1億6,000万円までなら配偶者の税額軽減で相続税が無税になる!」

3-2.小規模宅地等の特例で土地の評価を大きく下げる

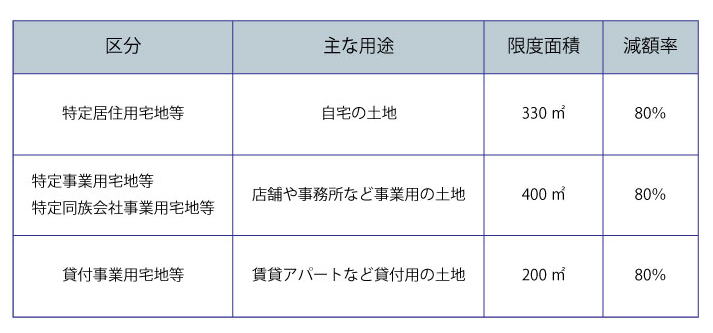

小規模宅地等の特例は、自宅の土地や事業に使っていた土地を相続したときに評価額を減額できる制度です。面積の限度はあるものの、土地の評価額を最大80%引き下げることができ、相続税を大幅に軽減することができます。

土地の用途ごとの限度面積と減額率は次の表のとおりです。

小規模宅地等の特例については、次の記事を参考にしてください。

「自宅の土地が8割減額!小規模宅地の特例(居住用)徹底解説」 「土地の価格を大幅に減額。特定事業用宅地等の適用要件と注意点」

3-3.農地を相続した場合には納税猶予特例の検討を

農地を相続して農業を引き継ぐ場合には、相続税の納税猶予特例が適用できます。

農地等の納税猶予特例では、農地にかかる相続税のうち一定額の納税が猶予されます。将来、農地を相続した人が死亡したときや後継者に一括贈与したときなどは猶予されていた税額が免除されます。

ただし、相続人が農業をやめたときや農地を売却したときは、猶予されていた相続税に加えて利子税も納めなければなりません。

農地の納税猶予の特例についての詳しい情報は、国税庁ホームページを参照してください。

「国税庁 パンフレット・手引き」 (「農地等の納税猶予及び免除の特例」の欄をご覧ください)

3-4.非上場株式を相続した場合には納税猶予特例の検討を

被相続人がオーナー会社の社長でその会社の株式を相続した場合も、相続税の納税猶予特例が適用できます。

非上場株式の納税猶予特例では、事業を引き継いだ相続人について、株式の価額のうち80%にあたる部分の相続税の納税が猶予されます。将来、事業を引き継いだ人が死亡したときなどは猶予されていた税額は免除されます。

ただし、廃業や株式の売却など一定の要件に当てはまる場合は、猶予されていた相続税に加えて利子税も納めなければなりません。

非上場株式の納税猶予の特例についての詳しい情報は、国税庁ホームページを参照してください。

「国税庁 パンフレット・手引き」 (「非上場株式等の納税猶予及び免除の特例」の欄をご覧ください)

4.控除可能な葬式費用や債務の領収書を集める

被相続人の死亡後からでもできる相続税対策として見落とされがちなものが、葬式費用や債務の控除です。相続税を計算するときは遺産総額から葬式費用や債務を差し引くことができるため、領収書を集めると節税ができる可能性があります。

葬式を葬祭業者に依頼した場合は、代金を支払うときに領収書をもらっておきます。お布施や心付けなど領収書がもらえない場合は、支払額や内容をメモで残しておきます。

なお、葬式費用として遺産から差し引くことができるものは通夜と本葬までの費用で、初七日以降の法要は含まれません。葬式費用についての詳しい情報は、次の記事を参考にしてください。

被相続人に未払いの税金・医療費や借入金などの債務がある場合は、その額も遺産から差し引くことができます。

未払いの税金や医療費を相続人が支払った場合は、領収書が債務の証明になります。借入金がある場合は、金銭消費貸借契約書や借用書などが債務の証明になります。

なお、墓地など相続税の非課税財産を購入するための借入金は、遺産から差し引くことができません。

5.相続税専門の税理士に依頼することが節税への早道

被相続人の死亡後から相続税の節税対策を考えるときは、できることなら費用をかけたくないものです。そのため、自分で手続きをしたり知り合いの税理士に依頼したりする人もいるでしょう。

しかし、被相続人の死亡後からの相続税の節税対策は対応が難しく、高度な判断が必要です。十分な知識がないままに土地の評価や税金計算をすれば、本来払わなくてよいはずの相続税を払う可能性もあります。相続税専門の税理士に依頼することで無駄な相続税を払わなくてよくなり、結果として節税につながります。

相続税専門の税理士の選び方については、次の記事を参考にしてください。

「相続税申告の税理士報酬・相場の実態と税理士選びのポイント」

6.まとめ

ここまで、被相続人の死亡後からでもできる相続税対策についてお伝えしました。残念ながら、被相続人の死亡後からでもできる相続税対策は限られてきます。限られた選択肢のなかでは、土地の評価額の引き下げが最も有効な相続税対策です。ただし、土地評価額の引き下げは、知識のない人はもちろんのこと、税金に詳しいはずの税理士にとってもなかなか難しいものです。

被相続人の死亡後からの相続税の節税対策は、相続税を専門にしている税理士に相談することをおすすめします。(提供:税理士が教える相続税の知識)