平成30(2018)年12月14日に、自由民主党及び公明党から平成31(2019)年度の税制改正大綱が公表されました。

それに伴い、税理士法人チェスターでは、平成31(2019)年度税制改正大綱のうち特に資産税関連の項目についての概要を解説するページを公開致しました。

最新の税制改正情報の収集にお役立てください。

平成31(2019)年度税制改正大綱(資産税関連)の解説

平成30(2018)年12月14日に、自由民主党及び公明党から平成31(2019)年度の税制改正大綱が公表されました。

本稿では、特に資産税関連の項目について解説します。

なお、下記の内容を織り込んだ税制改正法は平成31(2019)年の3月下旬に成立し、その後、政令・省令によって具体化されますが、本稿は、その確定前の段階の解説であることにご留意ください。

1. 個人事業者の事業用資産に係る納税猶予制度の創設【有利改正】

内容

・平成30(2018)年度に新設された法人版事業承継税制(特例措置)に類似した制度設計により、個人事業者の特定事業用資産についても事業承継税制が創設されます。

・特定事業用財産は、被相続人の事業(不動産貸付業を除く)の用に供されていた土地(400㎡までの部分)・建物(800㎡までの部分)及び建物以外の減価償却資産(償却資産税・(軽)自動車税の対象になっているもの)で青色申告書添付の貸借対照表に計上されているものが対象です。

(POINT!)

被相続人は相続開始前において、相続人は相続開始後において、それぞれ青色申告の承認を受けていなければならず、青色申告により継続記帳・申告をしていることが求められます。

適用時期

・平成31(2019)年1月1日以降の相続又は贈与により取得する財産について適用されます。

・承継計画は平成31(2019)年4月1日から平成36(2024)年3月31日までの間に都道府県に提出されたもの、相続又は贈与の対象期間は平成31(2019)年1月1日から平成40(2028)年12月31日までです。

(POINT!)

法人版事業承継税制(特例措置)と1年のタイムラグがあります。

2. 法人版事業承継税制の見直し【有利改正】

内容

一定のやむを得ない事情により資産管理会社(資産保有型会社・資産運用型会社)に該当した場合、その該当した日から6か月以内に脱したときは、取消事由に該当しないことになりました。

適用時期

税制改正法案において明らかにされる見込みです。

3. 小規模宅地等の特例に係る特定事業用宅地等の適用要件の見直し【不利改正】

内容

・相続開始前3年以内に事業供用された宅地等は対象外になります。

・ただし、その宅地等に存する減価償却資産の価額が、その宅地等の価額の15%以上であれば、相続開始前3年以内の供用開始であっても適用対象になります。

(POINT!)

平成30年度に改正された貸付事業用宅地等の見直しに類似していますが、改正の趣旨が「濫用の防止」であることは同様であり、事業的規模の具体的判断基準として上記の要件が付加されたものと考えられます。

適用時期

平成31年4月1日以降の相続について適用されますが、同日前から事業供用されている宅地等には適用されません。

(POINT!)

上記1.との併用はできませんが、大綱は、「この納税猶予の適用を受ける場合には、特定事業用宅地等について、小規模宅地等の特例の適用を受けることができない」と表現しており、特定事業用宅地等以外の小規模宅地等の特例の適用は許容されると考えられます。

4. 配偶者居住権の評価方法の新設

内容

改正民法に規定された配偶者居住権の評価方法が定められます。

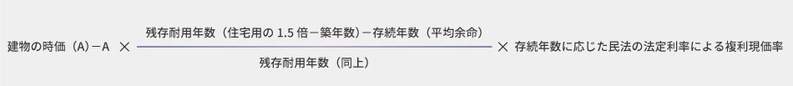

①配偶者居住権(建物)の評価

②配偶者居住権が設定された建物の評価

A-①の価額

③配偶者居住権の敷地の評価

土地等の時価(B)-B×存続年数に応じた民法の法定利率による複利現価率

④配偶者居住権が設定された建物の敷地の評価

B-③の価額

適用時期

改正民法の施行時期(平成32(2020)年4月1日以降の相続について適用)と整合的に規定される見込みです。

5. 特別寄与料の課税関係の整理

内容

・特別寄与料を受けた者は被相続人から遺贈により取得したものとみなして相続税が課税されます。

・特別寄与料を支払った相続人は、その相続人の相続税の課税価格から控除されます。

適用時期

改正民法・改正家事事件手続法の施行時期と整合的に規定される見込みです。

6. 成人年齢の民法改正による措置

内容

・上記1.2.の事業承継税制(贈与税)の受贈者の年齢要件が、「18歳以上」に引き下げられます。

・相続時精算課税制度・直系尊属から贈与を受けた場合の贈与税率の特例などの規定の受贈者の年齢要件が「18歳以上」に引き下げられます。

・相続税の未成年者控除の対象となる相続人の年齢が「18歳未満」に引き下げられます。

適用時期

改正民法の施行時期(平成34(2022)年4月1日)と整合的に規定される見込みです。

7. 空き家に係る譲渡所得の3,000万円特別控除の要件緩和【有利改正】

内容

被相続人が要介護認定を受け相続開始直前まで老人ホームに入所していたこと、入所後用途変更をしていないなどの要件を満たす場合に限り、被相続人の居住の用に供されなくなった家屋及び敷地についても3,000万円特別控除の適用が可能になります。

適用時期

平成31(2019)年4月1日以降の譲渡から適用されます。

8. 教育資金・結婚子育て一括贈与の要件厳格化【不利改正】

内容

2年間延長されますが、受贈者の前年の合計所得金額が1,000万円を超えるなどの場合には、経済格差の固定につながるものとして適用できなくなります。

適用時期

平成31(2019)年4月1日以降(又は同年7月1日以降)に各々の要件に該当する場合について適用されます。

9. 登録免許税関係

内容

・土地の売買による所有権の移転登記等に対する登録免許税率の軽減措置が2年間延長されます。

・上記4.の配偶者居住権の設定登記について、配偶者居住権が設定された建物に対し、その固定資産税評価額の1,000分の2の税率により登録免許税が課されます。

(提供:チェスターNEWS)