土地を持っている人は、土地にかかる相続税や土地の相続税評価額を知りたいという方も多いと思います。実際に土地の相続税評価額が分からなければ相続税の額を知ることはできないため、土地の相続税評価額を知ることはとても重要です。

この記事では初心者の方でも相続税の概算の土地評価が自分でできるように、相続税の経験豊富な税理士が丁寧に分かりやすく解説していますので、実際に土地の相続税評価をする際の参考にしてください。

1.相続税の土地評価方法は「路線価方式」と「倍率方式」の2種類

相続税の土地評価方法は「路線価方式」と「倍率方式」の2種類があります。このどちらの方法を使うかについては、その土地の所在地によって決まっていて選択できるものではありません。この章では「路線価方式」と「倍率方式」の2種類の具体的な評価方法を解説しています。

1-1.路線価方式(国税庁路線価を使った方法)

路線価方式とは国税庁が年に一度定める路線価という指標を用いて相続税の土地を評価する方法です。一般的に路線価地域と呼ばれる場所に土地があれば路線価方式を用いますが、市街地や住宅地であれば路線価方式を用いることが多いです。

路線価は、その道路に面する標準的な土地の1㎡あたりの価値を千円単位で表記しています。路線価図は国税庁のサイトで簡単に確認することができます。

例えばこの図の赤丸の「215D」が付されている道路に調べたい土地(100㎡)が面している場合には、次の算式で求めます。

215,000円×100㎡=21,500,000円

このようにあなたが調べたい土地がどの道路に面しているかによって土地の評価が変わりますが、この路線価はあくまで標準的な宅地を想定した価格です。

標準的な宅地とは綺麗な正方形の土地で使い勝手が良さそうな土地をイメージすると分かりやすいでしょう。同じ路線価がついていても、綺麗な正方形の土地といびつな形をした土地が同じ評価額になるのは不合理ですよね。

そこで路線価に面積をかけて評価するだけではなく、土地の形状等を考慮して評価を補正・減額する補正率の規程が相続税法の中で複雑に定められています。こうした相続税の土地の評価を補正する規程が複雑であるため、土地の相続税評価は難しいといわれるのです。この代表的な補正については本記事の第2章で解説していますので参考にしてください。

(正確な土地の相続税評価額を求める算式)

路線価×地積×補正率

この補正率をかけない路線価×地積の状態でも相続税の土地評価の概算額を知るという意味では十分です。

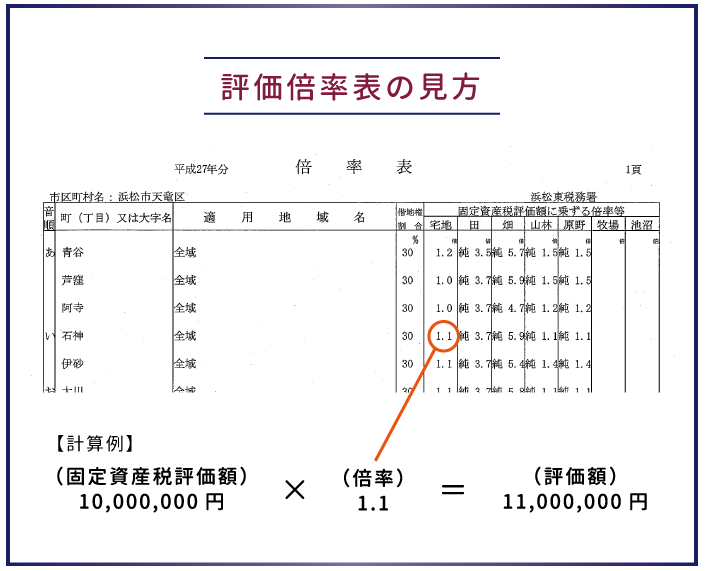

1-2.倍率方式(固定資産税評価額を使った方法)

倍率方式とは固定資産税評価額に一定の倍率をかけて相続税の評価額を求める方法です。先述の路線価方式と比べるとあらかじめ分かっている固定資産税の評価額に一定倍率をかけるだけですので計算がとても簡単です。固定資産税の評価額は毎年4月頃に送付されてくる固定資産税納税通知書に記載されています。

この倍率方式を用いる地域は人口が少ない地方や田畑、山林、原野等が多くの割合を占めます。

倍率方式は、宅地・田・畑・山林・原野・牧場・池沼という土地の現況に応じてかける倍率が変わります。 下記の具体例のように対象地の地域が特定できれば、あとは所定の倍率をかけるだけとなります。

このように倍率方式は路線価方式のように土地の形状等は関係なく倍率をかけるだけで相続税評価を求めることができます。これはそもそもの前提となる固定資産税の評価額に土地の形状がいびつであること等により減額補正が考慮されているためです。

該当地の倍率は路線価と同様に国税庁のHPから確認しますが、下記の画面になった時に「評価倍率表」の箇所の「一般の土地等用」の箇所を参照して調べることになります。

このように相続税の土地の評価を知るためにはまずは、路線価地域と倍率地域のどちらに対象地が存在するのかをまず確認しましょう。調べ方は対象地の住所さえ分かっていれば、国税庁のHPから簡単に探すことができます。倍率方式であれば初心者の方でも正確な相続税評価額を計算することができますが、路線価方式であれば土地の形状等による補正が必要となります。

次章以降では路線価方式についての土地の補正や評価についてさらに詳しく説明していきます。

2.相続税の土地評価は減額して節税できる!

相続税の土地評価は路線価方式の場合、対象の土地が標準的な宅地と比べてどのような形状(形がいびつ、奥行きが長い等)をしているかによってさらに評価を減額することができます。この章では代表的な土地の減額補正について解説します。 なお、ここで上げている内容については正確に減額できる値を出すことは非常に困難であるため、参考として見ていただき、正確な数値を知りたい方は専門家にお願いすることをおすすめします。

2-1.土地の形がいびつだと評価が下がる

相続税の土地評価の減額補正は様々なものがありますが、ここでは押さえておきたい重要な補正を3種類解説します。補正の名称を見ると難しそうな感じがしますが、実際にはその土地を利用するにあたって「使いづらい」土地ほど評価が下がるというイメージで見ていくと理解しやすいです。

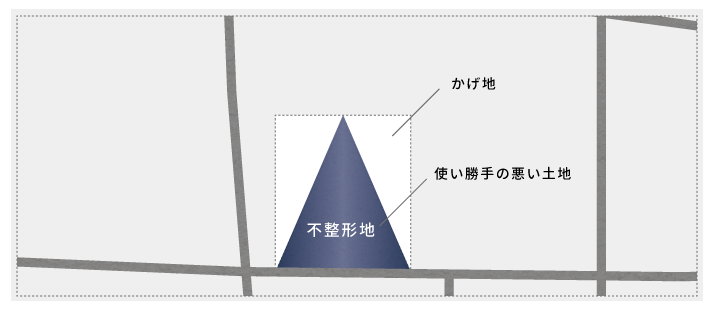

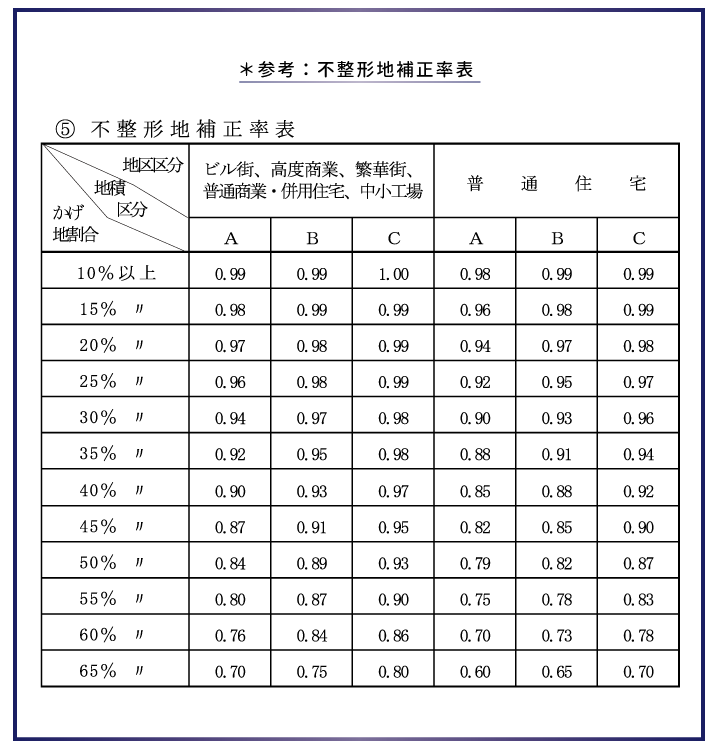

a.不整形地補正

不整形地補正とは、土地の形状がいびつであることによる減額補正をいいます。例えば下記の図をみると緑色の三角の形をした土地が対象地ですが、正面道路から奥に進むにつれて細くなっているため、正方形の土地を比べて明らかに使い勝手が悪い「不整形地」であることが分かります。

こういった際に仮にこの三角形の土地が綺麗な四角だったときの「想定整形地」を描き、「不整形地」との差の部分を「かげ地」といいます。

このかげ地の割合が高ければ高いほど、土地の形状がいびつになりますので減額割合も大きくなるのです。この減額割合はかげ地割合によって、最大で4割も土地の評価を下げることができます。

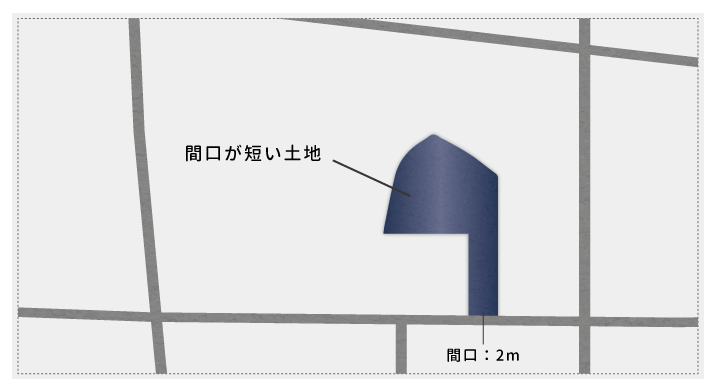

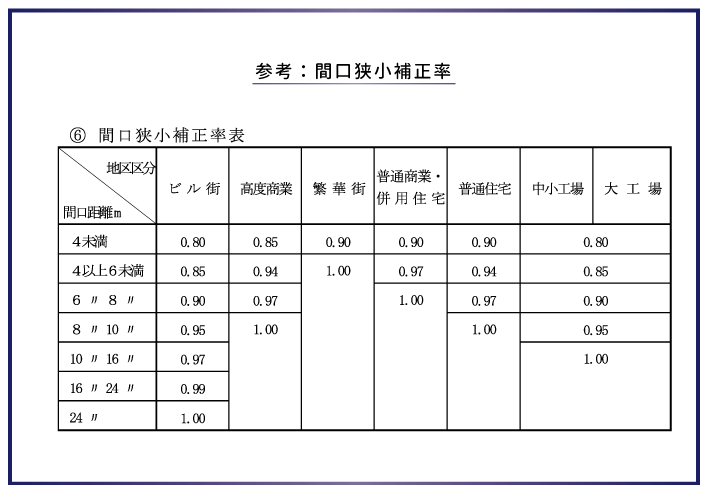

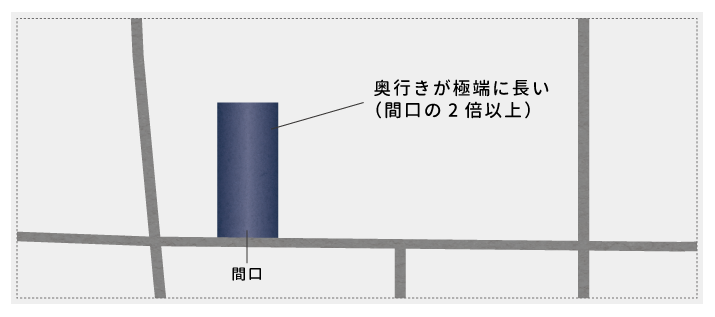

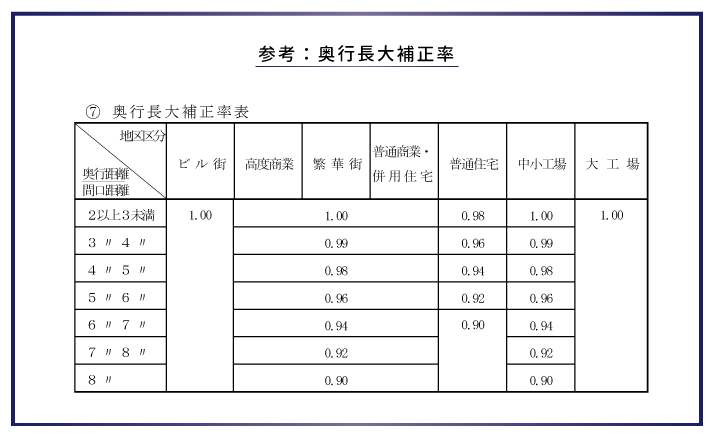

b.間口狭小補正

間口狭小補正とは、土地の間口(道路に接している部分)が短いことによる減額補正です。例えば下記の図のような間口が2メートルしかないような土地については、10%の減額補正が可能となります。

b.間口狭小補正

間口狭小補正とは、土地の間口(道路に接している部分)が短いことによる減額補正です。例えば下記の図のような間口が2メートルしかないような土地については、10%の減額補正が可能となります。

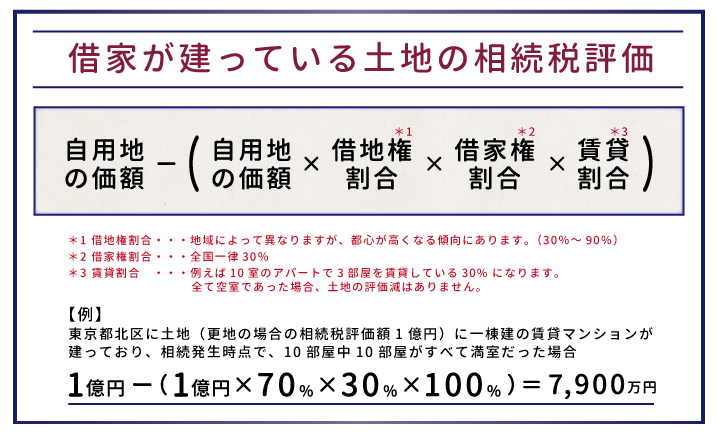

2-2.賃貸マンション・賃貸アパートは土地評価が下がる

相続税の土地評価は自分で利用しているよりも、他人に賃している方が評価が下がります。これは自分で利用しているときと比べて第三者が使っていて自由に売却したりすることが難しく一定の制限がかかるためです。

賃貸マンションやアパートの土地は、自分で使用している土地と比べて約2~3割評価が下がります。 算式は下記の図のとおりです。

この算式の中の借地権割合は路線価図に記載されていますのですぐに確認できます。また賃貸割合については実際に貸している割合が多いほど評価額を下げることができます。

3.マンション1室の相続税評価の方法

マンション1室だけを所有している場合の相続税評価の方法は通常と少し異なります。これはマンション1室の場合には土地そのものを所有しているわけではなく、1室に応じた敷地権割合という権利で土地を所有しているためです。 そのため、マンション1室だけの土地評価を求めるためには以下のステップで求める必要があります。

STEP1:対象マンション全体の敷地の相続税評価額を求めるSTEP2:所有している部屋の敷地権割合を上記の敷地全体の評価にかける

またこれはマンション1室の土地部分を求める方法ですが、建物部分は固定資産税評価額ですぐに分かります。

4.その他の相続税の土地評価で知っておきたいこと

ここまで相続税の土地評価についての基本的な部分を説明してきましたので、多くの方は概算であれば土地の相続税評価額を求めることができたと思います。この章ではその他の知っておきたい相続税の土地評価の方法を解説します。

4-1.私道の相続税評価は3割になる

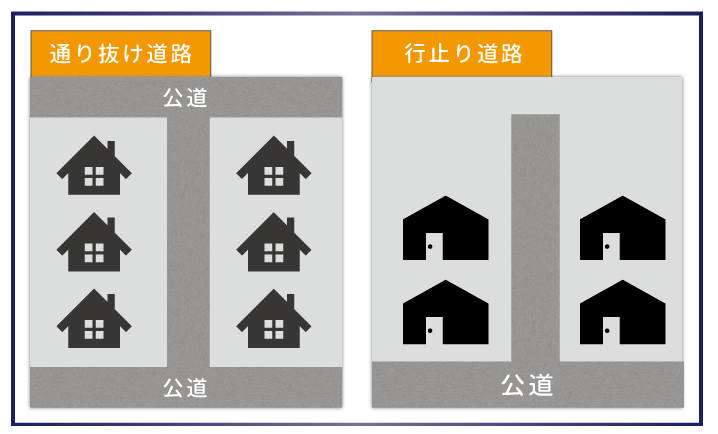

私道(道路)を持っている場合には、行止りか通り抜けできるかによって評価が異なります。

・通り抜け私道 通り抜けができる私道の場合には、不特定多数の人がその私道を使うこともあり公共性が高いため相続税評価額はゼロ円となります。

・行止り私道 通り抜けができない行き止まり私道の場合には、特定の人しか使わないため通り抜け私道と比べて公共性が低いことから通常の相続税評価額の30%で評価します。例えば路線価が20万円で30㎡の行き止まり私道の場合、20万円×30㎡×30%=180万円の相続税評価額となります。

4-2.駐車場の相続税評価は更地とほぼ同じ

駐車場は更地と同じで相続税評価を減額することは原則としてできません。

ただし駐車場として第三者に賃貸を行いその賃借人が車庫等を作った場合には賃貸期間の長短に応じて最大で20%の評価を減額することができます。

4-3.路線価がついていない土地は「特定路線価」申請を検討

自分が調べたい土地の前の道路に路線価がついていないことがあります。路線価は国税庁が設定していますが、細かい道路のすべてに路線価を付すことは事務的に難しいため路線価がついていない道路もよく見受けます。

その場合には税務署に対して路線価をつけてもらうようにお願いできます。これを特定路線価の申請といいます。

参考:特定路線価の申請(国税庁HP)

4-4.500㎡以上の土地は広大地評価で大幅減額

※2018年1月以降発生の相続について、「広大地評価」は適用できません。代わりに「地積規模の大きな宅地の評価」が新設されています。※

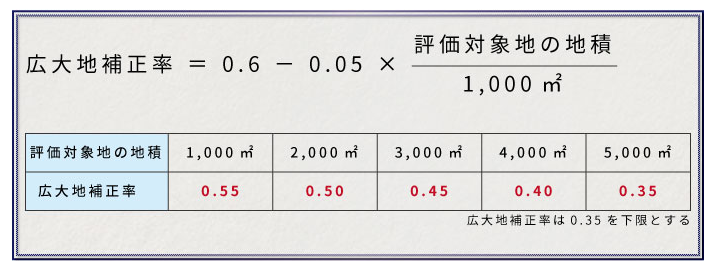

500㎡以上の広い土地を所有している場合には「広大地評価の特例」という特殊な評価方法を使って、土地の相続税評価額を大幅に減額することが可能になります。

広大地の算式は以下の通りですが、最大で65%も土地の評価を減額することができます。これは広すぎる土地は一般的な住宅地と比べて売却がしにくい等のデメリットがあるためです。

路線価 × 地積 × 広大地補正率

ただしこの広大地評価を適用できるかどうかについては不動産と相続税の専門的な知識が必要となりますので、相続税に詳しい税理士や不動産鑑定士に相談するとよいでしょう。

4-5.特殊な土地は不動産鑑定士による鑑定評価を利用することも

この記事では相続税の土地評価の方法は路線価方式と倍率方式の2種類ですと紹介しましたが、実は非常に珍しい例外としてもう一つ「不動産鑑定評価」による方法があります。

不動産鑑定の専門家である不動産鑑定士に評価をしてもらう方法ですが、これは路線価方式や倍率方式があくまで税法が定めた土地評価の方法ですので特殊ケースでは適正な土地評価を行うことができないことがあるためです。

例えば高低差が激しい土地等については、相続税法では明確な減額規定がないため評価が高くなってしまうこともあり不動産鑑定評価を利用することも想定されます。

5.相続税の土地評価は相続税に強い税理士に依頼

この章では相続税の土地評価方法について解説をしてきましたが様々な論点があり難しいものであることは理解して頂けたかと思います。

相続税申告の難しさは土地の正確な評価を求めることにあるといっても過言ではなく、相続税経験が浅い税理士であればたとえ税理士の資格を持っていても正確な土地評価を行うことは難しいと言われています。

これは本記事でも紹介したように土地の相続税評価は単純に路線価×地積では求めることができず、路線価×面積×補正によって求めるため、この「補正」に多数の条文が定められているためです。

相続税の土地評価額が高くなれば当然に相続税も高くなってしまいますので、土地の相続税評価額をできるだけ減額するということは相続税を計算する上では大変重要な作業なのです。このため相続税の土地評価は相続税経験豊富な税理士に依頼することが望まれます。

6.まとめ

この記事では相続税の土地評価方法についての基礎知識と知っておきたいことをまとめて解説しましたので、相続税の土地評価を概算で求めることができるようになったかと思います。この次のステップは求めた土地の相続税評価額を用いて相続税を計算することです。本サイト上の別の記事で相続税の土地評価額を用いた相続税の計算方法を解説していますのでそちらを参考にしてください。(提供:税理士が教える相続税の知識)