「金・純金・金地金」に相続税はかかるのか、また、いくらかかるのか、さらに、金を使った相続対策にはどのようなものがあるのか、こういった疑問にこの記事ではすべてお応えします。

「金・純金・金地金」には相続税がかかり、その相続税評価は業者買取価格で行います。また、金をつかった「相続税」対策はほとんどが無意味なものですが、ただ金を使った「相続」対策には有効なものもあります。

まずは、「金・純金・金地金」に相続税がいくらかかるのかを知って、それから、「金・純金・金地金」を使った相続対策を正しく理解し、間違った相続対策を実施してしまわないように注意しましょう。

1. 「金・純金・金地金」の相続税評価は死亡日の業者買取価格をもとに計算される

「金・純金・金地金」の相続税評価額は、被相続人が亡くなった日の業者買取価格をもとに計算します。

金地金の買取価格は1gあたりの金額で公表されているので、重量(g)をかけた値が相続税評価額となります。金貨の買取価格は、サイズごとに1枚当たりの金額が公表されています。

1-1.業者買取価格の具体的な調査方法

自宅や貸金庫に金地金や金貨がある場合 金地金には貴金属業者の刻印があるので、買取価格はその貴金属業者に直接問い合わせるか、その業者のホームページで確認するとよいでしょう。

海外の金貨の買取価格は貴金属業者に問い合わせるか、貴金属業者のホームページで価格を確認します。

昭和から平成にかけて日本で発行された金貨(10万円、1万円など)は日本の通貨なので、相続税評価は額面どおりの金額です。

明治時代に発行された金貨やそのほかの記念メダルなどは、相続税評価のうえでは書画骨董品扱いとなり、コイン買取業者の価格を参考に評価します。なお、コイン買取業者に実際に持ち込むと簡単に査定もしてもらえます。

貴金属業者に預けている場合・純金積立の場合 貴金属業者の預かりサービスを利用している場合や純金積立を利用している場合は、サービスを利用している貴金属業者に直接問い合わせるとよいでしょう。

1-2.「金・純金・金地金」に相続税はいくらかかるのか

相続税は遺産の総額に対して課税されるものです。金以外の遺産の額や相続人の数によって相続税の額は異なるため、金がいくらあれば相続税がいくらかかるというように明確に示すことはできません。

相続税には基礎控除額があります。基礎控除額は「3,000万円+600万円×法定相続人の数」の計算で求められる額で、遺産総額がこの金額を超えていれば、その超えた分について相続税が課税されます。

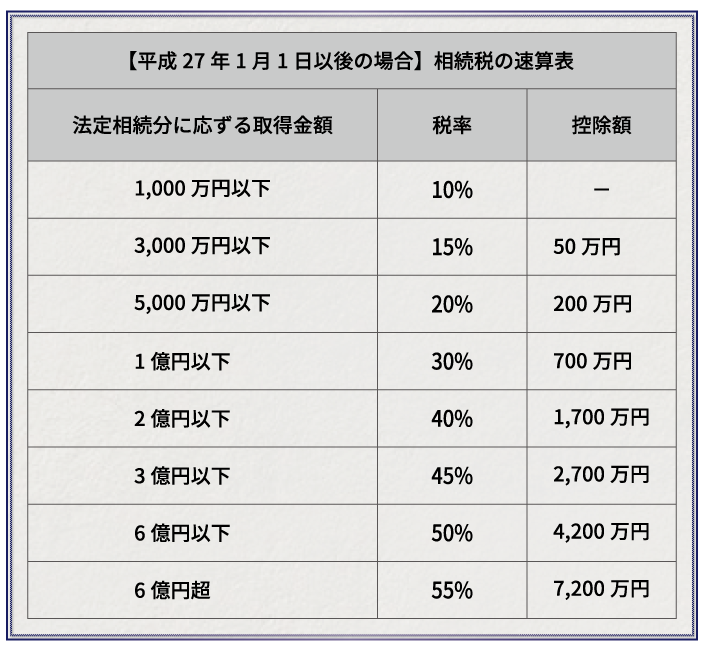

参考までに相続税の税額表を掲げます。相続税は遺産が多ければ多いほど税率が高くなります。それぞれの相続人が法定相続分で取得した遺産の金額をもとに税額を計算するため、遺産の総額が同じであれば、相続人が多いほど相続税の総額は低くなる傾向があります。

2. 「金・純金・金地金」を使った相続対策

2-1.金の仏像で相続税対策は無意味!?

金の仏像や仏具を作ることで相続税の節税対策をするという方法が各方面で紹介されています。

相続税の非課税財産の一つに祭祀財産があります。財産を祭祀財産である金の仏像や仏具に変えることで、相続税が節税できるという考え方ですが、無意味であるばかりかリスクが高い方法です。

日常から金の仏像や仏具を祭祀の対象としていれば非課税財産として認められますが、祭祀の対象としては不自然な状況である場合は、祭祀財産ではなく一般の財産とみなされることがあります。一般の財産とみなされれば、相続税の課税対象となります。

また、金の仏像や仏具は、加工費や美術品としての価値が加わる分、金地金に比べると価格は割高になります。しかも、貴金属として売却するときは、加工費は反映されずに金の重量分だけの価格となります。美術品として売却する場合も、価格はその時々の需給に左右されます。

このように、金の仏像や仏具は相続税の節税対策とならないばかりか、価格の変動リスクもあるため、純粋に祭祀の対象とするのであればよいのですが、単に相続対策という観点だけで金の仏像や仏具を作ることは、あまりおすすめできません。

2-2.金の延べ棒を自宅に隠しても税務署にはバレる

脱税の手口の代表例は財産を自宅に隠しておくことです。金の延べ棒は価値の割には場所を取らないため、財産隠しに有効であるようにも思われます。しかし、税務署は過去の所得や預金の記録を丹念に調べて、疑いがある場合は自宅を訪ねて財産の調査をします。このようにして、隠し財産はいずれバレてしまうのです。

実例をご紹介しましょう。2010年1月、国税局が長野県の会社社長宅を調査した際に、金の延べ棒210本(時価5億6,300万円相当)と現金6億7,000万円が見つかりました。財産を隠して相続税7億円あまりを脱税した疑いで、会社社長はその後逮捕、起訴され、有罪判決が下されました。

このように、さまざまな方法で相続税の課税を避けようとするケースは後を絶ちません。しかし、相続税の課税は法律で定められており、不正を働くと必ずペナルティーが科されます。先ほどの会社社長の事例は特に悪質であったため、逮捕、起訴に至りました。しかし、逮捕、起訴にまで至らなくても加算税が科されるので、節税したつもりが結果として税金を余計に払うことになってしまいます。

▼床下に金の延べ棒210本 会社社長、7億円脱税で起訴 (日本経済新聞2011年10月3日付) ▼7億円脱税の社長有罪、長野地裁判決 (日本経済新聞2012年4月24日付)

売却代金200万円超ではマイナンバーが必要になり税務署に完全に補足されます 金地金、金貨、純金積立の取引では、売却代金が200万円を超えるとマイナンバーの提出が必要になります。手数料を差し引く前の売却代金が200万円を超える場合には、取引業者が税務署に取引内容を記載した支払調書を届け出ることになっており、支払調書にマイナンバーを記載する必要があるためです。

相続した金地金を売却したときには、業者から税務署に支払調書が提出されます。仮に、相続のときに財産を隠したとしても、この売却のタイミングでバレることは十分ありえます。

2-3.金は固定資産税がかからない安定資産で遺産分割もし易い

「有事の金」という言葉があるように、金は安定資産として知られています。利息を生まないものの、世界的に見ても数量が限られているので、大きく値崩れしないことが特長です。

金は不動産とは異なり、保有しているだけでは固定資産税やそのほかの税金はかかりません。また、換金性に優れているため、遺産分割に適しています。

あらかじめ金地金を小分けにして相続人の数だけ用意することもできます。ただし、一般に500g未満の金地金を購入するときは手数料がかかります。

自宅に金を保管するのが心配であれば、貸金庫や貴金属業者の預かりサービスが利用できます。ただし、手数料や保管料が必要になることが一般的です。

家族に金の存在を伝えておく 自宅や貸金庫に金の延べ棒や金貨があれば、相続人は簡単に財産を見つけることができます。一方、貴金属業者に預けている場合や純金積み立てをしている場合は現物がないため、相続人が財産を見つけ出すことは難しくなります。

取引内容の通知などが郵送される場合もありますが、インターネットで取引している場合は、通知が送られてこないこともあります。相続対策では、貴金属業者に金を預けていることや純金積み立てをしていることを家族に伝えておくか、メモを残しておくことをおすすめします。

金貨を生前贈与する方法も 相続対策としては、金貨を生前贈与する方法も有効です。金を贈与した場合は贈与税の課税対象になりますが、贈与される人一人あたり年間110万円以下の贈与であれば贈与税はかかりません。生前贈与の方法として、少額の贈与を長年にわたって続けることがよく知られていますが、現金の代わりに金貨を贈与すれば、将来の値上がり益も見込めます。ただし、元本が保証されていないので値下がりするリスクもあります。

少額贈与するのであれば200g程度の金地金でもよく、むしろ低コストである場合が多いのですが、金貨には特徴のある美しいデザインが施されており、贈る楽しみともらう楽しみがあります。また、種類によっては毎年デザインが変わるものもあるため、年ごとの贈与に向いているでしょう。

3.まとめ

金は古くから価値のあるものとされ、富の象徴として多くの人を引きつけています。金は安定資産として価値の保存に優れていますが、少量の取引では手数料などのコストが割高になるため、一定以上の資産がある人に向いています。

一定以上の資産がある人なら相続税の課税対象になることが多いため、金を使った節税方法が注目を集めていますが、そのような節税方法は無意味であることがほとんどです。また、課税を免れるために財産を隠すことは違法行為です。

金の特徴を踏まえて相続対策をするときは、適切な方法を取らなければなりません。わからないことがあれば、貴金属業者や税理士などの専門家に相談するとよいでしょう。(提供:税理士が教える相続税の知識)