相続税の配偶者控除は、配偶者には相続税の負担をできるだけ少なくしようという特例です。

配偶者には、なぜこのような特例が適用されるのでしょうか。 それは、主に以下の3つの理由からです。

・配偶者の老後の生活の保障すること・財産の形成においては少なからず配偶者の貢献があったこと・同一世代間での財産の移転になるので次の相続までの期間が短いこと

これらの事情を考慮し、配偶者は税額の軽減措置を受けられるようになっているのです。 (相続税法第19条)

しかし、特例が適用される要件をしっかりと把握せずに手続きを行なったり、次に起こる二次相続を全く想定せずに安易に遺産分割をしてしまったりすると、本来払わなくてもよい無駄な税金を払ってしまうリスクが出てきてしまいます。

ここでは、配偶者控除の適用要件、計算方法、さらには適用のための手続を詳細に解説していきます。 ぜひ最後まで読んで、正しく理解してください。

1.配偶者控除で相続財産が1億6,000万円までなら無税になる

相続税の配偶者控除とは、配偶者が相続した遺産のうち課税対象となるものの額が1億6,000万円までであれば、配偶者に相続税が課税されない制度です。また、1億6,000万円を超えても、配偶者の法定相続分までであれば、相続税が課税されません。

配偶者控除を認める背景には、次のようなものがあります。

- 子が相続した場合に比べて、配偶者が相続した場合は次の相続までの期間が短く、一つの財産に対する税負担が重くなりすぎるため。

- 配偶者が被相続人の財産形成に協力したことを考慮するとともに、配偶者の生活を保障するため。

1-1.配偶者控除を受けるための3つの要件

配偶者控除を受けるためには、次の3つの要件を満たさなければなりません。

① 戸籍上の配偶者であること② 相続税の申告期限までに遺産分割が完了していること③ 相続税の申告書を税務署に提出すること

それぞれの要件について、詳しく解説します。

① 戸籍上の配偶者であること戸籍上の配偶者であれば、婚姻期間の長短は問われません。婚姻期間が30年でも1年でも控除が受けられます。但し、籍を入れていない、いわゆる内縁関係では認められません。② 相続税の申告期限までに遺産分割が完了していること配偶者控除の額は、配偶者が実際に受け取った遺産の額をもとに計算します。そのため、申告期限までに遺産分割が完了していることが求められます。申告期限は、一般に被相続人が亡くなった日の翌日から10か月以内と定められています。③ 相続税の申告書を税務署に提出すること配偶者控除を受けた結果、納付する相続税が0になった場合でも、申告書は提出しなければなりません。申告書が提出されていないと、配偶者控除で税額が0になったのか、単に申告が漏れているだけなのか、税務署ではわからないからです。なお、この配偶者控除は、たとえ配偶者が相続放棄しても、配偶者が遺贈によって遺産を受け取った場合は配偶者控除が受けられます。

1-2.配偶者控除を受けるために必要な手続きと添付書類

配偶者控除を受けるためには、相続税の申告書を申告期限(一般に、被相続人が亡くなった日の翌日から10か月以内)までに被相続人の住所を管轄する税務署に提出しなければなりません。

そして、申告書の第5表「配偶者の税額軽減額の計算書」に必要事項を記載します。先ほど説明したように、配偶者控除で税額が0になった場合でも申告書を提出する必要があります。

申告するときは、遺産分割の内容が分かるように次の書類を添付する必要があります。

・被相続人の出生から死亡までの戸籍謄本(被相続人が亡くなってから10日を経過した日以後のもの)・遺言書の写しまたは遺産分割協議書の写し・遺産分割協議書の写しを添付するときは、相続人全員の印鑑証明書

2.相続税における配偶者控除の具体的な計算方法

配偶者控除についてもう少し詳しく知りたい方のために、具体的な計算方法をご紹介します。

・配偶者控除の計算式 相続税の配偶者控除は、受け取った遺産の額をもとに計算した税額から一定額を控除する税額控除です。

控除する額は、次の算式で求めます。

相続税の総額×(①課税価格の合計額×配偶者の法定相続分(※)

または

②配偶者の課税価格 のいずれか少ない額)÷課税価格の合計額

相続税の総額とは、各相続人について計算した相続人全員の相続税の合計額です。 課税価格の合計額とは、遺産のうち相続税が課税されるものの合計額です。

(※)①が1億6,000万円未満であれば、1億6,000万円に置き換えて計算します。

・配偶者の法定相続分 被相続人の配偶者は常に相続人となります。しかし、ほかの相続人との関係で法定相続分は次のように変わります。

① 被相続人に子がいる場合は、法定相続人は配偶者と子になります。 法定相続分:配偶者 1/2、子 1/2(1/2を子の人数で割る)

② 被相続人に子がいない場合は、法定相続人は配偶者と直系尊属(父母)になります。 法定相続分:配偶者 2/3、直系尊属 1/3(1/3を直系尊属の人数で割る)

③ 被相続人に子がおらず、直系尊属が全員亡くなっている場合は、法定相続人は配偶者と兄弟姉妹になります。 法定相続分:配偶者 3/4、兄弟姉妹 1/4(1/4を兄弟姉妹の人数で割る) 相続税の計算では、相続放棄はないものとみなします。たとえば、子が全員相続を放棄して、配偶者と父母が相続することになっても、相続税の計算では配偶者の法定相続分は1/2のままで、2/3にはなりません。

・配偶者控除の具体的な計算方法

配偶者控除の具体的な計算方法を、例をあげて説明します。

【例】遺産総額2億円、法定相続人は配偶者と子2人(計3人)、法定相続分で遺産分割する場合について考えます。 遺産総額2億円はすべて課税対象であり、非課税の遺産はないものとします。また、配偶者控除以外の控除は受けないものとします。

基礎控除額3,000万円+(600万円×3(法定相続人の数))=4,800万円

課税遺産総額遺産総額2億円-基礎控除額4,800万円=1億5,200万円

各相続人の取得金額を求める

【配偶者】課税遺産総額1億5,200万円×法定相続分1/2=7,600万円

【子(一人あたり)】課税遺産総額1億5,200万円×法定相続分1/4=3,800万円相続税の総額を求めるために、各相続人の仮の税額を求める

配偶者の仮の税額取得金額7,600万円×税率30%-控除額700万円=1,580万円

子の仮の税額(一人あたり)取得金額3,800万円×税率20%-控除額200万円=560万円

相続税の総額を求める

配偶者の仮の税額1,580万円+子の仮の税額560万円×2人分=2,700万円

相続税の総額を遺産分割の割合(この例では法定相続分)で分けて、各人の相続税額を求める。

配偶者の相続税額相続税の総額2,700万円×遺産分割の割合1/2=1,350万円

子の税額(一人あたり)相続税の総額2,700万円×遺産分割の割合1/4=675万円

配偶者控除の額を求める。

「相続税の総額×(①課税価格の合計額×配偶者の法定相続分 または ②配偶者の課税価格 のいずれか少ない額)÷課税価格の合計額」によって求める。

①課税価格の合計額×配偶者の法定相続分:1億5,200万円×1/2=7,600万円 1億6,000万円に満たないので、1億6,000万円に置き換える。

②配偶者の課税価格:1億5,200万円×1/2=7,600万円 ①1億6,000万円より②7,600万円の方が少ないため、配偶者控除の額は次のようにして求める

配偶者控除の額相続税の総額2,700万円×②7,600万円÷課税価格の合計額1億5,200万円=1,350万円各人の納付税額を求める

配偶者の相続税額相続税の総額2,700万円×遺産分割の割合1/2-配偶者控除の額1,350万円=0

子の税額(一人あたり)相続税の総額2,700万円×遺産分割の割合1/4=675万円

以上の例では、配偶者の納税額は0となります。

3.配偶者控除に関する留意事項

3-1.修正申告や期限後申告でも配偶者控除は受けられる

配偶者控除を受けるためには、相続税の申告書を税務署に提出する必要がありますが、必ずしも期限内の申告でなければならないというわけではありません。相続税申告の期限を過ぎてから申告書を提出した場合や、適用を忘れていて申告書を出しなおす場合等においてもこの特例は適用できることになっています。

但し、注意すべき点は、税務調査が入り、税務署から指摘を受けてからではこの特例が使えなくなる可能性があるということです。以下で詳しく見ていきましょう。

3-1-1.申告後に新たに遺産が見つかった場合

一度相続税を申告・納税してから、新たに遺産が見つかる場合があります。このようなときは、修正申告をします。修正申告でも、配偶者控除を受けることができます。

3-1-2.納税義務があることを知らなかった場合

相続税の納税する義務があることを知らずに、相続税を申告しなかったというケースもあります。税務署から「相続についてのお尋ね」という文書が届いて、初めて納税義務があることに気付くことも多いようです。

申告期限を過ぎてから申告することを期限後申告といいます。期限後申告であっても、配偶者控除を受けることができます。

3-2.遺産を隠したら配偶者控除が受けられない

税務調査によって遺産を隠していることが発覚した場合は、指摘を受けて修正申告をします。そのとき、隠していた遺産については、配偶者控除を受けることはできません。

遺産隠しは、配偶者控除が受けられないだけでなく、35%(もしくは40%)の重加算税が課税されます。はじめから正しく申告・納税するように心がけることが大切です。

3-3.配偶者控除の廃止案が出ているのは「所得税」で「相続税」は改正なし

最近、配偶者控除の廃止が検討されているという報道を耳にします。これは、所得税について検討されているもので、相続税について検討されているものではありません。

所得税の配偶者控除は、配偶者の所得が38万円以下であれば受けられます。配偶者の給与収入が103万円を超えると、所得が38万円を超えて配偶者控除が受けられなくなります。共働き世帯が増えている一方で、配偶者控除を受けるために労働時間を抑えることが問題となっており、配偶者控除を見直す機運が高まっています。

同じ「配偶者控除」でも、所得税と相続税ではその内容は大きく異なります。それぞれの比較については、「3-7.所得税・相続税・贈与税のそれぞれの配偶者控除の比較」で解説します。

3-4.配偶者が遺産分割の前に死亡してしまった場合

遺産分割協議を進めている途中で、被相続人の後を追うように配偶者が亡くなることも起こり得ます。家族を亡くしたことによる心労であったり、不慮の事故であったり理由はさまざまです。

このようなときは、配偶者が生存しているものとして、被相続人の遺産について遺産分割をします。相続人の合意で配偶者が受け取ることにした遺産について、配偶者控除が受けられます。

3-5.申告期限までに遺産分割がまとまらない場合の対処法

相続税の配偶者控除を受けるためには、遺産分割を行ってから相続税の申告書を税務署に提出するのが原則です。しかし、実際には、申告期限までに遺産分割協議がまとまらない場合もあります。

このようなときは、「申告期限後3年以内の分割見込書」を添付して、申告期限までに一度相続税の申告書を提出し、納税します。この申告は、法定相続分で遺産を分割したと仮定して税額を計算し、配偶者控除は受けられません。

その後、申告期限から3年以内に遺産分割ができれば、配偶者控除が受けられるようになります。具体的には、税務署に更正の請求を申し出て、先に提出した申告書を訂正する手続きをとります。納めすぎた税金があれば、還付されます。

3-6.申告期限から3年経過後も遺産分割がまとまらない場合の対処法

遺産分割の話し合いがこじれて訴訟に発展したときや、遺言で一定期間遺産分割が禁止されているときなどは、申告期限から3年以内に分割ができないこともあります。

このようなときは、申告期限から3年を経過した日の翌日から2か月以内に「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を税務署に提出して、承認を受けなければなりません。添付書類として、訴状や遺言書など遺産が分割できないことを証明する書類が必要です。

遺産分割ができない事由が解消した場合は、その日の翌日から4か月以内に遺産分割を行い、更正の請求手続きをします。

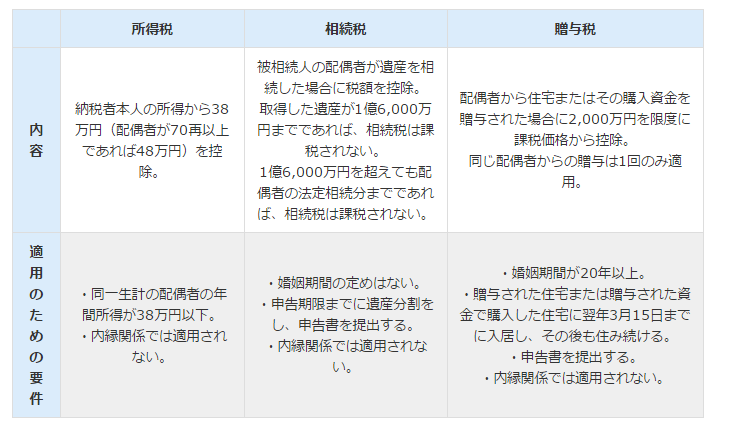

3-7.所得税・相続税・贈与税のそれぞれの配偶者控除の比較

相続税だけでなく、所得税や贈与税にも配偶者控除があります。単に「配偶者控除」という場合は、所得税の配偶者控除を指すことが一般的です。配偶者控除の内容は税の種目ごとに大きく異なります。

所得税の配偶者控除は、課税の基準となる所得の額を38万円減らすものです。同一生計にある配偶者の年間の所得が38万円以下であることが要件です。配偶者の収入が給与のみの場合は、給与が103万円以下であれば適用されます。配偶者に不動産の賃貸収入や株式の売却益など給与以外の収入があっても、年間の所得が38万円以下であれば適用されます。

贈与税の配偶者控除は、配偶者から住宅またはその購入資金を贈与された場合に、基礎控除110万円のほかに2,000万円を限度に課税対象から控除できるものです。婚姻期間が20年以上あることが必要で、同じ配偶者から受ける贈与については、1回のみ対象となります。

それぞれの配偶者控除の比較は次の表のとおりです。いずれの場合も法的な婚姻関係があることが必要で、内縁関係の場合は適用されません。

3-8.配偶者控除の適用は今回の相続だけでなく2次相続も考慮しよう

1億6,000万円もしくは法定相続分までであれば、配偶者が相続しても相続税は一切かからないことは説明してきました。

ただ、ここで相続税が今回かからないから、“とりあえず”配偶者がすべての相続財産を相続しておこうというような安易な遺産分割をすると後々大きく損をしてしまう可能性があります。

今回の相続(1次相続)では相続税がかからなかったが、次回の配偶者の相続(例えば、配偶者が亡くなって子供のみが相続人となるようなケース)でかかってくる相続税の負担がその分以上に大きくなってしまうことがあるからです。

2次相続においては、1次相続に比べ相続人が1人減ることで、基礎控除が減り、さらには配偶者がもともと持っている固有財産もある場合には、適用される税率も上がってしまい、1次相続に比べより高い税率で相続税がかかってくることが想定されます。

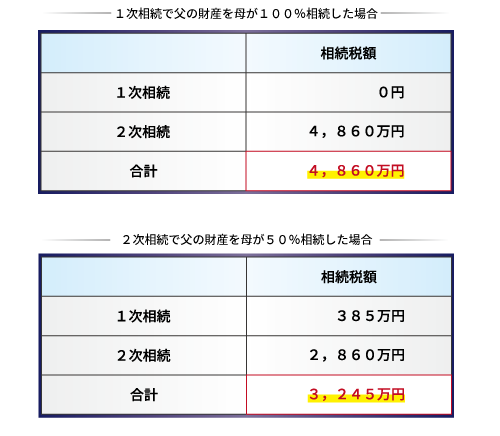

簡単に事例でご紹介します。

【前提条件】 ・父財産:1億円、母財産:1億円 ・子供1人 ・父の相続発生(1次相続)後に母の相続が発生(2次相続)

≪1次相続で父の財産を100%、母が相続した場合≫ 1次相続にかかる相続税

0円(財産が1億6000万円以下のため、配偶者控除で税額ゼロとなる)

2次相続にかかる相続税

2億円- 基礎控除(3,000万円+600万円×1) = 1億6,400万円1億6,400万円 × 40% - 1,700万円 = 4,860万円1次+2次の合計の相続税額:0円+4,860万円 = 4,860万円

≪1次相続で父の財産を50%、母が相続した場合≫ 1次相続にかかる相続税

1億円 - 基礎控除(3,000万円+600万円×2 ) = 5,800万円(5,800万円÷2 × 15% - 50万円)× 2 = 770万円770万円のうち50%は配偶者控除でゼロになるため、385万円

2次相続にかかる相続税

1億5,000万円- 基礎控除(3,000万円+600万円×1) = 1億1,400万円1億1,400万円 × 40% - 1,700万円 = 2,860万円1次+2次の合計の相続税額:385万円+2,860万円 = 3,245万円

上記の計算例の通り、1次相続で相続税がかからないからといって、配偶者である母がすべての財産を取得することで1次・2次を合わせると結果的に納税額で損をしてしまっていることが分かります。(3245万円<4,860万円)

1次相続の際に配偶者の取得分を決める際には、税額のシミュレーションを行い慎重に検討する必要があります。

4.まとめ

ここまで読んで頂いた方は、相続税の配偶者控除を正しく理解して頂けたと思います。 非常に大きな節税効果がありますが、申告期限までに分割がまとまらなかったり、申告書を税務署に提出しなかったりするとこの特例が使えなくなりますので要注意です。

また、「3-8.配偶者控除の適用は今回の相続だけでなく2次相続も考慮しよう」で解説したように、2次相続も考慮して、1次相続時に使う配偶者控除を検討する必要があります。この部分は少し複雑で、かつ判断を誤ると1次で支払う相続税は安くなってもその分、2次相続で余分に相続税を払うことになり大きく損をしてしまう可能性があります。

ご自身で判断ができない、不安だという方は迷わず税理士に相談しましょう。(提供:税理士が教える相続税の知識)