ファイナンシャルプランナー 山口 京子(やまぐち きょうこ)

元フリーアナウンサーのスキルを活かし、ファイナンシャルプランナーとしてテレビ・ラジオ等多数のメディアに出演、セミナー講師としても活躍。ワンストップで顧客にサービスを提供するため、生命保険、損害保険、証券外務員の資格も保有。不動産好きが高じて、宅建試験に挑戦し一発合格。顧客には、不動産オーナーも多い。 http://kyoko-yamaguchi.com/

相続対策は他人事ではない

2015年、相続税の非課税枠と呼ばれる「基礎控除」の改正で、相続税の課税対象者がおよそ8割増えました。相続税なんて自分には関係ないと思っていた人が、多額の相続税を払うケースがある一方、きちんと準備をしていた人は相続税を減らしたり納めなくてもいいケースもあります。

相続はいつ起こるかわかりません。まずは、自分が課税対象者かどうかを知っておく必要があります。

| 非課税枠 | 相続人:配偶者と子ども2人 | |

|---|---|---|

| 改正前 | 5000万円+1000万円×法定相続人の数 | 非課税枠8000万円 |

| 改正後 | 3000万円+600万円×法定相続人の数 | 非課税枠4800万円 |

改正前は、亡くなった人の財産が8000万円までは非課税でした。今は、4800万円以上は、課税対象になります。

財産はどう評価される?

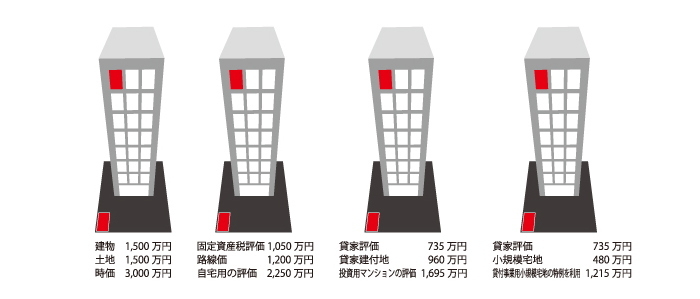

相続財産を評価する際、貯金や株、投資信託などはわかりやすく、亡くなった時の時価で評価されます。マイホームや投資用のマンションなど不動産の評価は、時価ではありません。

土地は、「一物四価」といわれるように、4つ価格があります。かんたんに、おさらいしておきましょう。

| 何に使う? | 時価の何% | |

|---|---|---|

| 時価 | 今、売買されている価格 | 100% |

| 公示価格(公示地価) | 3月下旬に発表。取引の目安に | 100% |

| 固定資産税評価額 | 固定資産税の計算に | 70% |

| 路線価 | 相続税、贈与税の計算に | 80% |

固定資産税評価額より、路線価の方が高いのは、固定資産税は毎年かかるお金なので大変だから安く、相続税は一生のうちに何度もあることではないので、毎年の固定資産税評価額よりちょっと高いと覚えておくといいでしょう。

マイホームは遺族が住むところに困らないように、相続財産の評価を割引してくれる小規模宅地の特例があります。この特例を使うと、330㎡まで土地の評価が路線価の8割引きになります。つまり路線価の2割になるので、5000万円の土地でも評価は1000万円です。建物は固定資産税評価額で評価され、経過年数とともに下がります。

さらにお得な投資用マンション

小規模宅地の特例は、マイホームだけでなく投資用のマンションにもあります(貸付事業用宅地等の小規模宅地の特例)。投資用のマンションは、他人に貸しているので自分では使えないから不便でしょ?という理由で、土地の部分は「貸家建付地(かしやたてつけち)」という評価方法で、路線価からおよそ2割引になります。そこから小規模宅地の特例で200㎡まで、5割減の評価になります。

建物の部分は、固定資産税評価額に、やはり貸家としての評価が加味されます。

貯金や株、投資信託なら3000万円がそのまま課税対象になりますが、投資用のマンションにすれば、およそ1215万円まで半分以下に評価を下げることができるため、マンション経営は相続税対策に有効といわれます。

ただし、注意点があります。小規模宅地の特例を自宅と投資用のマンションで併用する場合、両方上限の広さまで使えるわけではありません。例えば、自宅が165㎡だった場合。330㎡の50%分を自宅で使ったことになるので、残りの50%分を投資用のマンションで使ってもいいですよということになります。つまり200㎡のうち100㎡まで投資用のマンションで使えることになります。

どちらを優先すべきか、自宅の広さや投資用のマンションがどこに建っているかで評価が大きく変わりますので、事前に調べておく必要があります。

もう一つ。平成30年4月1日に小規模宅地の特例の大きな改正がありました。投資用のマンションを買えば、相続税対策になるので、相続が起こる前にマンション経営を始める人が増えたのです。そこで、相続前3年以内に買ったマンションは小規模宅地の特例が使えません!ということになりました。平成30年4月1日以前に買ったマンションと、事業的規模(区分所有のマンションなら10室以上がめやす)は当てはまりません。

生命保険の非課税枠

相続財産は、預貯金や不動産だけでなく、ゴルフ場会員権や骨とう品、庭の植木まで!評価され、課税の対象になります。その中で、遺族が受け取る生命保険の保険金はどう評価されるでしょう?

死亡保険金は、残された家族の生活費や相続税納税資金に充てられると考えられるため、一定の非課税枠があります。非課税金額は、法定相続人の数によって決まります。

500万円×法定相続人の数=非課税金額

法定相続人が配偶者と子ども2人なら、3人ですから1500万円までの死亡保険金は非課税で受け取れます。

500万円×3人=1500万円非課税

どの契約も非課税対象になるわけではなく、死亡した人が契約者で自分に保険をかけていた(被保険者も自分)いて、受取人が法定相続人の契約が対象です。例えば、夫が契約者で、被保険者も自分、妻が受取人というケースです。

夫が妻に保険をかけていて、妻が亡くなり、保険金を夫が受け取ると、相続税ではなく所得税の一時所得の対象になります。

また、夫が妻に保険をかけて、子どもが受取人になった場合は、夫から子どもへの贈与となり、贈与税の対象になるますので、契約者と被保険者、受取人を適当に決めないことが大事です。

相続財産完全防衛術

今ある財産を相続で減らさず残すためには、早めの準備が大切です。相続税の申告納税は遺族が悲しみに包まれる中、10か月以内に行わなくてはなりません。小規模宅地の特例や、配偶者が法定相続分か1億6000万円までのどちらか多い方まで非課税になる制度なども、申告して始めて使える制度です。

これらの制度は、事前にどの方法がより納税資金が少なくなるか、次に配偶者が亡くなった時の2次相続までを考えて準備する必要があります。投資用のマンションなどで相続財産を圧縮し、さらに納税資金が必要であれば、簡単な告知のみで加入できる一時払いの終身保険を活用する方法もあります。

例えば、相続財産2億円を配偶者と子ども2人で相続すると、相続税が1350万円かかり、手元に残る財産は、1億8650万円となります。

2億円−相続税額1350万円=1億8650万円

もし、1350万円の生命保険に入ると、法定相続人が3人なら1500万円の非課税枠があるので、2億円を減らすことなくそのまま残せます。保険の種類や年齢、性別などによって保険料は変わりますが、ここでは保険料を保険金の9割とします。

財産2億円−一時払い保険料1215万円=1億8785万円

1億8785万円+死亡保険金1350万円−相続税額1350万円=2億円

*相続財産は法定相続分通りに分割し、配偶者の税額軽減制度を利用。生命保険の既契約はないものとする。

保険の種類によっては、生きている限り毎年おこづかいがもらえる商品や、払った保険料の1.5倍の死亡保険金が受け取れる外貨建ての商品、簡単な告知のみで、90歳まで加入できる商品もあります。やはりこれも早めの準備で加入すべきかどうか比較検討したいですね。

(提供:ヴェリタス・インベストメント)