6月短観予測:貿易摩擦激化によって景況感はさらに悪化へ

●景況感は悪化、先行きもさらに悪化へ

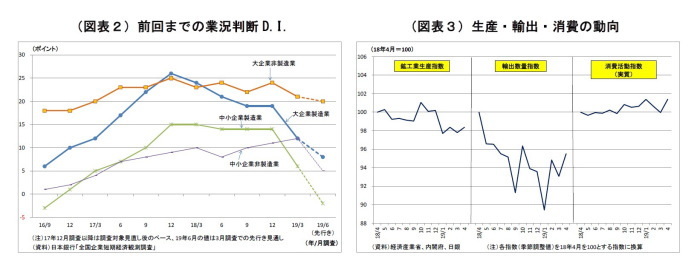

7月1日に公表される日銀短観6月調査では、注目度の高い大企業製造業の業況判断D.I.が8と前回3月調査から4ポイント低下し、2四半期連続での景況感悪化が示されると予想する。この場合、D.I.の水準は、英EU離脱懸念などで円高が長期化していた2016年9月調査以来の低水準ということになる。また、大企業非製造業の業況判断D.I.も19と前回比で2ポイントの低下を見込んでいる。

前回3月調査では、貿易摩擦の影響等に伴う輸出・生産の減少を受けて、大企業製造業の景況感の大幅な悪化が示されていたほか、非製造業でも人手不足やインバウンド需要の鈍化などから景況感がやや悪化していた。

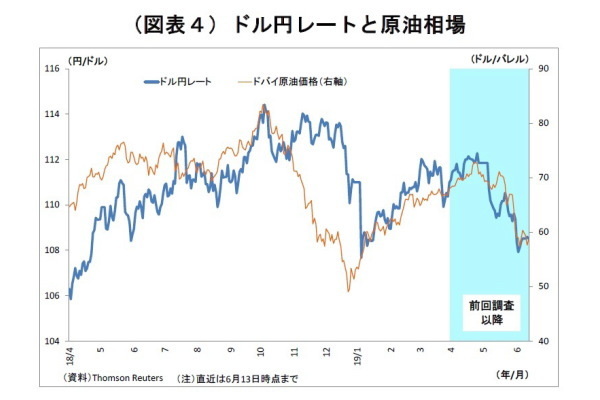

前回調査以降に公表された4月の輸出や生産は一旦下げ止まったものの、反発力は弱い。さらに5月には米政権が中国製品に対する追加関税引き上げと中国通信機器大手への実質禁輸措置を発動し、米中貿易摩擦が激化・泥沼化したことで、世界経済への懸念が高まっている。実際、5月の中国経済指標も不振が目立つ結果であった。さらに、貿易摩擦激化とそれに伴う米利下げ観測の高まりによって円高が進んだことも輸出の逆風になっている。

大企業製造業では米中貿易摩擦の激化・長期化やそれに伴う中国経済の低迷などを受けて、景況感が悪化するだろう。とりわけ中国需要の減少が目立つ機械系や市況悪化に直面する素材系業種の落ち込みが目立ちそうだ。非製造業では、都市再開発や五輪需要が下支えになるものの、顧客である製造業や消費者マインドの悪化を通じて米中摩擦の悪影響を受けるほか、人手不足に伴う賃金・輸送コスト上昇も重荷になり、景況感がやや悪化しそうだ。なお、改元に伴う10連休は一時的な消費の喚起には繋がったものの、その後は反動減もあり、景況感への影響は限定的に留まったとみられる。

中小企業の業況判断D.I.は、製造業が前回から5ポイント低下の1、非製造業が3ポイント低下の9と予想。大企業同様、製造業、非製造業ともに悪化は避けられないとみている。

先行きの景況感もさらなる悪化が見込まれる。米中通商交渉は合意の目処が立っておらず、今後は米国による追加関税第4弾(3000億ドル相当分)発動が懸念される。また、参議院選挙後は日米通商交渉が本格化し、自動車輸出規制や為替条項導入の要求といった米政権からの対日圧力の高まりが懸念されるほか、英国のEU離脱問題についても引き続き難航が予想される。先行きの不透明感が強く、製造業は事業環境のさらなる悪化を想定せざるを得ない。非製造業も、インバウンドを通じて世界経済との繋がりが強まっただけに海外情勢への懸念が現れやすいほか、消費税率引き上げを控えた消費者マインド悪化や人手不足への懸念も重荷になりそうだ。

一方、消費税率引き上げを控えた駆け込み需要や、中国政府が相次いで打ち出している景気対策などへの期待が一定の下支えになることで、先行きの景況感が底割れする事態は避けられると見ている。

●設備投資計画は前年比プラスへ

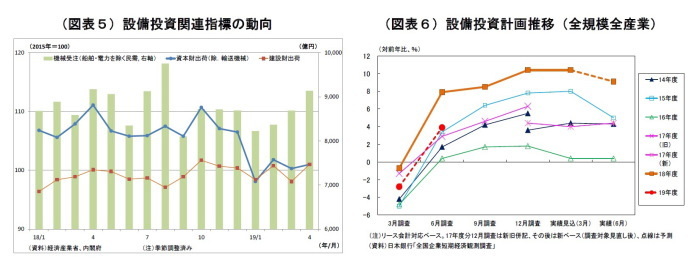

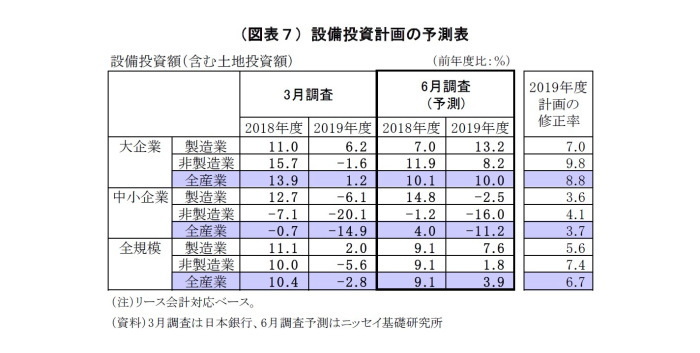

2018年度の設備投資計画(全規模全産業・実績)は、前回調査において前年比10.4%増の伸び率が維持され、3月調査としては2005年度以来の高い伸びとなった。一方、1-3月期GDPにおける設備投資の鈍化が示すとおり、年度終盤にかけて一部様子見の動きが出たとみられるため、今回調査では前年比9.1%増に下方修正されると予想する。

また、2019年度の設備投資計画(全規模全産業)は、非製造業を中心に2018年度実績比で3.9%増へ上方修正されると予想。例年6月調査では、計画が固まってくることで大幅に上方修正される傾向が極めて強い。また、最近の機械受注は持ち直し傾向を示している。実勢としても、依然高水準の企業収益を背景とする潤沢な投資余力に加え、人手不足に伴う省力化投資や都市再開発関連投資などが追い風となり、底堅さが概ね維持されていると見込まれる。

ただし、比較対象となる2018年度実績が下方修正されることが、2019年度計画の伸び率押し上げに作用する点は割り引いて考える必要がある。また、今回は堅調な結果が示されたとしても、貿易摩擦がさらに激化したり、長期化したりすれば、企業マインドの悪化を通じて設備投資計画が下方修正される可能性が高いため、楽観はできない。

●注目ポイント:景況感の悪化度・広がり、設備投資計画

今回の短観は激化の一途を辿る米中貿易摩擦が日本企業にどこまで影響を及ぼしているかを点検するための重要な材料になる。具体的には、「海外経済の影響を受けやすい製造業景況感がどの程度悪化するか」、「非製造業景況感や設備投資計画への悪影響波及は確認できるか」などが注目ポイントになる。

景気動向指数における景気の基調判断が「悪化」となる一方で、政府の景気判断が「回復」に据え置かれている理由には「内需のファンダメンタルズがしっかりしていること」がある。従って、もしも内需のウェイトが高い非製造業の景況感や企業の設備投資計画が大きく下振れした場合には、景気回復の前提が崩れることにも繋がりかねない。

また、消費税率引き上げとの関連では、4月に自民党の萩生田幹事長代行が、「6月の日銀短観が示す景況感次第で消費税率引き上げ延期もあり得る」との考えを示し、今回の短観の存在が注目された。その後は増税実施報道などから延期観測が後退しており、政府も「リーマンショック級の出来事が起こらない限り、予定通り引き上げる」とのスタンスを維持している。

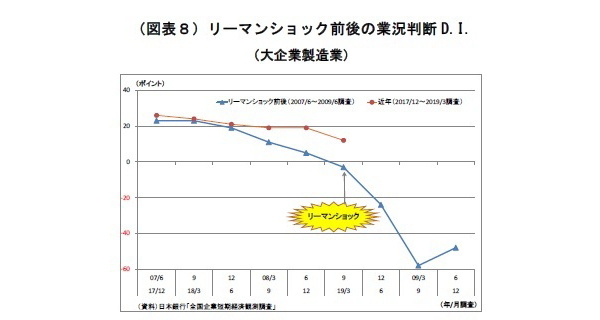

ここで、念のためリーマンショック前後の業況判断D.I.(大企業製造業)の動きを確認しておくと、リーマンショック(2008年9月15日)発生後の調査にあたる同年12月調査では、21ポイント下落、その後の2009年3月調査ではさらに34ポイント下落と、D.I.がつるべ落とし的に下落したことがわかる。従って、日銀短観の景況感が「リーマンショック級に悪化する」ということは凄まじい悪化を意味しており、今回そのような事態になることは考えられない。

ただし、短観の景況感悪化を一つの大義名分として、政府・与党が増税に伴う経済対策の上積みに踏み切る可能性はある。

●日銀金融政策への影響:追加緩和圧力が高まる

今回の短観において、上記の見立て通りに景況感の幅広い悪化が確認された場合には、景気・物価の下振れリスクがさらに意識され、日銀の追加緩和に対する市場の思惑が高まりそうだ。政府・与党が追加経済対策に踏み切る場合には、足並みを揃える形での追加緩和を求める声が出てくる可能性もある。

ただし、日銀の追加緩和余地は既に乏しい。追加緩和策は金融システム等への副作用を増幅してしまう恐れがあるため容易にカードは切れない状況にある。従って、日銀は「追加緩和の可能性を匂わせつつ、貿易摩擦や世界経済、金融市場の動向を慎重に見極める姿勢を維持する」というのがメインシナリオになるだろう。

一方、景気が予想以上に減速したり急激な円高が進行したりする場合や、政府による緩和圧力が急激に高まる場合には、日銀は厳しい判断を迫られることになる。選択肢は、「副作用覚悟で追加緩和に踏み切る」か、「批判・失望覚悟で動かない」かのいずれかだ。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(3月調査)~大企業製造業の景況感悪化が鮮明に、設備投資計画はまずまずだが下振れリスク大

・日銀短観(12月調査)~大企業製造業の足元の景況感は堅調、設備投資計画も強めだが、先行き懸念は強い

・日銀短観(9月調査)~大企業製造業の景況感は3四半期連続で悪化、設備投資計画の勢いは弱め