各国経済の見通し

●マレーシア

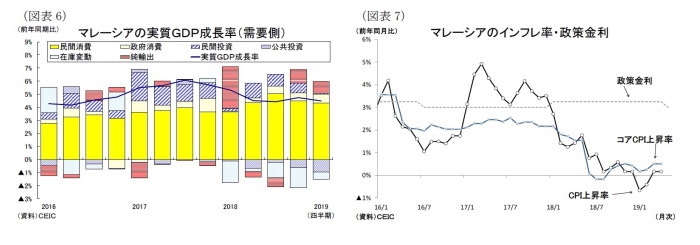

マレーシア経済は新政権が発足した昨年4-6月期から+4%台半ばの成長が続いており、+6%前後の高成長を記録した2017年と比べて明らかに景気の勢いが失われている。

1-3月期は成長率が同4.5%増となり、10-12月期の同4.7%から低下した(図表6)。投資は、新政権による大型事業停止の影響で公共投資が二桁減を記録、海外経済の減速を受けて民間投資がゼロ成長となった。頼みの綱の民間消費は同7.6%増と、新政権発足後に実施したタックス・ホリデー(1)が消費需要を押し上げる構図が続いているものの、製造業給与の鈍化を受けて減速した。

先行きのマレーシア経済は成長率が4%台前半の減速傾向を予想する。まず輸出は世界経済の減速や半導体不況などから2019年末にかけて低迷する見通しである。米中貿易摩擦は5月に入って新たな段階に突入、また米国の景気減速懸念が強まるなど貿易環境の更なる悪化も予想される。

内需は、景気の牽引役として期待される民間部門が減速しそうだ。民間消費はGST(物品サービス税)と個人所得税の税還付や物価の安定が当面の消費需要を下支えるものの、6月から昨年の減税効果が一服するほか、企業業績の悪化を背景に雇用・所得環境に悪影響が及んで減速しよう。民間投資も企業景況感の悪化や不動産市場の低迷などから低調に推移するだろう。

政府は2019年度のインフラ開発予算を大幅減(前年比13.6%減)とするなど、膨張した政府債務を抑えこむために支出削減に取り組んでおり、政府部門の低迷は避けられないだろう。もっとも、今後はマレーシア東海岸鉄道計画(ECRL)やバンダル・マレーシアなど大型事業の再開や、低所得者向けの健康保険制度や住宅購入支援などの生活支援策が景気を下支えるだろう。さらに現政権が悪化した支持率の回復に向けて歳出拡大に舵を切り、国内燃料価格の抑制や電気料金の値下げ、低所得者向け給付金の積み増しを実施する展開も予想される。

金融政策は昨年1月に金融正常化を目的に中央銀行が利上げを実施して以来、据え置かれていたが、今年5月に中央銀行が世界経済見通しの悪化を受けて政策金利を0.25%引き下げた(図表7)。先行きの物価は減税効果の一巡で上向くものの、内需の伸び悩みにより1%台後半で安定して推移するだろう。追加的な金融緩和の余地はあるとみられるが、当面は内外経済の動向や5月の利下げの影響を見極めるために、政策金利を維持すると予想する。

実質GDP成長率は19年が内需の鈍化により+4.4%(18年:+4.7%)と低下し、20年が内需の底入れで+4.6%と小幅に上昇すると予想する。

-----------------------------

(1)新政府は18年6月1日よりGSTの廃止(ゼロ税率化)を実施し、9月にSSTを再導入(売上税10%、サービス税6%)するまでの3ヵ月間はタックス・ホリデー(免税措置期間)となった。

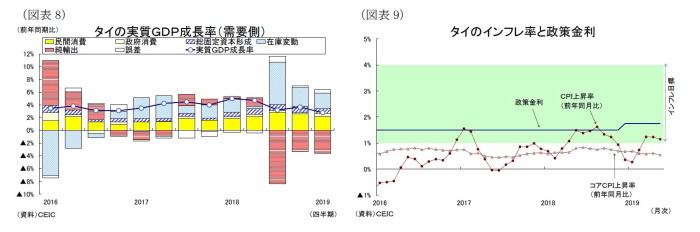

●タイ

タイ経済は昨年後半から輸出が鈍化するなかでも内需を中心に+3%台の成長が続いたが、今年1-3月期の成長率は前年比2.8%増と、約4年ぶりの水準まで低下した(図表8)。足元の景気減速は輸出の低迷によるものだ。まず財貨輸出は海外経済の減速や米中貿易の緊張の高まりを背景に昨年後半からの減速傾向が強まり、1-3月期に前年比▲5.4%まで落ち込んだ。サービス輸出は政府による到着ビザ無料化の観光刺激策により10-12月期に持ち直したが、1-3月期は大気汚染の悪化により訪タイ外客数が再び減少して同▲3.6%と2期ぶりのマイナス成長となった。一方、内需をみると民間部門(民間消費:同4.6%増、民間投資:同4.4%増)は堅調に拡大しているが、政府部門は公共投資(同▲0.1%)が低調だ。公共投資は新規のインフラプロジェクトが乏しく、航空機の設備投資がなかったために前期に続いて停滞した。

先行きのタイ経済は、海外経済の減速と半導体不況を背景とする輸出の低迷が内需に波及し、昨年に比して緩やかな成長ペースが続くだろう。米中貿易摩擦は5月に入って新たな段階に突入し、また米国の景気減速懸念が強まるなど輸出環境の更なる悪化が予想されるほか、中国人観光客の回復が鈍く、財貨・サービス輸出は低調に推移するだろう。

景気を支える民間部門は、輸出関連産業の業績悪化により企業の投資マインドや家計の雇用・所得環境が悪化するなど悪影響が及び始めるだろう。また自動車の買い替え需要による押上げ効果が弱まること、4月に実施した住宅ローン規制により住宅購入が沈静化することも民間部門の重石となる。

3月の総選挙では親軍派が下院過半数を確保し、上下両院による首相指名選挙でプラユット暫定首相が新首相に選出された。これによりソムキット副首相が引き続き経済政策を指揮し、政策の一貫性は維持されそうだ。もっとも連立政権内の意見調整や反軍政派との論戦により経済改革が遅れる恐れもあり、投資が持続的な拡大を続けるかどうかは不透明である。新政権発足後は、まず10月から始まる来年度予算の執行の遅れが確実視されるために景気刺激策が実施されそうである。また農家に対する最低所得保障制度など選挙公約に掲げたポピュリズム政策を推し進めることにより政府支出が拡大、また東部経済回廊(EEC)などの政府主導の開発プロジェクトが加速するため公共投資も持ち直すだろう。こうした拡張的な財政政策は民間部門の下支えとなるとみられる。

金融政策は、昨年末に政策金利が0.25%引き上げられたものの、緩和的な水準で据え置かれている(図表9)。今後、緩やかな成長ペースが続くなか、インフレ率は中銀目標(1~4%)の下限付近で推移する見通しである。しかし、タイ中央銀行は長期に渡る金融緩和で膨張した家計債務など金融システムの不安定化を警戒し、政策金利が据え置かれると予想する。

実質GDP成長率は19年が輸出の低迷により+3.3%(18年:+4.1%)と低下するものの、20年がインフラ事業の加速により+3.5%まで小幅に上昇すると予想する。

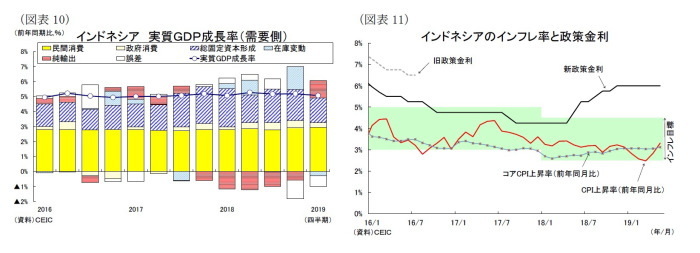

●インドネシア

インドネシア経済は内需主導で+5%強の底堅い成長が続いているが、やや減速傾向にある(図表10)。1-3月期の実質GDP成長率は前年比5.07%増(10-12月期:同5.18%増)と低下し、過去1年間で最も低い成長ペースとなった。4月に実施した大統領選挙・総選挙関連の支出は景気を下支えたものの、選挙を控えて家計消費と投資が鈍化した影響は大きく、景気が減速した。また純輸出の成長率寄与度はプラスとなったが、これは内需の鈍化により輸入が輸出以上に減少したためであり、ポジティブに捉えることはできない内容であった。

先行きのインドネシア経済は、引き続き+5%台強の横ばい圏の成長を予想する。今年4月の大統領選挙では、現職のジョコ氏が勝利した。1期目のジョコ政権では、規制緩和やインフラ開発など投資環境を改善、物価と雇用の安定を実現させており、国民の評価は高い。ジョコ氏の政策の継続が決まり、選挙前に手控えていた投資家の資金が動き始めるなかで景気が再び上向くだろう。

まず経済の牽引役となる民間消費は、物価の安定と良好な雇用所得環境が続くなか、政策面のサポートが追い風となって堅調に拡大するだろう。政府は19年度予算で教育・社会保障予算や燃料補助金を拡充、公務員給与・年金支給の増額を盛り込んでおり、こうした選挙対策を強めた経済運営が物価の安定と家計の購買力向上に繋がるものと見込まれる。

投資は徐々に持ち直しに向かうと予想する。インフラ投資は着工済みプロジェクトの進展が支えとなるが、新規プロジェクトの着工ペースが落ちるため年内は伸び悩む。しかし、大統領選挙後の政策の先行き不透明感の払拭やオーストラリアとの自由貿易協定、ネガティブリストの緩和などから企業の投資マインドが上向き、投資は徐々に持ち直していくだろう。

外需については、まず輸出が中国経済の減速を背景に資源関連を中心に低迷が続く。一方、輸入は燃料などの輸入抑制策が実施されるものの、底堅い内需を背景に緩やかな伸びを続けるだろう。結果として、純輸出の成長率寄与度は再び悪化すると予想する。

金融政策は、中央銀行が昨年5月から11月にかけて通貨防衛を目的に積極的な利上げを実施(計+1.75%)、その後は据え置かれている(図表11)。5月のインフレ率はラマダン期間中の消費需要の増加により上昇しているが、先行きは米格付会社大手によるインドネシアの信用格上げや米国の利上げ停止により通貨ルピアが底堅く推移、また原油価格の上値が重い展開となるなかで中銀の物価目標(2.5-4.5%)の範囲内で安定して推移するだろう。ペリー中銀総裁は追加利下げの可能性について言及しており、2020年末にかけて年1回ずつの利下げを予想する。

実質GDP成長率は19年が年前半の景気減速が響いて+5.1%と、18年の+5.2%から若干低下するものの、20年が投資の持ち直しで+5.2%と上向くと予想する。

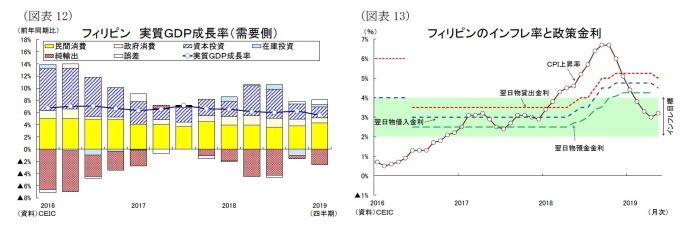

●フィリピン

フィリピン経済は、増税の影響で消費が盛り上がりに欠けた昨年でさえ+6.2%の高い成長を維持したが、1-3月期の成長率は4年ぶりとなる5%台の低水準まで鈍化した(図表12)。景気減速の主因は2019年度予算の執行の遅れと貿易環境の悪化だ。19年度予算は上下両院の対立により成立が4月中旬まで遅れたため、1-3月は昨年度予算の再執行となって中央政府歳出が前年比0.8%増と停滞した。また米中貿易摩擦や半導体不況によりフィリピンの輸出の約半分を占める電子産業が打撃を受け、輸出(同5.8%増)と総固定資本形成(同5.7%増)が鈍化した。このほか企業優遇税制の縮小を盛り込んだ法人税改革の遅れや昨年の金融引締めも、企業の設備投資意欲の抑制に繋がった。一方、インフレ率が落ち着きを取り戻すなかで民間消費は同6.3%増まで持ち直した。

経済の先行きは、4-6月期まで2019年度予算執行の遅れによる景気下押しが続くが、その後は消費を中心に回復するだろう。もっとも昨年の金融引き締めの影響や輸出停滞を背景に+6%程度の緩慢な成長に止まると予想する。

2019年度予算案は4月に国会を通過、同月中に予算の執行が開始しているが、5月の中間選挙前45日間の公共支出が禁止され、4-6月期も政府支出の停滞は避けられない。しかし、政府は予算執行を加速させるため、年後半から政府支出が景気を押し上げていくだろう。

民間消費は高インフレの沈静化や良好な雇用環境の継続、消費者マインドの回復を背景に持ち直しに向かう。また5月の中間選挙や11月の東南アジア競技大会の開催に伴う関連需要が消費の押し上げ要因となるだろう。一方、投資は昨年と比べて緩やかな拡大ペースに止まるだろう。設備投資は輸出の停滞や金利上昇に伴う借入コストの増加を受けて勢いを欠く展開になりそうだ。もっとも5月の中間選挙では上院が政権寄りの議員が占めることとなったため、法人税改革や外資規制緩和など遅れていた法案審議が進展して投資マインドが改善する展開が予想される。また建設投資はインフラ整備計画の遅れで一時的に停滞するが、年後半から公共事業が加速して持ち直すだろう。

純輸出については、輸出の増勢が鈍化する一方、輸入は旺盛な消費需要を背景に輸出を上回って推移しよう。結果として、純輸出は引き続き成長率の押下げ要因となるだろう。

金融政策は、昨年中央銀行が段階的な利上げ(計+1.75%)を実施したことから、銀行間の流動性が逼迫した(図表13)。しかし、足元のインフレ率は中銀の物価目標(+2-4%)の中央値付近まで低下し、物価安定のめどが立ったため、中銀は5月に0.25%の利下げを実施し、預金準備率の2%の引下げを発表した。インフレ率はコメの輸入規制の撤廃の影響で今後も安定して推移する見通しであり、中銀は昨年の利上げの一部を相殺するように政策金利を年末にかけて計0.75%引き下げていくのと予想する。

実質GDP成長率は、19年が投資の鈍化により+6.0%に止まり、インフレ高進に苦しんだ18年の+6.2%から更に低下するものの、20年が予算執行の改善により+6.2%と小幅に上昇すると予想する。

●ベトナム

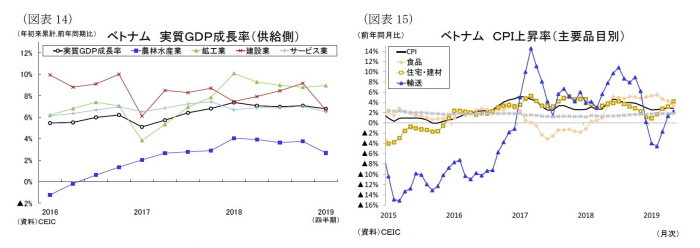

ベトナム経済は昨年の成長率が前年比7.1%増と、政府目標の6.5~6.7%を上回る高成長を達成した。1-3月期も成長率が同6.8%増と、今年の成長目標(6.6~6.8%)並みの水準を維持しているが、前年同期の同7.4%増と比べて低下している(図表14)。世界経済の減速やスマートフォン需要の鈍化により電話・部品を中心に輸出の増勢が鈍化したこと、不動産融資の規制強化により建設業が減速したことが影響した。もっとも昨年の外国直接投資(FDI)の実行額が大幅に増加(前年比9.1%増)するなど、昨年末に発効したCPTPPや米中貿易戦争を背景にベトナムの生産能力を拡張しようとする企業の動きが多く、製造業は二桁成長を維持している。またサービス業は昨年末のガソリンの値下げにより物価が2%台後半で安定(図表15)したほか、雇用・所得の拡大が続いて卸売・小売業を中心に堅調に拡大した。他方、農林水産業は回復傾向が頭打ちして3%弱まで鈍化、鉱業は国内油田の生産コストが割高なために低迷した。

先行きのベトナム経済は引き続き+6%台後半の堅調な成長が続くだろう。足元の輸出は新型スマートフォン発売開始の影響で一旦持ち直しているが、世界のスマホ需要の伸びは減退していることに変わりない。また世界経済の減速や半導体不況が続く中で電気・電子製品の輸出は伸び悩むだろう。しかし、FDIの認可額は米中貿易摩擦の激化を背景に年明けから急増している。ベトナムに生産拠点を移設する中国企業の動きが顕在化し、中国から部材を輸入してベトナム国内で加工した製品の米国向け輸出が増えるものと見込まれる。これが中国産の迂回輸出とみなされ、中国製品と同様に高関税を課されるリスクは残るものの、製造業は二桁成長を続けると予想する。

建設業は引き続き不動産融資の規制強化が重石となるが、1-3月に出遅れたインフラ開発が進展するなかで持ち直すと予想する。またサービス業も製造業の雇用増加に伴う中間所得層の増加や物価の安定から堅調に推移しよう。もっとも賃金上昇率の低下(19年が平均5.3%増、18年が同6.5%増)や外国人観光客数の鈍化を踏まえると、消費が昨年を上回るまで加速するとは期待できない。

金融政策は、中央銀行が17年7月に約3年ぶりの利下げを実施して以降、据え置かれている。インフレ率は昨年後半から医療費やガソリンの値下げによって低下し、足元では+2%台後半で推移している。今後は電気料金の値上げや食品インフレにより物価は上向くだろうが、政府の価格統制や緩やかなドン安傾向から物価上昇は限定的に止まって2019年平均で+3.2%となり、政府目標の+3.3~3.9%を下回るだろう。中銀は、貿易環境の更なる悪化に伴う景気減速を警戒して政策金利を据え置くと予想する。

実質GDP成長率は19年が海外経済の減速により+6.7%(18年:+7.1%)と低下するも、FDIの継続的な拡大により政府目標(+6.6~6.8%)を達成、20年が+6.6%と横ばいの成長を予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斉藤誠(さいとう まこと)

ニッセイ基礎研究所 経済研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・インド経済の見通し~財政金融政策により景気は年度後半から持ち直すも、輸出減速で緩慢な成長が続くと予想(2019年度+7.0%、2020年度+7.3%)

・【東南アジア経済】ASEANの貿易統計(6月号)~輸出は5ヵ月連続の減少、米中貿易摩擦の激化で回復の兆しみえず

・【アジア・新興国】東南アジア経済の見通し~底堅い成長続くも、輸出の停滞色強まり減速へ

・【アジア・新興国】東南アジア経済の見通し~底堅い成長続くも、輸出の停滞色強まり減速へ

・【アジア・新興国】東南アジアの経済見通し~貿易摩擦の過熱で下振れリスクが強まるも、底堅い成長を維持