東南アジア経済の概況と見通し

●経済概況:輸出低迷で内需に陰り、景気減速

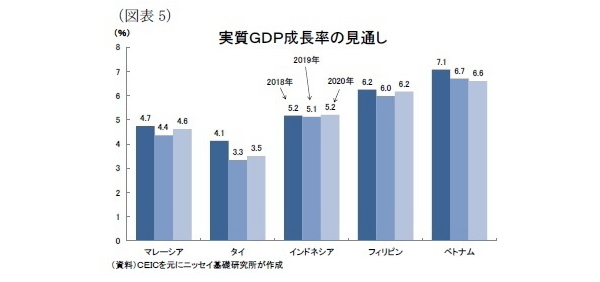

東南アジア5カ国の経済は、19年1-3月期の実質GDP成長率がそれぞれ18年10-12月期から若干低下した(図表1)。輸出の減速傾向が続くなか、これまで堅調だった内需にも陰りがみえてきており、景気は減速傾向にある。

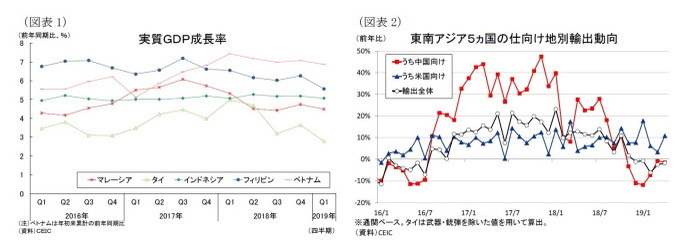

まず輸出は昨年後半から減速傾向が続くなか、1-3月期には中国向けを中心に一段と悪化した。世界経済の鈍化や半導体不況を背景に電気電子製品や資源関連などの輸出が振るわなかった。なお、通関ベースの貿易統計を見ると、米国向け輸出が依然として増加しており、低迷する輸出を下支えている(図表2)。これは米国経済の堅調な拡大が続いたことのほかに、米政府が打ち出す対中制裁関税により中国からの輸出代替が生じたことも一因とみられる。

景気の牽引役である内需も1-3月に減速した。輸出関連企業の生産悪化や金融環境のタイト化、そしてタイとインドネシア、フィリピンでは今春の選挙を控えて政策の先行き不透明感が高まり、企業は設備投資に慎重になったものとみられる。またフィリピンでは予算執行の遅れ、タイでは新規インフラプロジェクトの不足、マレーシアでは財政再建など、公共投資も悪化傾向がみられた。一方、民間消費は物価・雇用環境の安定や選挙関連支出などから堅調に推移した。

●物価:食品価格の上振れリスクはあるが、安定推移を予想

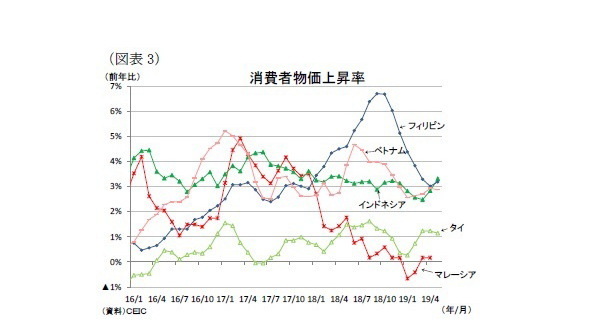

消費者物価上昇率(以下、インフレ率)は、昨年前半の食品インフレと原油高に伴う上昇が一服した後、年末には油格下落の影響で低下傾向が強まり、足元では安定して推移している(図表3)。

国別に物価動向を見ると、フィリピンとマレーシアのインフレ率は特異な動きを示している。フィリピンは昨年実施した物品税増税などから9月には+7%近くまでインフレが高進したが、年末にかけては政府のインフレ抑制策や積極的な金融引締めによりインフレに歯止めがかかり、そして足元では増税の影響の一巡によってインフレ率が中銀の物価目標(+2-4%)の中央値付近まで後退している。またマレーシアは政権交代後の昨年6月に実施した物品・サービス税(GST)の廃止や燃料補助金の復活、国内経済の減速傾向などインフレ率が低下傾向で推移、年明けには2ヵ月連続のマイナスを記録した。

先行きのインフレ率は安定推移を予想する。エルニーニョ現象の影響で高温少雨となりやすい東南アジア地域では農産物生産の鈍化による食品インフレのリスクはあるものの、成長モメンタム鈍化や国際商品市況の落ち着き、米国の利上げ観測後退による通貨の安定、電子商取引の拡大などが物価押下げ要因となり、インフレ警戒感が高まる展開は想定しにくい。

●金融政策:緩和局面に入り、昨年の利上げを一部解消へ

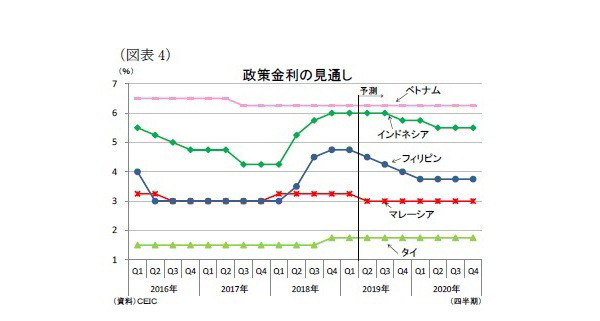

東南アジアの金融政策は、昨年は米国の金融引締めを背景とする通貨安や米中貿易摩擦に伴う景況感の悪化、先行きのインフレ懸念を背景に引き締め方向に舵を切る動きが多くみられた。しかし、今年に入ると米連邦準備理事会(FRB)が利上げ停止を表明して新興国通貨の下落圧力が弱まると共に、油価下落の影響で物価が安定推移したことを受けて、各国中銀が政策スタンスを中立化または金融緩和にシフトする動きがみられる(図表4)。

国別に見ると、物価安定のめどが立ったフィリピンが今年5月に0.25%の利下げを実施し、インフレ高進を受けて昨年実施した計1.75%の利上げの一部を解消した。またマレーシアも5月に景気下振れリスクの高まりや物価低迷などから0.25%の利下げを実施した。政策金利以外にも預金準備率の引下げを通じて流動性不足を補う動きもある。フィリピンが5月から7月にかけて預金準備率を2%引き下げ、インドネシアが7月から預金準備率を0.5%引き下げる。

金融政策の先行きについては、国内経済の減速や通貨・物価の安定を背景に金融緩和を実施する動きが続くと予想する。最近の金融市場は、米FRBが昨年までの利上げ姿勢から緩和姿勢に転換したことを受けて、欧州中央銀行(ECB)が利下げに積極的な姿勢を示し、日本銀行も追加緩和を辞さない考えを示すなど金融環境のタイト化の流れが逆転している。これにより新興国からの資金流出リスクが弱まり、東南アジア通貨は底堅く推移するだろう。これにより輸入インフレを通じた物価上昇リスクは減少、東南アジア各国は利下げ余地が増してきている。東南アジア経済は輸出・投資の鈍化による景気減速が続くと予想され、一部の中銀は景気下支えに向けて昨年実施した利上げの解消を進めると予想する。もっとも米中貿易戦争の激化や英EU離脱などで市場心理が急激に悪化した場合は新興国からの資金流出圧力が再び強まり、通貨防衛のための利上げを迫られる展開も予想される。このため各国中銀は慎重な判断のもとで金融政策を調整していくだろう。

国別に見ると、フィリピンが年末にかけて追加的に計0.75%の利下げ、資金流出に対する警戒感が強いインドネシアが金融市場の動向を睨みながら年1回の利下げを予想する。またタイは金融システムの不安定化を警戒し、金融政策は据え置かれる見通しであるが、国内経済の減速傾向が強まれば年1回利下げを実施するだろう。

●経済見通し:景気は輸出・投資の不調で減速するも、政策動員により底堅さを維持

東南アジア経済の先行きは、世界経済の減速により輸出が鈍化すると共に、米中貿易戦争の影響で企業の投資マインドが悪化して民間投資が鈍化するため、2019年の景気減速は避けられない。もっとも堅調な消費需要と景気刺激策によって底堅い成長は維持されよう。

外需は低調だが、更なる悪化は避けられるだろう。まず輸出は当面停滞しそうだ。海外経済は今後財政政策の効果が薄れる米国を中心に減速局面が続く見通しであるが、中国経済が景気対策の効果で下げ止まることや先進国の金融政策スタンスが緩和方向にシフトすることにより、世界的な景気失速には至らない展開を予想している。IT需要は米中貿易戦争の激化によって停滞が長引く恐れはあるが、年後半には底入れして年末にかけて増加に転じる展開を予想する。一方、輸入は消費需要が依然旺盛であるため、政府支出の動向次第では輸入の伸びが輸出を上回って推移するものの、輸出・設備投資の減退を背景に緩やかな伸びに止まるため、純輸出の更なる悪化は見込みにくい。

内需は投資の落ち込みを景気刺激策が下支えして底堅さを維持すると予想する。まず投資は輸出鈍化や企業マインドの悪化により民間の設備投資を中心に減速傾向が続く。米中貿易戦争を受け、中国から東南アジアに生産拠点を移設する企業の動きが顕在化してきたことは(中期的に)投資と輸出に対してプラスに働くため、投資の落ち込みを一部相殺するだろう。また民間消費は賃金上昇ペースが鈍化するものの、物価と雇用環境の安定や中間所得層の増加が続くため、堅調な伸びが続くと予想する。他方、公共部門は民間部門の落ち込みをカバーしよう。各国政府は国内経済の減速を警戒して、低所得者対策の拡充やインフラプロジェクトの加速など拡張的な財政政策にシフト、もしくは緊縮財政のペースを緩める展開を予想する。また中央銀行も金融緩和を進める動きが増えるとみられる。

国別に19年の成長率を比較すると、タイとインドネシアは選挙が終わり政策の先行き不透明感が和らいで投資が持ち直しに向かうこと、フィリピンは2019年度予算の執行が開始するため、成長率が1-3月期に比べて上昇しよう。しかし、上述のとおり昨年からの景気の減速傾向は変わらず、19年通年の成長率は低下するだろう。マレーシアとベトナムについては輸出鈍化の影響が大きく、財政余力も乏しいため19年の成長率がそれぞれ低下すると予想する(図表5)。