需給・価格判断:内外需給は総じて悪化、値上げの動きも弱まる

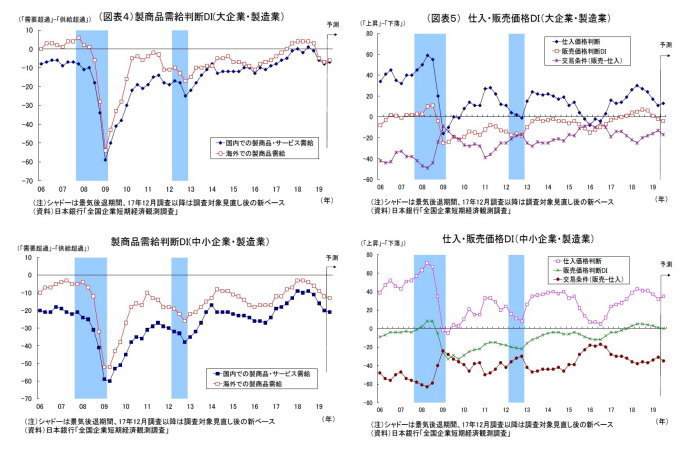

●需給判断:内外需給は総じて悪化、先行きも低迷

大企業製造業の国内製商品・サービス需給判断D.I.(需要超過-供給超過)は前回比2ポイント低下、非製造業では横ばいとなった。製造業の海外需給は前回から2ポイント低下している。総じて見れば内外需給が引き続き悪化したことが示されている。

先行きの需給については、国内需給は製造業で1ポイント上昇、非製造業で横ばいが見込まれている。また、製造業の海外需給も1ポイントの上昇に留まり、先行きの需給も総じて低迷が続くと見込まれている。

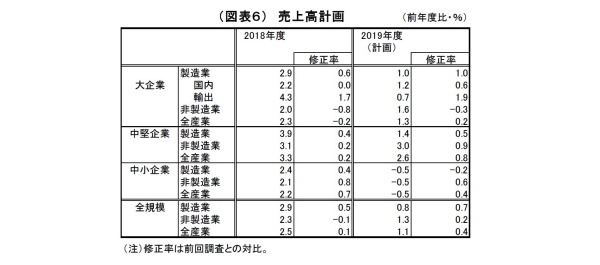

●価格判断:値上げの動きが弱まる

大企業製造業の販売価格判断D.I. (上昇-下落)は前回から3ポイント低下、非製造業も1ポイント低下した。D.I.低下は製造業で3四半期連続となっており、D.I.の水準が再びマイナス、すなわち「下落」が優勢となった。需給悪化が販売価格引き上げの逆風になったとみられる。

仕入価格判断D.I.は製造業で6ポイント低下、非製造業では1ポイントの上昇となった。この結果、販売価格との差し引きであるマージンは製造業で改善、非製造業ではやや悪化している。

販売価格判断D.I.の3ヵ月後の先行きは、製造業で2ポイント低下、非製造業で横ばいが見込まれている。企業の値上げの動きが回復する兆しは見えない。一方、仕入価格判断D.I.の先行きは製造業で2ポイントの上昇、非製造業で横ばいとなっていることから、製造業ではマージンが悪化するとの見通しが示されている(図表5)。

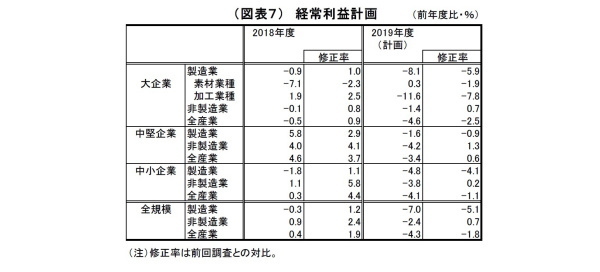

売上・利益計画: 2019年度利益計画は下方修正に

18年度収益計画(全規模全産業)は、売上高が前年比2.5%増(前回は2.4%増)、経常利益が0.4%増(前回は1.5%減)となった。売上高・経常利益ともに上方修正され、利益は前年比増益に転じた。例年、企業は年度始に保守的な利益計画を策定したのち、年度半ばから年度末にかけて上方修正していく傾向が強く、今回も例年のパターンに沿った形となった。

なお、18年度想定為替レート(大企業製造業)が110.33円と、前回(109.50円)から円安方向に修正されたことも収益の上方修正に寄与した。前回の想定為替レートが実績(110.91円)よりも円高水準にあったため、今回実績を反映する動きが出た。

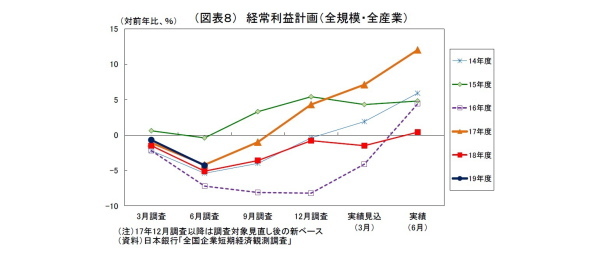

また、19年度収益計画(全規模全産業)は、売上高が前年比1.1%増(前回は0.8%増)へ小幅に上方修正される一方、経常利益は4.3%減(前回は0.7%減)へと下方修正され、増収減益計画になった。

経常利益計画は下方修正かつ明確なマイナスとなったが、例年、企業の利益計画は3月から6月調査にかけて下方修正される傾向が強い。今回の計画は例年の年度始時点と比べると遜色のない水準にある(図表8)。

ただし、19年度想定為替レート(大企業製造業)は109.35 円(上期109.36円、下期109.34円)と、足下の実勢(108円台前半)よりもやや円安水準に設定されている。今後も円高基調が続けば、次回以降の収益下ブレ要因になりかねない。

設備投資・雇用:人手不足感はやや緩和、設備投資計画は弱い

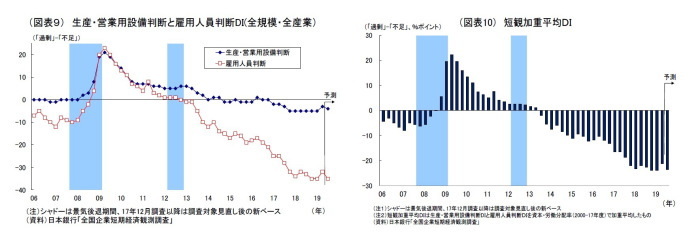

生産・営業用設備判断D.I.(「過剰」-「不足」)は全規模全産業で前回から2ポイント上昇の▲3となった。また、雇用人員判断D.I.(「過剰」-「不足」)も前回から3ポイント上昇の▲32となり、企業の人手不足感の高まりは一服している。生産の低迷などが設備・人手不足感の抑制に働いたほか、例年3月調査から6月調査では、新入社員の配属に伴って人手不足感が一服する傾向が強いことも影響したと考えられる。

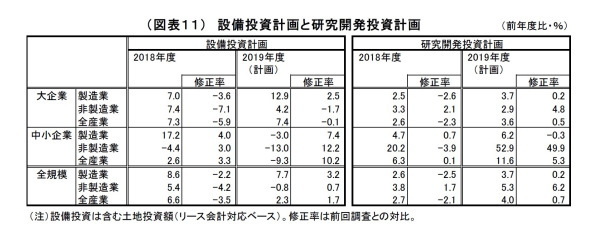

上記の結果、需給ギャップの代理変数とされる「短観加重平均D.I.」(設備・雇用の各D.I. を加重平均して算出)も前回(▲23.9ポイント)から2.6ポイント上昇の▲21.2ポイントとなったが、大幅なマイナス(不足超過)が続いている。

なお、引き続き大幅なマイナスを維持している雇用人員判断D.I.の内訳を見ると、これまで同様だが、製造業(全規模で▲22)よりも、労働集約型産業が多い非製造業(全規模で▲39)で人手不足感が強い。また、企業規模別では、人材調達力や賃金水準の違いによるものとみられるが、中小企業が▲36と大企業の▲21を大幅に下回っている。

人手不足は製造業・非製造業や企業規模を問わず幅広く共有されているが、特に中小企業非製造業(▲47)において深刻な状況が続いている。

先行きの見通し(全規模全産業)は、設備判断D.I.で1ポイントの低下、雇用判断D.I.で3ポイントの低下が見込まれている。企業の人手の不足感はやや強まるとの見通しが示されているため、「短観加重平均D.I.」も▲23.5ポイントへと再び低下する見込み(図表9,10)。

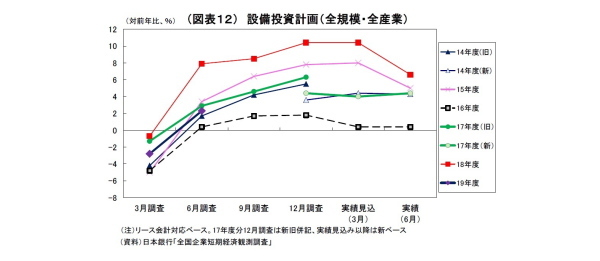

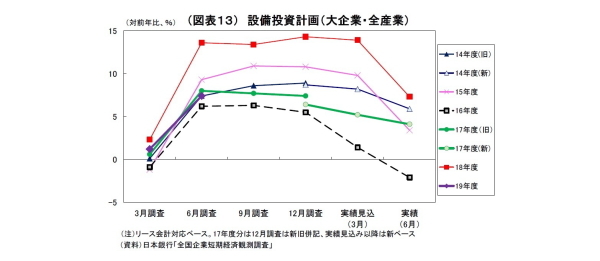

2018年度の設備投資計画(全規模全産業・実績)は、前回調査において前年比10.4%増の伸び率が維持され、3月調査としては2005年度以来の高い伸びを記録していたが、今回調査では前年比6.6%増に下方修正された。下方修正幅(3.8%ポイント)はこの時期としては過去最大となる。1-3月期GDPにおける設備投資の鈍化が示すとおり、年度終盤にかけて先送りの動きが出たとみられる。

一方、2019年度の設備投資計画(全規模全産業)は2018年度実績比で2.3%増と、3月調査時点の2.8%減から上方修正された。例年6月調査では、計画が固まってくることで大幅に上方修正される傾向が強い。ただし、今回の上方修正幅(5.1%ポイント)は近年の平均的な上方修正幅(直近5年平均で6.5%ポイント)を下回る。さらに、前述の通り、比較対象となる2018年度の値が大幅に下方修正されていることを踏まえると、モメンタム(勢い)はかなり弱い。人手不足に伴う省力化投資や都市再開発関連投資などが下支えになっているものの、貿易摩擦の激化・長期化や中国経済の低迷を受けて企業の間で設備投資を様子見する動きが広がっている可能性がある。さらに、今後の貿易摩擦の動向次第では、設備投資計画が下方修正されるリスクもある。

なお、18年度設備投資計画(全規模全産業)は事前の市場予想(QUICK 集計9.5%増、当社予想は9.1%増)を大きく下回る結果であった。また、19年度設備投資計画(全規模全産業)も市場予想(QUICK 集計3.2%増、当社予想は3.9%増)を下回る結果であった。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(6月調査)予測~大企業製造業の業況判断D.I.は4ポイント低下の8と予想

・日銀短観(3月調査)~大企業製造業の景況感悪化が鮮明に、設備投資計画はまずまずだが下振れリスク大

・日銀短観(12月調査)~大企業製造業の足元の景況感は堅調、設備投資計画も強めだが、先行き懸念は強い