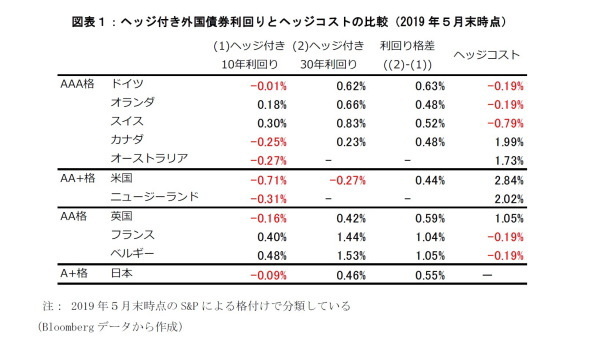

為替変動リスクを回避(ヘッジ)したヘッジ付き米国債(10年)1は、2019 年5月末時点で▲0.71%とマイナスの利回りで推移している。さらに、ヘッジ付き米国債(10 年)だけではなく、ヘッジ付き米国債(30年)もマイナス圏を推移するようになっている(図表1)。

------------------------------

(1)為替スワップで3ヶ月間ヘッジする想定で計算している。本稿のヘッジコストは全て同様の方法で計算している。詳しくは「為替スワップ取引を用いた時のヘッジコストの考え方」(年金ストラテジー、2016年4月)などを参照されたい。

ヘッジ付き米国債の利回り低下の主な要因として、ヘッジコストの高止まりと米国債のイールドカーブのフラット化が挙げられる。特に、2019年3月以降、米国債10年利回りよりも米国債3ヶ月利回りの方が高くなる「逆イールド」の状況がしばしば発生している。ヘッジ付き米国債は米ドル長期金利を享受して米ドル短期金利を支払う取引だと解釈することができる。そのため、米国債のイールドカーブがフラット化するとロールダウン効果が期待できなくなるだけではなく、米ドル長期金利と米ドル短期金利の利回り格差がなくなることでヘッジ付き米国債の利回りも低下することになる。

国内債券の利回り低下に悩む日本の機関投資家は、その代替手段としてヘッジ付き外国債券を活用するなどして利回り確保に努めてきた。しかしながら、今やヘッジ付き米国債の利回りは日本国債よりもかなり低位の水準で推移する環境に変わっている。今後も米中貿易問題や英EU離脱問題などの影響で世界経済の下振れリスクが意識されることで、米国債イールドカーブの長短金利差が縮小した状態が長期化する可能性もある。もはやヘッジ付き米国債は魅力的な運用資産ではなくなっている。

米国債以外の英国、カナダやオセアニア諸国(オーストラリアやニュージーランド)のソブリン債であっても、ヘッジ付き外国債券の10年利回りはマイナス圏を推移している。その一方で、為替変動リスクを回避することで逆に利回りの向上が期待できるヘッジ付き欧州ソブリン債への投資であればプラスの利回りが享受できるものがある。例えば、格付けが高いもので、ヘッジ付きの10年利回りを計算すると、オランダ国債(0.18%)、スイス国債(0.30%)、フランス国債(0.40%)やベルギー国債(0.48%)などが候補として挙げられる。これらの欧州ソブリン債は米国債と比べてイールドカーブが右肩上がりであり、ロールダウン効果も相対的に期待できる。そのため、ヘッジ付き欧州ソブリン債への投資が加速する可能性が高い。

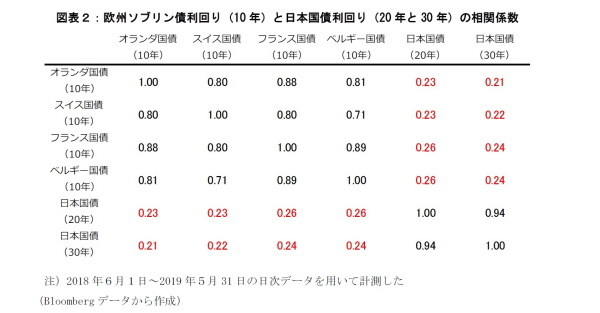

しかしながら、これらの欧州ソブリン債利回り間の相関係数を計算すると、地理的に近いこともあって1に近い(図表2)。残念ながら、これらの債券のみでは利回りの連動性が高いため分散効果は得られない。リスクを分散させつつ利回り確保を求めていくには、ユーロやスイスフランの為替変動リスクをヘッジして利回りを高めるだけではなく、デュレーションを長期化してタームプレミアムをとる、信用リスクをとってクレジットリスクプレミアムをとるなどの手法も併せて検討することになる。例えば、日本の超長期国債利回り(20年や30年)と欧州ソブリン債利回り(10年)との相関係数を計算すると相対的にゼロに近く、いくらかの分散効果が見込まれる。このように、利回り確保が難しい市場環境の中で、少しでも高い利回りを求めていくには、運用手法を多様化してリスクをできる限り分散させていく必要があるだろう。

福本勇樹(ふくもと ゆうき)

ニッセイ基礎研究所 金融研究部 主任研究員・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・為替スワップ取引を用いた時のヘッジコストの考え方

・マイナス金利債券は投資に値しないのか

・個人投資家の長期資産形成における金融リテラシー向上の重要性

・利回り低下が継続するヘッジ付き米国債

・債券先物によるヘッジ手法