日銀金融政策(8月):緩和策の検討を求める意見が増加

●(日銀)維持(開催なし)

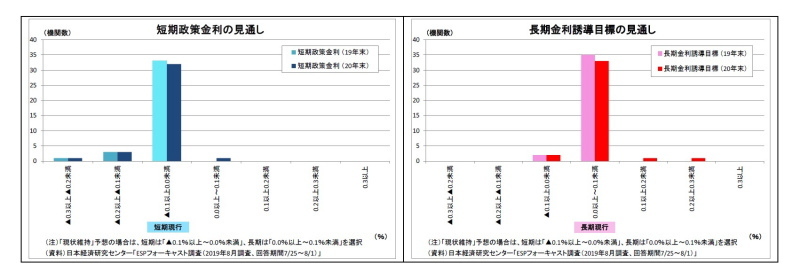

8月はもともと金融政策決定会合が予定されていない月であったため、必然的に金融政策は現状維持となった。次回会合は9月ECB理事会の翌週であり、FOMCの直後にあたる今月18~19日に開催される予定。

8月7日に金融政策決定会合における主な意見(2019 年7 月29、30 日開催分)が公表された。

同会合では、「モメンタムが損なわれる惧れが高まる場合には、躊躇なく、追加的な金融緩和措置を講じる」との文言が声明に明記されたが、会合においても、そうした意見(ならびに当該スタンスの情報発信を求める意見)が複数出ていたことが明らかになった。また、「緩和策をあらかじめ検討すべき」との意見も多く確認され、全体として、従来より追加緩和にやや前向きになった印象を受ける。ただし、一方で「緩和の副作用を考慮して慎重に点検・検討していくべき」との慎重意見も複数見受けられ、日銀内部における追加緩和に対するスタンスの乖離がますます目立ってきている。

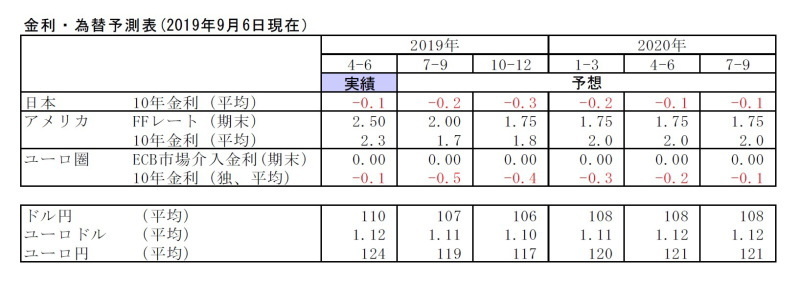

金融市場(8月)の振り返りと予測表

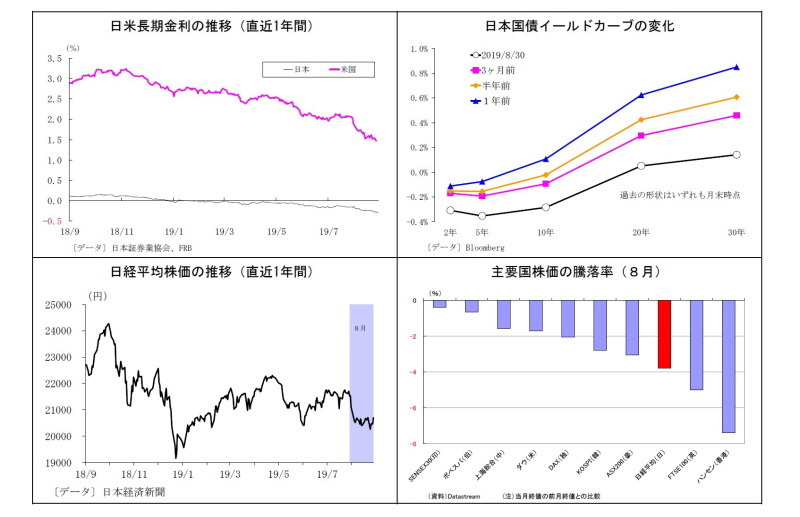

●10年国債利回り

8月の動き 月初-0.1%台前半でスタートし、月末は-0.2%台後半で終了。

月初、トランプ米大統領が突如中国に対する追加関税(第4弾)発動を表明したことで安全資産需要が高まり、長期金利は急低下、5日に-0.2%を付ける。その後も世界経済減速懸念に伴う世界的な金融緩和観測から金利が押し下げられ、9日以降は-0.2%台前半での推移が定着した。さらに26日には、中国による報復関税への対抗として、トランプ大統領が対中関税の税率引き上げを表明したことで-0.2%台後半にまで低下し、月末も同水準で終了した。

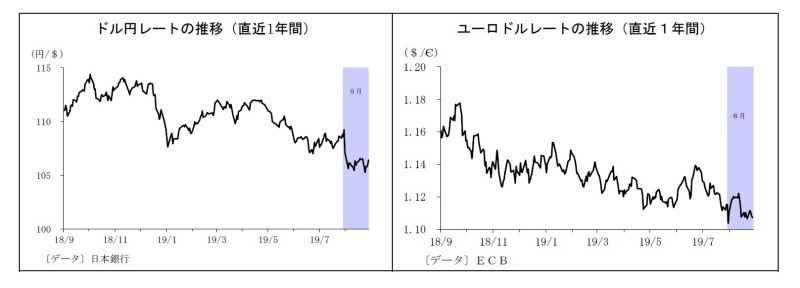

●ドル円レート

8月の動き 月初109円台前半でスタートし、月末は106円台前半に。

月初、トランプ米大統領が突如中国に対する追加関税(第4弾)発動を表明したことでリスクオフの円高が急激に進み、6日には105円台後半に。その後、トランプ大統領が一部追加関税の発動延期を表明したものの、米国で逆イールドが発生して世界経済の減速懸念が強まったこともあり、ドル円は105円台~106円台での上値の重い推移が継続。26日には米中摩擦のさらなる激化を受けて一時105円を割り込んだが、両国が対話の姿勢を伺わせたことでやや持ち直し、月末は106円台前半で終了した。

●ユーロドルレート

8月の動き 月初1.10ドル台前半でスタートし、月末も1.10ドル台前半に。

月初、米中貿易摩擦とそれに伴う米金利低下を受けて、ドル売りが優勢となり、7日に1.12ドルに到達。しばらく横ばい圏での推移となったが、ドイツのマイナス成長やECB高官による大幅な金融緩和への前向きな発言を受けて下落し、16日には1.10ドル台後半に。その後は1.10ドル台後半~1.11ドル台前半での小動きが続いたが、月末はイタリア政局の不透明感(新政権樹立期待の後退)によってユーロが売られ、1.10ドル台前半で終了した。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・金融緩和競争は激化へ、日銀の緩和負け感が円高圧力に~マーケット・カルテ9月号

・日銀の追加緩和余地を考える~有効な手段は残っているのか?

・導入から間もなく3年、イールドカーブ・コントロールの功罪