東南アジア経済の概況と見通し

●経済概況:輸出不振の悪影響が内需に波及、景気減速続く

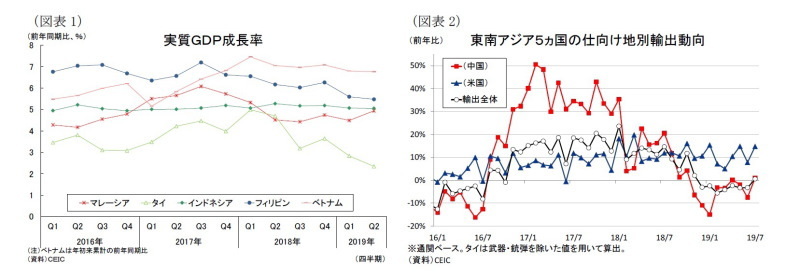

東南アジア5カ国の経済は輸出不振を受けて内需に悪影響が波及するなか、国政選挙を控えた投資手控えなどの国内要因が追い討ちとなり、景気の減速傾向が続いている(図表1)。

輸出は昨年後半から鈍化し、今年に入って減少傾向で推移している。米中貿易摩擦の激化によって世界経済の先行き不透明感が一層高まるなか、半導体不況が継続し、電気電子製品や資源関連などの輸出が振るわなかった。なお、通関ベースの貿易統計を見ると、米国向け輸出の増加が続いており、低迷する輸出を下支える構図になっている(図表2)。これは米国経済の堅調な拡大が続いたことのほかに、米政府が打ち出す対中制裁関税により中国からの輸出代替が生じたことも一因とみられる。

4-6月期は内需の鈍化が加速した。まず投資は輸出関連企業の業績悪化や昨年の金融引締めの影響によって伸び悩んだ。またタイとインドネシアでは国政選挙後の新政権の発足を控えた企業の投資手控えや新規のインフラプロジェクトの不足、フィリピンでは政府予算成立の遅れや中間選挙前の公共事業の禁止、マレーシアでは政府債務の膨張が投資の押し下げ要因となった。一方、民間消費は物価の安定や選挙関連支出などから底堅さを保ったが、タイとフィリピン、ベトナムでは干ばつによる農業所得の悪化が重石となった。

●物価:食品インフレリスクはあるが、安定推移を予想

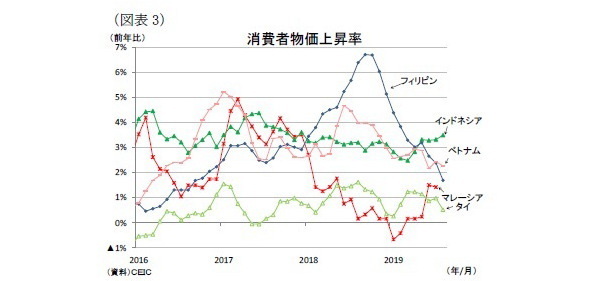

消費者物価上昇率(以下、インフレ率)は、年初は油格下落の影響で低下したが、足元では低位安定の推移となっている(図表3)。

国別に物価動向を見ると、まずフィリピンは昨年、物品税増税などから一時+7%近くまでインフレが高進したが、当局のインフレ抑制策により歯止めがかかり、更に年明けに増税の影響が一巡するとインフレ率が足元で中銀の物価目標(+2-4%)を下回るまで後退している。またマレーシアは昨年6月に実施した物品・サービス税(GST)の廃止を主因にインフレ率が停滞したが、足元では減税効果の一巡で1%台まで上昇している。

先行きのインフレ率は安定推移を予想する。エルニーニョ現象の影響で高温少雨となりやすい東南アジア地域では農産物生産鈍化による食品インフレのリスクが残るものの、成長モメンタム鈍化や国際商品市況の落ち着き、電子商取引の拡大などが物価押下げ要因となり、インフレ警戒感が高まる展開は想定しにくい。

●金融政策:来年初にかけて緩和局面が続く

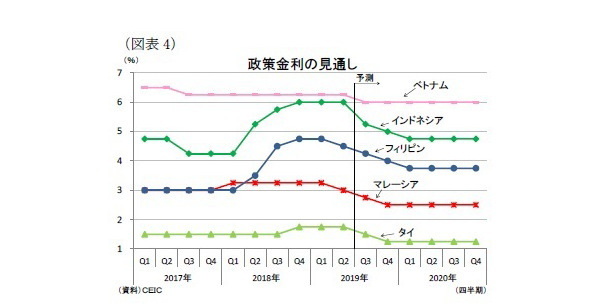

東南アジアの金融政策は、昨年は米国の金融引締めを背景とする通貨安や先行きのインフレ懸念を背景に引き締め方向に舵を切る動きが多くみられた。しかし、今年に入って米連邦準備理事会(FRB)のハト派化を受けて新興国通貨が改善、米中貿易戦争の激化によって世界経済の減速懸念が高まると、各国中銀は緩和姿勢に転換した。世界的な金融緩和競争の色彩が強まるなか、東南アジア5カ国がそれぞれ金融緩和を打ち出している(図表4)。

国別に見ると、フィリピンがインフレ圧力の後退と景気減速を受け、今年5月と8月にそれぞれ0.25%の利下げを実施したほか、5月から7月にかけて預金準備率を2%引き下げた。またマレーシアは5月に景気下振れリスクの高まりや物価低迷などから約3年ぶりに政策金利を0.25%引き下げた。インドネシアは7月から3ヵ月連続の利下げを打ち出し、預金準備率を7月に0.5%引き下げた。タイは輸出の減速が内需に影響を及ぼしたことを受けて8月に約4年ぶりの利下げを実施した。さらに経済が好調なベトナムでも世界経済見通しの悪化や欧米の金融緩和を根拠に利下げを決めた。

金融政策の先行きについては、各国中銀が引き続き金融緩和を進めるものと予想する。最近の金融市場では、投資家のリスク回避姿勢が米中貿易摩擦と欧米の金融政策の動向によって揺れ動いている。先行き不透明感の強い状況が続くなか、東南アジア各国が金融緩和を積極化している。今後は各国通貨が弱含みで推移しそうだ。もっとも各国中銀は減速する国内経済を下支える政策対応が求められており、米国の金融緩和局面が続くなかで追加的な利下げを実施すると予想する。

国別に見ると、フィリピンとインドネシアは来年初にかけて政策金利を2回引き下げ、昨年の利上げ幅の解消を進めると予想する。もっともインドネシアは資金流出に対する警戒感が強く、金融市場の動向を睨みながらの利下げ判断となるだろう。またタイとマレーシアは年末にかけて米国経済の減速によりなかで1回の追加利下げを実施すると予想する。

●経済見通し:輸出停滞が続くも、政策動員により内需は底堅さを維持

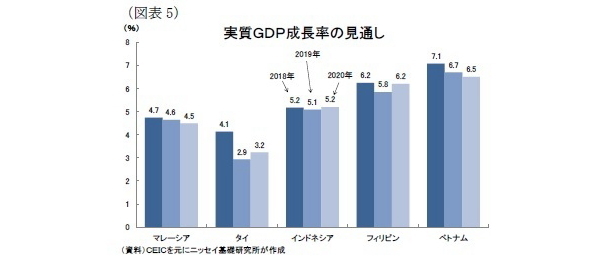

東南アジア経済の先行きは、世界経済の減速によって輸出停滞が続き、在庫の積み上がった企業の設備投資が伸び悩む一方、国政選挙前に手控えていた投資の実行や各国の景気対策によって内需が底堅さを保つため、景気は今後循環的な底入れ局面に入り、来年は横ばい圏の成長を予想する。

外需は低調だが、更なる悪化は避けられるだろう。海外経済は今後財政政策の効果が薄れる米国を中心に減速局面が続く見通しであるが、中国の景気対策や世界各国の金融緩和策が下支えとなって世界的な景気後退には至らない展開を予想している。なお、来年の米大統領選前の米中通商合意に向けて、今後は米中対立の激化が回避されることを前提としている。輸出は底入れ後も停滞する一方、輸入は原材料や中間財、資本財を中心に伸び悩むものの、底堅い消費需要を背景に輸出を上回る伸びが続くだろう。

内需は底堅さを保つと予想する。まず投資は輸出停滞に伴う在庫の積み上がりを受けて輸出企業の設備投資が伸び悩む一方、国政選挙前に手控えていた投資の実行が見込まれる。選挙対策のために抑制されていたインフラ開発予算が拡充され、来年の投資の持ち直しを予想する。なお、米中貿易戦争を背景に中国から東南アジアに生産拠点をシフトする輸出企業の動きは東南アジア地域の投資の落ち込みを一部相殺するとみられる。また民間消費は賃金上昇ペースの鈍化が続くものの、物価と雇用環境の安定によって家計の購買力低下を免れ、底堅い伸びが続くと予想する。さらに各国の政策当局が打ち出す財政・金融政策の効果が今後広がりみせることは内需の下支えに寄与するだろう。

国別にみると、タイとインドネシアは新政権発足を受けて政策の先行き不透明感が和らぎ、企業が手控えていた投資を実行に移すこと、フィリピンは政府予算の執行開始や公共事業の再開が見込まれ、年後半に成長率が上向くだろう。一方、マレーシアとベトナムは今後の米国を中心とする世界経済の減速による輸出停滞の影響が大きく、財政余力も乏しいため、来年の成長率が低下すると予想する(図表5)。

各国経済の見通し

●マレーシア

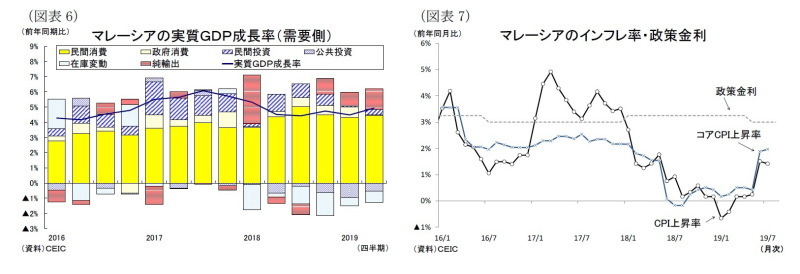

マレーシア経済は新政権が発足した昨年4-6月期から+4%台半ばの成長が続いていたが、今年4-6月期は成長率が同4.9%増まで上昇した(図表6)。これは前年同期の鉱業生産が供給ショックによって落ち込んでいたことによる「ベース効果」に起因するものとみられる。昨年4-6月期はサバ州東部にあるパイプラインの破損に伴う修復作業で天然ガスの供給が滞っていた。また民間消費は新政権が実施した昨年6月の物品サービス税(GST)(1)廃止前に生じた買い控えからの反動で消費が堅調に推移する一方、投資は大型事業停止の影響で公共投資が低迷、海外経済の減速や半導体不況、米中貿易戦争の影響を受けて民間投資と輸出が冴えない状況が続いている。

先行きのマレーシア経済は当面は鉱業の供給ショックを背景とするベース効果が押し上げ要因となるものの、成長率は再び減速して4%台半ばで伸び悩むと予想する。

まず輸出はITサイクルが最悪期を脱しつつあるが、世界経済の減速や米中貿易摩擦の激化を背景に資源関連を中心に停滞する見通しである。

内需は、景気の牽引役である民間部門が減速しそうだ。民間消費は低インフレと安定した雇用環境が下支えとなるものの、GST廃止による押上げ効果の一巡や企業業績の悪化による賃金上昇ペースの鈍化を受けて減速しよう。一方、民間投資は輸出の停滞や企業景況感の悪化や不動産市場の低迷などから当面低調に推移するだろうが、循環的な回復や米中貿易摩擦を背景に生産拠点を中国からマレーシアにシフトする半導体企業の動きが追い風となって徐々に持ち直すと予想する。

政府は政府債務の膨張を抑えこむために2019年度インフラ開発予算(前年比13.6%減)を絞り込む一方、原油価格が政府予算の想定より低いために歳入不足になる可能性が高い。引き続き政府部門の低迷は避けられないだろう。もっとも今後はマレーシア東海岸鉄道計画やバンダル・マレーシア計画などの大型事業が再開され、公共投資の一段の悪化は回避される予想する。

金融政策は、中央銀行が昨年初に金融正常化を目的とした利上げを実施して以来、据え置かれていたが、今年5月には世界経済見通しの悪化を受けて政策金利が0.25%引き下げられた(図表7)。先行きの物価は減税効果の一巡で上向くものの、内需の伸び悩みにより1%台後半で安定して推移するだろう。経済が再び減速傾向を辿るなか、年内に1回の利下げを予想する。

実質GDP成長率は19年が輸出と投資の停滞により+4.6%(18年:+4.7%)と低下し、20年が消費の減速によって+4.5と小幅に低下すると予想する。

------------------------------------

(1)新政府は18年6月1日よりGSTの廃止(ゼロ税率化)を実施し、同年9月にSSTを再導入(売上税10%、サービス税6%)した。この間の3ヵ月はタックス・ホリデー(免税措置期間)となった。