中小企業にとって税務のスペシャリストである税理士は心強い存在だ。しかしすべての工程を任せると無駄なコストが発生してしまうこともある。少しでもコストを節約するために企業側も顧問料・報酬基準の仕組みを理解しておこう。

目次

税理士に依頼できる業務とは

税理士に依頼できる業務は一つではない。さまざまな業務を依頼できる。そこで、まずは税理士にどのような業務を依頼できるのか、代表的なものを見ていこう。これらの業務は、まとめて依頼することもできるし、どれか一つのみを依頼することも可能だ。そのため、会社の状況に応じて必要なものだけを依頼できる。

訪問(巡回監査業務)

税理士業務のなかで欠かせないのが、相手企業を訪問して経営者や経理担当者などに会社の経営成績や財政状況、納付額の見通しなどを説明する業務だ。巡回監査業務と呼ぶこともある。訪問して具体的に何を行うのかは、会社と税理士の契約により異なる。

例えば、記帳を社内で行っている場合、税理士は帳簿のチェックを行う。記帳を税理士が行っている場合は、会社の経営成績や財政状況などの説明がメインとなる。また、経営者や会社から困りごとの相談を受け、アドバイスを行うことも大切な業務の一つだ。

記帳代行

記帳代行とは、領収書や請求書、預金通帳などから帳簿に取引内容を記入し、売上帳や経費帳、総勘定元帳などの各種帳簿作成を税理士に依頼するというものだ。領収書や請求書、預金通帳などの各種書類を預かって会計事務所で記帳(会計ソフトに入力)することもあれば、訪問時に会社の会計ソフトに入力することもある。

昔は、各種書類を預かって会計事務所で記帳(会計ソフトに入力)することも多かった。しかし、そのような方法ではすぐに会社の経営成績などがわからないため、近年は訪問時に会社の会計ソフトに入力し、その結果をその場で経営者に説明するケースも多い。

決算申告

税理士業務のキモといえるのが、決算業務と申告業務だ。決算業務では、棚卸しの計算や減価償却費の計算などを行い、1事業期間の最終的な利益を確定させる。申告業務とは、税務署への申告書の作成業務と納める税額の計算業務である。申告書の作成や税額の計算には、専門知識が必要なため、経営者や経理担当者ではできないことも多く税理士に依頼することが一般的だ。

年末調整

年末調整業務も税理士に依頼できる業務の一つだ。年末調整とは、1年間の給料をもとに1年間の税金を計算し直す業務だ。通常毎月、給料から所得税は天引き(源泉徴収)されているが、源泉徴収額は1年間毎月その給料だったらと仮定して月割で計算された金額のため、最終的には誤差が生じる。

年末調整では、生命保険料控除などの所得控除を含め、1年間の給料をもとに1年間の税金を再計算し、従業員に税金を還付(または徴収)する。

給与計算

従業員の給与を計算する際には、天引きする社会保険料や所得税の金額を計算する必要がある。特に、所得税の金額は給与金額によって毎月変わるため、従業員数が多い会社では税理士に依頼することも多い。

各種届出作成

税務署や自治体に提出する書類は、決算申告書だけではない。例えば、創業や開業の届出書や会計処理を変更した場合の届出書、会社の所在地を移転した場合の届出など、さまざまな届け出が必要だ。

税理士の顧問料はいくら?相場を簡単にチェック

税理士に依頼したときに発生する顧問料は、事業主の形態や年商によってある程度の相場が決められている。具体的な計算方法を解説する前に、まずは顧問料の相場を簡単に見ていこう。

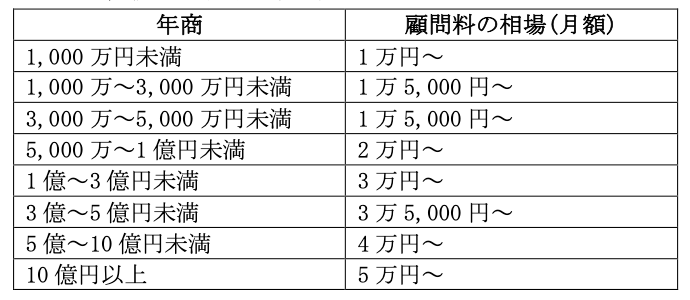

・法人が依頼した場合の顧問料

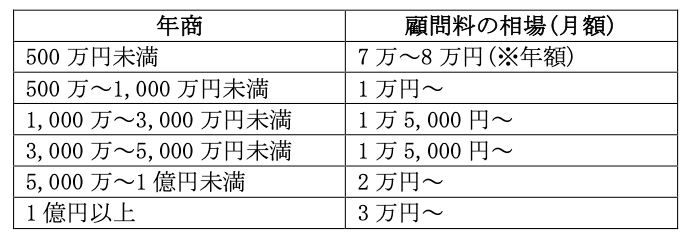

・個人事業主が依頼した場合の顧問料

上記の金額はあくまでも目安であり、実際の顧問料は税理士の業務量などによって変わってくる。例えば会社への訪問回数が多いほど顧問料は増加していき、記帳代行や申告代行も依頼するとなれば月額で5万円以上の費用がかかることも珍しくはない。したがって税理士の顧問料を少しでも抑えたいのであれば、その仕組みや内訳をきちんと理解しておくことが重要だ。

中小経営者や個人事業主はこれを機に税理士費用の基本を学んでいこう。

税理士の顧問料はなぜ変わる?

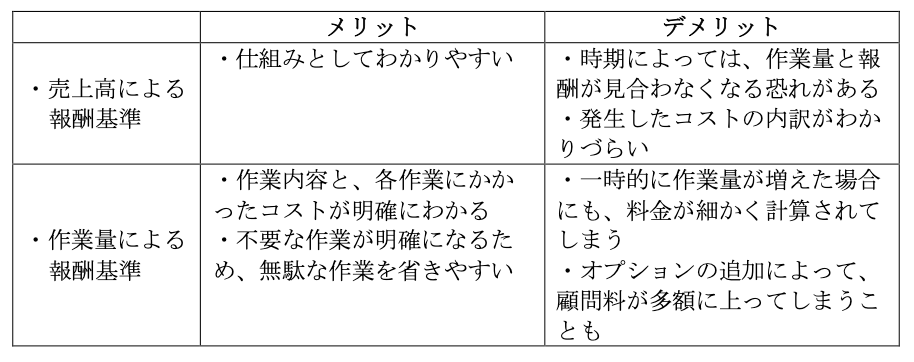

2001年に税理士法が改正されるまでは、すべての税理士に共通する報酬規定によって最高限度額が決められていた。しかし改正後はそれぞれの税理士が独自の報酬規定を設けているため、税理士の顧問料は依頼先によって大きく変わってくる。一般的な税理士事務所で報酬の基準とされているのは、「売上高」と「作業量」の2つだ。それぞれの報酬基準にどのような特徴があるのかについて以下で詳しく解説していこう。

1. 売上高による報酬基準

売上高を基準とした料金体系では、依頼人の売上高が増えるほど顧問料も高くなっていく。これは依頼人の売上高が増えると取引数・納税額が増加する影響で、税理士の作業量・責任も増大するケースが多いためだ。売上高を報酬基準とする方法は、税理士業界ではポピュラーなものとして認識されている。ただし採用されているケースが多いからといって顧問料が必ずしも適正金額になるとは限らない。

例えば依頼人の売上高が一時的に急上昇した場合を考えてみよう。この直後に報酬の見直しがあると売上高に応じて顧問料も急増し、依頼人の負担は大きいものになる。売上高の上昇がその後も続けば問題ないが、報酬を見直した直後に売上高が下がると依頼人は損をしてしまう可能性があるのだ。そのため売上高を報酬基準にしている税理士を選ぶ場合には、柔軟に報酬を見直してくれる税理士を探すことが望ましい。

2. 作業量による報酬基準

一般的な企業では、常に同じ売上高が続くわけではない。時期によって売上が多いときもあれば少ないときもあるので顧問税理士の業務量も時期ごとに変わってくる。また近年ではIT化が進んだ影響で、税理士がこなす一部の業務は簡略化されてきている。そのため依頼人の売上高が増えたからといって必ずしも税理士の業務量が増えるわけではない。

つまり売上高を基準に顧問料を決めると場合によっては見合わない金額になってしまう恐れがあるのだ。このような状況を防ぐために、なかには「作業量」を報酬基準にしている税理士も見られる。作業量を報酬基準とするケースでは、作業内容と金額が明記された見積書を作成することが多い。見積書から無駄な作業がわかれば、その作業を省くことでコストの節約を実現できる。

しかしこの報酬体系では一時的に作業量が急増したような場合にも、すべてのコストを支払わなければならない。さらにいつの間にかオプションが追加され顧問料が多額になってしまう可能性も考えられるため、コストの内訳は細かく確認する必要があるだろう。

上の表は、ここまで解説した報酬基準のメリット・デメリットをまとめたものだ。字面からは同じような報酬基準に見えるかもしれないが、実際には特徴が大きく異なるため注意しておこう。

顧問料にはどんな費用が含まれる?不要な業務を削ることが節約に

上記では2つの報酬基準を解説したが、いずれの報酬基準でも不要な業務を削ることが重要なポイントだ。この工程を怠ると無駄なコストが毎月発生してしまう恐れがあるので「何にどれくらいのコストがかかっているのか?」は常に意識しておくべき点といえる。顧問料は細かく見ればさまざまな料金に分けられるため、以下ではその内訳を詳しく見ていこう。

1. 訪問にかかる費用

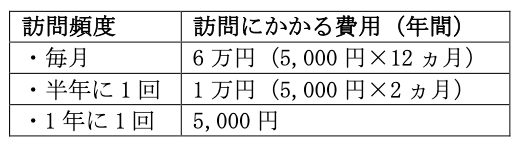

会社への訪問は、顧問税理士が行う代表的な定期業務だ。訪問では節税や経営に関するアドバイスや、会計ソフトの使い方のレクチャーなどが行われている。訪問にかかる費用も税理士ごとに異なるが、1回あたりの相場は5,000~1万円ほど。あまり高額ではないと感じるかもしれないが、注意しておきたいのは契約によって訪問回数が異なる点である。

例えば1回あたりの訪問料を5,000円と仮定した場合、訪問頻度によって費用は以下のように変わってくる。

特に訪問が1年間に複数回行われる場合は、費用が大きな負担になる恐れがあるので要注意だ。意義のある訪問であれば問題ないが、もし訪問がなくても特に問題がない場合は、その点を顧問税理士に相談してみると良いだろう。

2. 記帳代行にかかる費用

記帳代行とは、会社の伝票や領収書を税理士に渡し日々の記帳業務を代わりにこなしてもらうこと。記帳代行の相場は一般的な中小企業で月額5,000~1万円ほどであり、基本的には作業量によって金額が決められている。会社の業務量を減らせるため、記帳代行は非常に便利なサービスだろう。しかし年間で6万~12万円のコストが発生する点は、多くの企業が軽視できないはずだ。記帳業務を行う人材を確保すれば、もちろんこのコストを一気に削減できる。

3. 決算申告(確定申告)にかかる費用

決算申告(※個人事業主では確定申告)も、税理士が行う代表的な業務といえる。決算申告は1年に1回しか行われない業務だが、法人税の申請書は作成に手間がかかり、さまざまなデータの参照や計算が必要になるため、費用が高額に上ることもある。あくまでも目安だが、決算申告にかかる費用の相場は12万~18万円ほどだ。会社の売上高が大きいほど、さらに費用も膨らんでいく。

もちろん決算申告を自社で行えばこの費用を削減できるが、申請書の作成はハードルが高く税務申告ソフトを購入する負担もやや大きい。そのため決算申告にかかる必要については無理に削るべきではないだろう。

4. 年末調整にかかる費用

決算申告と同じく年末調整も1年に1回行われる業務だ。具体的には記入済みの各種申請書の確認や、税額の計算などが業務内容に含まれる。従業員が増えるほど業務量も増大するため、年末調整にかかる費用は従業員数によって変わってくる。仮に従業員数を10人とした場合の相場は、年間で2万円ほどだ。それ以上は従業員1人につき、1,000円ほど加算されるケースが一般的。従業員が増えるほど費用も上がっていく点は、しっかりと把握しておこう。

5. 給与計算にかかる費用

なかには毎月の勤怠データを税理士に渡し、給与明細を作成してもらう企業もある。一般的にはこの場合の費用も従業員数で決められており、その相場は1人あたり1,000円ほど。ちなみに給与計算を毎月依頼する場合には、勤怠データをすみやかに提出する必要があるため注意しておきたい。ここまで顧問料の内訳を解説してきたが、どの費用が顧問料に含まれるかについては、実はケースによって異なる。

例えば年末調整にかかる費用が顧問料に含まれている場合もあるが、依頼先によっては上記のすべての費用が別料金になっている可能性もあるだろう。また上記のなかでも「決算申告にかかる費用」については、月額顧問料の4~6ヵ月分に設定されていることも多い。つまり実際の料金体系や金額は税理士ごとに大きく異なるため、依頼先のシステムをきちんと確認しておくことが重要だ。

税理士の顧問料を抑えるための3つのポイント

税理士の顧問料の基本を理解したら、次はいよいよ節約するためのポイントを見ていこう。無駄な作業を省くことも大きな節約につながるが、実はほかにもさまざまな方法で顧問料は抑えられる。少しでも会社の負担を減らすために、できるだけ多くの対策を講じることが重要だ。

【ポイント1】スポット契約を検討する

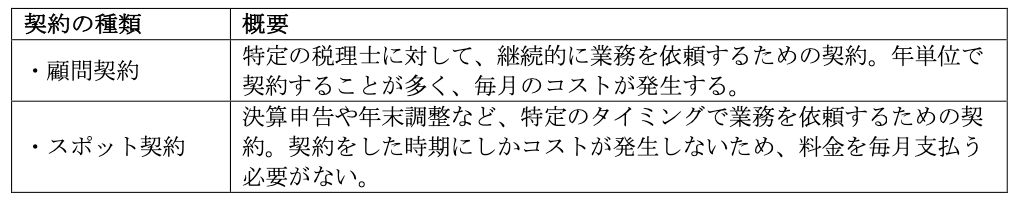

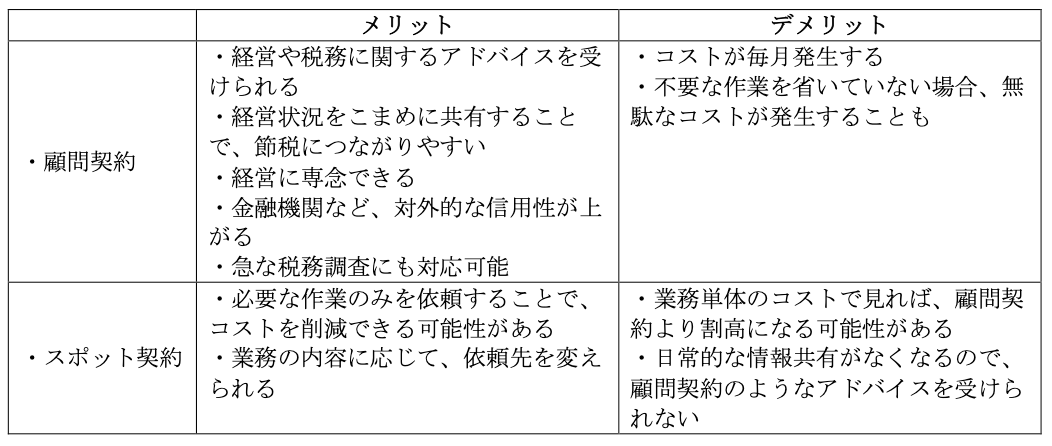

税理士との契約には、大きく「顧問契約」と「スポット契約」の2種類がある。本記事では顧問契約について詳しく解説してきたが、少しでも費用を浮かせたいのであればスポット契約も検討することが必要だ。

例えばほかの業務を代行してもらう必要がなく決算申告のサポートのみを必要としている場合は、スポット契約のほうが費用を節約できる可能性があるだろう。したがって現時点で税理士に依頼するべきかどうか悩んでいる経営者は、「依頼する業務としない業務」をきちんと把握しておくことがポイントになる。

ただし顧問契約にはさまざまなメリットがあるため、安易にスポット契約を選ぶべきではない。以下は、顧問契約とスポット契約のメリット・デメリットをまとめたものだ。

契約形態はコスト面だけではなく上記のメリット・デメリットを細かく比較したうえで慎重に検討していこう。

【ポイント2】複数の税理士事務所に見積もりをとってもらう

前述で解説したとおり契約形態が同じであっても税理士によって報酬体系は異なる。そのため時間的に余裕がある場合には、複数の税理士事務所から見積もりをとってもらうことが大切だ。見積もりの内容を比較すれば、どの税理士事務所のコストが安いのかをひと目で把握できる。ただし実際に依頼する業務があいまいになっている状態では、コストを細かく比較することが難しいため注意しておこう。

【ポイント3】会計ソフトやツールの導入を検討する

近年ではIT化が一気に進んできており、会計業務などを専用のソフト・ツールでこなしている企業も珍しくない。ほかにもさまざまなソフト・ツールがあり、これらのものを上手に使いこなせば税理士に依頼する業務を減らすことが可能だ。つまり会計ソフトやツールには導入コストがかかるものの、長い目で見ればコスト削減につながる可能性がある。

ただし自社に最適なものを見つける必要があるうえに、すべての企業が使いこなせるわけではない。会計ソフトやツールを使いこなすには、ある程度の知識やスキルが必要になる。そのため使いこなせる人材がいるかを事前に確認したうえで、導入を検討することが大切だ。

【ポイント4】相手が専門家だからといって、提案されるままに話を進めない

なかには相手が専門家であるために過信して提案されるままに契約を結んでしまう経営者もいるだろう。しかし税理士にとっては商売の一つなので、すべての提案をそのまま受け入れると無駄なコストが発生してしまう恐れがある。ここまで何回か解説してきたが、やはり「依頼する業務・依頼しない業務の明確化」は非常に重要なポイントだ。

この点を把握していなければ、こちらから依頼内容やプランを提案することができない。特に顧問契約では期間が長期間に及ぶため、依頼人自身も契約内容をしっかりと理解する必要がある。専門家だからといってすべての工程を任せずに依頼をする企業側も積極的に理解・検討することを心がけよう。

無駄なコストを省くためにも、特に顧問契約は慎重に検討を

税理士の顧問料には大きく2つの報酬基準があり、ある程度の相場が決められている。ただし現在では独自に報酬規定が設けられているため、実際に負担する金額はケースごとに大きく変わってくる。そのため依頼をする企業側もその仕組みをきちんと理解し、顧問料の内訳を細かく確認することが重要だ。この工程を省くと、いつの間にか不要な作業を依頼してしまい無駄なコストが発生することにつながりかねない。

特に顧問契約は毎月コストが発生し、さらに契約期間が長期に及ぶ可能性が高いため、より慎重に検討を進める必要があるだろう。今回解説した内容を参考にしながらコストを抑えるための工夫にぜひ取り組んでみてほしい。

税理士の報酬に関するよくある質問

Q税理士報酬の目安は?

A

税理士報酬の目安は、依頼する業務や年商ごとに異なるが、おおむね次のとおりである。

法人が依頼した場合の顧問料は、年商1,000万円未満であれば、おおむね月1万円~だ。また、年商1,000万~5,000万円未満であればおおむね月1万5,000円~、年商5,000万~1億円未満であればおおむね月2万円~となる。

個人事業主が依頼した場合の顧問料は、年商500万~1,000万円未満であればおおむね月1万円~となる。また、年商1,000万~5,000万円未満であればおおむね月1万5,000円~、年商5,000万~1億円未満であればおおむね月2万円~と法人とあまり変わらない。ただし、年商500万円未満の場合は、年額7万~8万円となる。

上記の金額は、あくまでも目安だ。実際の顧問料は、税理士の業務量などによって変わってくるため、注意したい。

Q税理士に依頼できる業務とは

A

税理士に依頼できる代表的な業務には、次のものがある。

・訪問(巡回業務)

相手企業に訪問して経営者や経理担当者などに、会社の経営成績や財政状況、納付額の見通しなどを説明する業務。

・記帳代行

領収書や請求書、預金通帳などから帳簿に取引内容を記入し、売上帳や経費帳、総勘定元帳などの各種帳簿を作成する業務。

・決算申告

決算業務では、棚卸しの計算や減価償却費の計算などを行い、1事業期間の最終的な利益を確定させる。申告業務では、税務署への申告書の作成業務と納める税額の計算業務を行う。

・年末調整と給与計算

年末調整では、生命保険料控除などの所得控除を含め、1年間の給料をもとに1年間の税金を再計算し、従業員に税金を還付(または徴収)する。また、給与計算では、所得税の金額は給料額によって毎月変わるため、従業員数が多い業種などでは税理士に依頼することも多い。

・各種届出作成

税務署や自治体に提出する書類は決算申告書だけではなく、各変更届などさまざまな届け出が必要で、その作成も税理士に依頼できる。

これらの業務は、まとめて依頼することもできるし、どれか一つのみを依頼することも可能だ。そのため、会社の状況に応じて必要なものだけを依頼できる。

Q税理士の顧問料を抑えるためのポイントを教えて

A

税理士の顧問料を抑えるには「自社でできることは自社で行う」「本当に必要な業務だけを税理士に依頼する」といったことが重要だ。顧問料を抑えるためのポイントとしては、以下の3つがある。

・スポット契約を検討する

・複数の税理士事務所に見積もりをとってもらう

・会計ソフトやツールの導入を検討する

スポット契約をしたり、会計ソフトやツールを導入したりすることで税理士に依頼する業務量を減らすことが可能だ。また、複数の税理士事務所に見積もりをとってもらうことで、妥当な税理士報酬の金額も見えてくるだろう。3つのポイントのうち、複数または全部を行うことで税理士の顧問料を抑えることが期待できる。

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)