総務省の「家計調査」では毎年、世帯の平均貯蓄額についての調査結果も報告されています。

その「平均」の金額は一見すると非常に高いものですが、実際には「中央値」という数値が存在し、より実態を反映しています。

貯蓄の「平均値」と「中央値」

総務省が公表した家計調査によると、2018年平均の1世帯当たりの貯蓄現在高は、平均値で1752万円です。

また、年収に対する割合は平均で281.7%、つまり、年収の2.5倍以上の貯蓄があるという調査結果になっています。

これは、全年齢の「平均値」ですが、平均で1752万円というと、かなり多いと感じる人も多いでしょう。

現実的には、貯蓄額は年齢によっても違いますし、「とても多い人」「そうでもない人」「貯蓄ゼロの人」も存在します。

平均値というのは、あくまで「平均」です。

よって、極端に貯蓄が多い人がいると、実際には貯蓄の少ない人の方が多くても、一部の人の高い金額につられて平均額は上がってしまいます。

また、ここには「貯蓄ゼロ」の人は含まれていません。

そのような事情もあり、「平均値」では、実態よりも高い金額が算出される傾向にあります。

現実に近いものとしては、同時に公表されている「中央値」を見る必要があります。

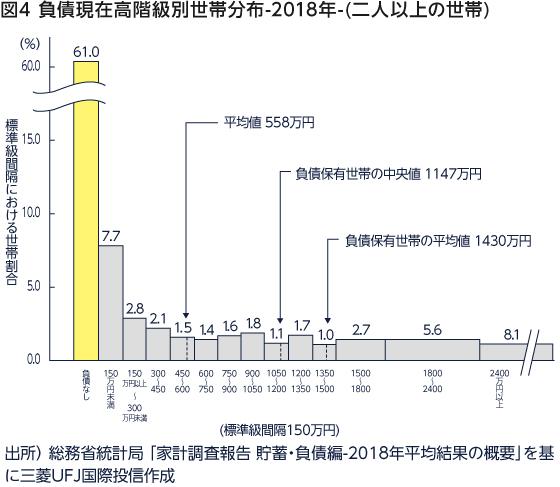

例えば2018年の家計調査では、貯蓄の金額と当てはまる人の割合について、このような結果が示されています。

一番左の棒は「100万円未満」の人の割合で、全体のなかでもっとも多くの割合を占めています。

一方で、貯蓄額が高くなるにつれて、当てはまる人の割合は少なくなっています。

貯蓄なし、から、4000万円以上という、非常に幅広い分布があるのです。

これではなかなか、「現実的に見た標準」を知ることができません。

こうした中、一部の人の極端な数値の影響を受けにくいのが、この「中央値」です。

図2の場合では、全世代の貯蓄の「平均額」は1752万円となっていますが、「中央値」、特に貯蓄ゼロの人を含めた平均値は1036万円で、平均値よりも低い数値になります。

年齢別に見る貯蓄の実態

この家計調査の結果では、「平均貯蓄額」について、年齢別の統計も算出されています。

2018年の調査結果は下のようになっています。

これについても、「自分は平均よりもはるかに低い」と感じる人は多いかもしれません。

しかしこれは、先ほども紹介した「平均値」であり、貯蓄の額が極端に多い人もいることを考えると、実際の「中央値」はこの金額よりも低くなると想定されます。

「貯蓄額」だけでは見えない家計の実際

貯蓄の多い人は豊かな暮らしをしている、と考えがちかもしれません。

しかし、貯蓄額が多いほど実際の暮らしに余裕があるのかというと、そうでもないという現実があります。

家計調査では、負債についても結果が示されています。

2018年の負債ゼロの人を含む全体の「負債の平均値」は558万円でした。

一方で、負債ゼロの人を除いた、「中央値」は1147万円です。

こちらは、平均値よりも中央値の方が高く出ています。

負債については、下の世代別の平均値を見る方が、傾向は掴みやすいかもしれません。

30代以降に負債額が一気に増えているのは、住宅の購入をはじめ、ローンを組むことが増えがちだからです。

一方で年齢が上がるにつれ負債が減っていくのは、ローンの返済が進むからです。

貯蓄が多くても、それを上回る負債を返しながら、かつ貯蓄も継続していく、となると、一概に貯蓄が多ければ豊か、と断定もできません。

特に30~39歳の年齢層では、貯蓄額に対しての負債額が2倍以上になっています。

かつ、「負債」としては現れてきませんが、子育てが始まると、その後の教育費も大きな出費になっていきます。

まとめ

年齢によって、必要なお金の種類は変わっていきます。

もちろん、日常から、何かあった時のため、と考えて少しずつ貯蓄していくのは良いことです。

ただ、漠然と「月いくら」と決めているよりは、「いつごろ、何のために」必要になるのか、という部分をある程度具体化した貯蓄の仕方も考えてみましょう。

先々、教育費であれば学資保険を検討するのも良いでしょう。

住宅を購入する場合は、少しでも月々の家計負担を少なくするために「先回り」して貯蓄するか、あるいは、月の一定額を決め、それを増やすための投資を考えるのも良いでしょう。

また、用途に応じて違う口座を準備して、給与を複数の銀行に振り分けてくれる会社であればその制度を利用し、普段の生活費と分ける「先取り貯蓄」も有効です。

あらかじめ「先回り」して、お金に色をつけた状態で貯めていく習慣ができると、余裕を持った資金計画を考えることができるでしょう。(提供:mattoco Life)