法人はさまざまな税金が課せられ、支払うが、一方で、税金が還付されるケースもある。ここでは、税金の還付が発生するケースや還付の種類、還付が発生した場合の仕訳の方法について解説する。

目次

法人税の還付が発生する場合について

まず、法人税についてどのような場合に還付金(やそれに類似するもの)が発生するか説明する。なお、中には厳密には還付金とされないものもあるが、慣例的に還付金とされるものもある。

中間納付よりも実際の納付額が少なかった場合

前年に納めた法人税が20万円を超えた場合、法人税の中間申告が必要になる。これは法人税の前払いで、年度末の申告時にそれを調整する。中間のときに納めた税金よりも最終的に確定した税金が少ない場合はその差額が返金される。

納付税額よりも配当金や預金利息などの源泉所得税が多い場合

会社が預金利息や配当金などの源泉所得税を支払った場合、決算後に支払うべき法人税と相殺される。しかし、当期は赤字であったために相殺する法人税がない、または少なく相殺しきれなかった場合に還付される。

更正の請求・その他

収めた税金が多すぎて更正の請求を行った場合なども税金の還付が行われる。

法人税の還付を受けた際の仕訳は?

では、ここからどのような仕訳を切ればいいのかについて具体例で説明する。まず、法人税等について説明する。

中間納付額よりも実際の納付額が少ない場合

まず、中間納付を納めたものの、実際の税額は中間納付した金額よりも少なかったために還付を受ける場合を考える。

例1:中間納付で15万円納めたものの、実際の年間の納付額が10万円であった場合。

・中間納付時

これは通常の納付となる場合と同じである。なお、勘定名は会社や会計事務所によって変わることがある。

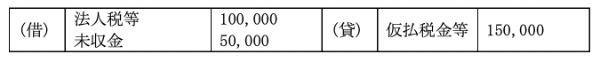

・決算時

仮払税金等勘定を消して、法人税等の金額を確定させて、差額分を未収金として計上する。

・還付時

還付金を受け取ったときに未収金を消す仕訳を切る。

納付と還付の両方が発生した場合

決算時に納付と還付の両方が発生することもある。この場合、仕訳をどう切ればいいのかについて説明する。ここでは一番起こり得るケースとして、法人税について源泉税が戻り、地方税は均等割のみを収める必要がある場合について説明する。

例3:中間納付はなく、最終的に法人税については期中に源泉所得税として源泉徴収された全部である1,000円の還付、地方税で7万円の納付となった場合。

国税が還付、地方税が納付となった場合、相手が違うためお互いを相殺することはできず、別々に処理する。

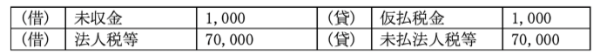

・決算時

通常、還付が発生するのは決算時点であるため、その時点で仕訳を切る。

まず、1行目で法人税の還付分の仕訳を切る。源泉所得税の形で仮払していた税金が全額戻ることになるので未収金として計上される。2行目では、地方税について発生している処理を行う。決算書上では、未収金と未払法人税等の両方が登場するが、それらは支払先が異なるため相殺されることはない。

・納付時

納付の処理は通常の納付時と同様に行う。

・還付時

還付分も通常の未収分と同様の処理を行う。

また、余談であるが、地方税で、均等割のみ支払いその他は還付となるケースがある。この場合、原則それらの相殺はできないので、このような未収と未払法人税等を両方計上する仕訳を行う。

税金の種類やケースに応じて法人税の還付を適切に処理しよう

法人が納付する税金は、法人税をはじめさまざまな種類がある。状況に応じて税金が還付されることがある。ケースにより処理が異なるため、制度と処理方法を理解し、上手く利用してほしい。

法人税還付に関するQ&A

Q1.法人税還付はどんなときに発生するのか?

A.法人税の還付が発生するのは主に以下のとおりだ

- 中間納付額の方が最終的な税額より多かった場合

- 源泉徴収された金額が最終的な税額より多かった場合

Q2.法人税の還付はいつ行われる?

A.法人税の還付は通常、申告後税務署で一定の手続きが行われた後に行われる。税務署や時期により差はあるが通常1~2ヶ月程度かかる。

Q3.法人税以外で還付される税金って何?

A.ほとんどすべての税金において還付やそれに類似した制度がある。

文・中川崇(公認会計士・税理士)

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)