「投資の神様」と呼ばれ、世界でも有数の投資家として知られているウォーレン・バフェット氏。そんなバフェット氏が運営するバークシャー・ハサウェイでは、毎年2月後半に年次報告書が発表されている。2020年2月の資料にはどのような傾向があるのだろうか。その中身について見ていこう。

バークシャー・ハサウェイが発表した年次報告書の内容

2020年2月に発表したバークシャー・ハサウェイの年次報告書、いわゆる「株主への手紙」では、主に次のようなことが記載されている。ポイントをまとめてみよう。

トータルでS&P500を大きく上回る成績を維持

毎年のことではあるが、冒頭にはバークシャー・ハサウェイのパフォーマンスとS&P500との比較が掲載されている。単年度ごとに見ると波があるものの、1964年から2019年までのトータルで見るとその差は歴然だ(S&P500が上昇率約2万%であるのに対し、バークシャー・ハサウェイは約274万%)。

配当金の中心にある「アメリカ株」の存在

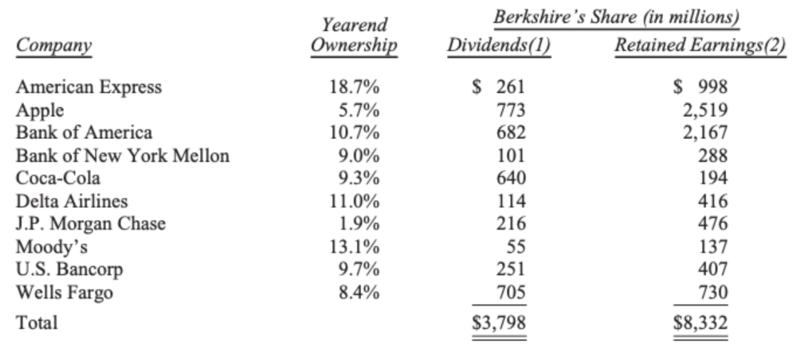

主要投資先についても見てみよう。資料に掲載されている「主要投資先10銘柄からの配当金」には、次のような数字が並んでいる。

これらの企業から得られる配当金の合計は約38億ドル。実に、4,000億円規模の配当がわずか10社からもたらされる計算だ。その中心は、「アメリカン・エキスプレス」「アップル」「コカ・コーラ」「デルタ航空」などアメリカ企業である。

投資先トップ15について

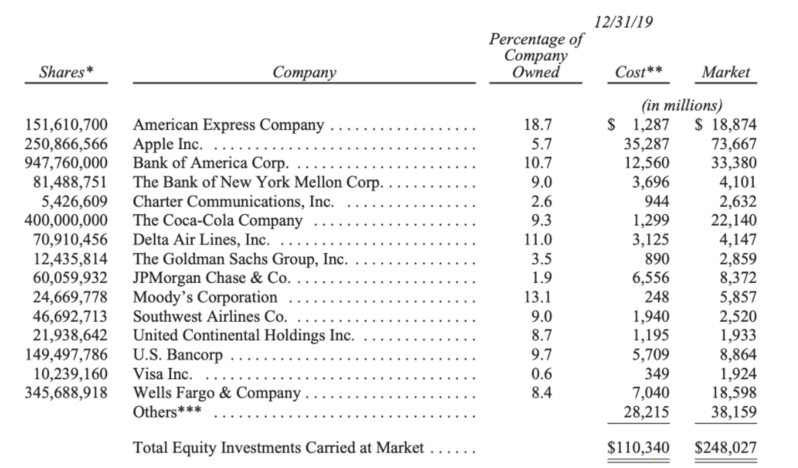

一方で、2019年12月31日時点の主要投資先(トップ15)は次のとおりである。

「アップル」や「コカ・コーラ」などのいわゆる“バフェット銘柄”は相変わらず顕在であるものの、その大半は金融関連銘柄が占めている。バフェット氏の見立てとしては、今後もアメリカの金融業界は堅調に推移していくと予想しているのかもしれない。また、同報告書内で再生可能エネルギーを扱う「バークシャー・ハサウェイ・エナジー」への言及がある点も見逃せない。

長期的な視点で投資を考えることの大切さ

バークシャー・ハサウェイの投資傾向からわかるのは、いかにバフェット氏が企業の「本質的価値」を重視しているかということだ。「本質的価値」とは企業のブランド力と仕入れ力などのトレンドに左右されづらい企業の基盤だという。事実、過去の資料でもその点について言及されてきた。長期的な視点で企業の本質的価値を見抜く姿勢を、ぜひ今後の投資の参考にしてみよう。

(※本記事に記載されている個別の銘柄・企業名については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。)

(提供:確定拠出年金スタートクラブ)