シンカー: アジアは今サイクルの全ての場面で先行している。同地域は最初に新型コロナウイルスで打撃を受け、最初にロックダウン戦略を開発し、最初に組織的な外出制限解除を実施した(つまりPMIは上昇)。これらは全て、大規模な公共政策による支援を維持または強化しながら行われた。今サイクルの中で、中国資産(債券、株式、通貨)は比較的大きな市場の中で最もディフェンシブという位置付けを得ている。11月3日の米大統領選を前に米中の貿易摩擦が再燃するなか、弊社は中国資産に対して長く維持してきた強いオーバーウェイト・ポジションを一時的に縮小する。日本は現状で完璧な投資先だと思われる(特に株式)。日銀は、ポートフォリオプロテクションとして円を買いたい投資家にそれを思いとどまらせる逆風を作り出すことに成功している(マクロ問題に対する完璧なヘッジとして金を選好する弊社の判断は正しかった。それは今後も同様であろう)。日銀が円の上値を抑える一方で、日本株は非常に堅固なバランスシート、配当の増加、政治の安定、および相対的な割安さから恩恵を受けるとみられる。弊社は日本株のウェイトを上限まで引き上げる(+3ppの10%)。

グローバル・レポートの要約

●アセットアロケーション(6/23):荒海だが風は良好

SG MAPは高い不確実性の中でダウンサイドを抑制

多くの資産クラスが2桁の下げを記録する状況で、SG MAPはポートフォリオの価値下落を1桁台に抑えることに成功している。SG MAPがいかに上手くダウンサイドを管理することに成功しているかは、(以下で考慮する資産クラスの中で)より優れたパフォーマンスを上げているのが現金と「セーフヘイブン」の国債だけであるという事実から明らかである。現在、各資産クラスの平均ボラティリティは長期平均を1標準偏差上回っている。そうした環境の中、SG MAPのボラティリティは歴史的に見れば高い水準にあるが、構成資産のボラティリティに比べるとそれなりに低く抑えられている。

全体的スタンス

悪いニュースが起きた時、市場は熱心かつ速やかに最悪のシナリオを織り込む傾向にあり、次に時間をかけて懸念の壁を登り、それが強気相場を形成する。中央銀行が新規発行分(もしかするとそれ以上)に相当する債券をより長期にわたって購入し続ける一方で、今年下期に市場は引き続きコロナウイルス新規感染者数の減少、購買担当者景気指数(PMI)の上昇、および財政出動の継続(今回は早期の引き締めはなし)を織り込むと弊社は予想している。また、FRBがマイナス金利に踏み込むことに消極的だとすれば、再び市場が暴落しそうになった場合、バランスシート修復を促すために代わりに株式ETFを購入することを選択するのだろうか?上記の要因の組み合わせは、リスクプレミアムをより低い領域に押し下げる可能性がある。

L字型の景気見通しから、コロナウイルス第2波、レバレッジ過多な企業のバランスシート、一部の新興市場の構造的な脆弱性、急速に台頭する国家資本主義と配当および自社株買いへの介入、米中貿易摩擦、市場心理の変動に至るまで、背景には明らかなリスクが存在する。3月半ばの安値からの力強いラリーを経て、弊社はアセットアロケーションを(アグレッシブではなく)バランス型(債券45%(現金を含む)、株式45%)にとどめるよう推奨するが、各資産クラスの中で出遅れ組を買うことを勧めたい。FRBは既にゼロ金利を導入しており、マイナス金利に踏み込むことには消極的なため、米国債をポートフォリオプロテクションとして利用することはもはや不可能であり、円へのエクスポージャー(10%)を活用する以外に株式部分を保護することは難しくなっている。

弊社は、クレジットスプレッドが低下を続け(まだ低下は道半ばとみている)、新興市場ソブリン債のスプレッドを押し下げ、当面は株式のボラティリティを頭打ちにし、一部の比較的割安で安全性の低い株式セグメント(グロースおよびクオリティとは逆のバリューと一部の出遅れ企業。ただしゾンビ企業は除く)と出遅れている市場(日本およびユーロ圏株)を押し上げる可能性があるとの見方を改めて強く述べておきたい。ソブリン債市場の比較的長期のゾーンではカーブのスティープ化が続くと予想される。ユーロ圏では、強力かつ信頼できる政策措置を受けて弊社はユーロ(通貨)へのエクスポージャーをさらに引き上げ(+2ppの40.5%、米ドルは-3ppの30%)、ユーロ圏株のウェイトも引き上げる一方、周縁国債(特にイタリア)のキャリーに対するロングを継続する。

弊社は、価格急落後の多くのコモディティでのポジティブな非対称性(positive asymmetry)を引き続き好感している(コモディティのウェイトを1pp引き上げて10%に)。供給はある程度抑制されている一方(OPEC+の自発的な減産や、倒産による強制的な供給減)、PMIの上昇と中国経済の回復が示す通り需要は回復しつつある。弊社はインフレ連動債(-5ppの0%)よりもコモディティを選好する。また、株式の中のコモディティ関連セクター(金属・鉱業と石油・ガス)へのアロケーションをさらに引き上げる。

弊社は新興市場通貨へのエクスポージャー(僅か5.5%)を据え置き、それらの通貨の持続的な上昇には次の3つの条件が必要だと考える(5月20日付のConviction Thinking参照): (1)コロナウイルスによるストレスの低減(つまり新規感染者数の着実な減少); (2)コモディティ価格の持続的な正常化; (3)世界のサプライチェーン/貿易の確かなリセット(これは長期的な経済成長再開のシグナルとなろう)。

クレジットスプレッドはさらに低下へ

弊社は4月にクレジット資産クラスに対して強い「オーバーウェイト」スタンスに移行しており、今回さらにウェイトを上限まで引き上げる(+2ppの25%)。社債市場は政策当局による注視から引き続き恩恵を受けると思われ、主に以下の3つの要因が一段のスプレッド低下につながろう。

第1に、政策当局者は明らかに信用危機の発生を回避したいと考えており、介入によって時間を稼いでいる。しかし、現在大規模な社債購入を実施しているのはECBだけではなく、FRBも同時にそれを行っている。これはなんと強力なメッセージだろう!また、各中央銀行がよりクオリティの低い資産の購入を発表しただけでなくそれを実行していることは、ポートフォリオに組み入れる社債の3分の1をハイイールド、3分の2を投資適格(米国と欧州が半分ずつ)とする弊社のアロケーションの根拠となっている。第2に、世界の企業にとって最優先事項となっているのはキャッシュポジションの管理であり、これは企業がインフレよりもデフレを懸念していることを示している―デフレ環境では「現金が王様」である(しかし、弊社のMAPでは当面、現金のウェイトを最小限としている)。増資活動が最近急激に加速しており、株式市場は株価上昇によってそれらの増資を吸収し(英国だけで3月に30件以上の増資が実施された)、バランスシートリスクの(時には大幅な)低下を可能にしている。第3に、セカンダリー市場の流動性が徐々に復活しつつあり、資金流出から一転して力強い資金流入が発生し(これは理に適っている)、顕著なフローおよび価格モメンタムにつながっている。

依然アジアが先頭、しかし中国から日本にスイッチ

アジアは今サイクルの全ての場面で先行している。同地域は最初に新型コロナウイルスで打撃を受け、最初にロックダウン戦略を開発し、最初に組織的な外出制限解除を実施した(つまりPMIは上昇)。これらは全て、大規模な公共政策による支援を維持または強化しながら行われた。今サイクルの中で、中国資産(債券、株式、通貨)は比較的大きな市場の中で最もディフェンシブという位置付けを得ている。11月3日の米大統領選を前に米中の貿易摩擦が再燃するなか、弊社は中国資産に対して長く維持してきた強いオーバーウェイト・ポジションを一時的に縮小する。

日本は現状で完璧な投資先だと思われる(特に株式)。日銀は、ポートフォリオプロテクションとして円を買いたい投資家にそれを思いとどまらせる逆風を作り出すことに成功している(マクロ問題に対する完璧なヘッジとして金を選好する弊社の判断は正しかった。それは今後も同様であろう)。日銀が円の上値を抑える一方で、日本株は非常に堅固なバランスシート、配当の増加、政治の安定、および相対的な割安さから恩恵を受けるとみられる。弊社は日本株のウェイトを上限まで引き上げる(+3ppの10%)。

長期的テーマへの投資を通じてボラティリティを低減

テーマを通じた投資は、ポートフォリオを分散化し、ボラティリティを低減する一つの方法である。弊社は、確信度の高い以下の3つのアイデアを支持する: (1)信頼性の高い大量検査および/またはワクチンが存在しない間、ソーシャルディスタンシングは息の長いテーマであり続ける可能性が高い: 58銘柄で構成されるSG Social Distancingバスケットは、ワークモビリティ、オンライン小売、および在宅学習/娯楽というテーマをカバーしている; (2)中国のインフラ投資は今年10%増加する見通しであり、弊社の5Gバスケットを構成する23社には、中国上層部が想定する「新インフラテーマ」に合致する企業が含まれている; (3)底値買い(bottom fishing)は今後も続くとみられ、クレジットスプレッドの低下と並行して、S&P MidCap 400のロングが超割高なNasdaqを引き続きアウトパフォームしよう。

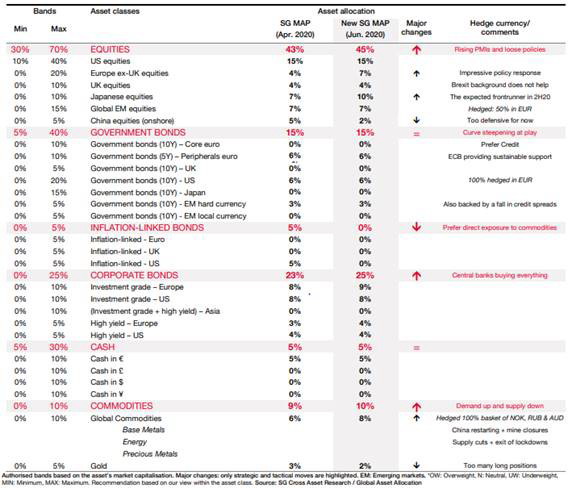

表:SGマルチ・アセット・ポートフォリオ(MAP)

●アセットアロケーション(6/18):弊社のMAPにインスピレーションを与えた5つのポジショニングチャート

・荒海だが風は良好 これは弊社が先週発行したMulti Asset Portfolio(MAP)のタイトルである。弊社は同レポートの作成にあたり、恐らく読者にはお馴染みであろう通常のプロセスに従った。MAPモデリングの結果とリスクプレミアム(Risk Premium in Pictures)、および全資産クラスのバリュエーションとパフォーマンスを分析した。さらに、弊社の経済シナリオの変化(Global Economic Outlook)を考慮し、全ての資産クラスについて弊社の専門家に意見を聞いた(editorialの関連リンクを参照)。十分公平に思えるが、まだアセットアロケーション戦略の決定には辿りつかない

・弊社のMAPにインスピレーションを与えた5つのポジショニングチャート 弊社は通常、足元の市場ポジショニングに照らして確認することで、確信のあるアイデア(新興市場に関するConviction Thinking)と7つのkey calls(5~6ページ)をテストし、ポジショニングについてはHedge Fund Watchで定期的に報告している。時には素晴らしいアイデアが市場に完全に受け入れられることもあれば、結局それほど素晴らしくない場合もあるかもしれない。同様に、あるアイデアが足元のポジショニングと相反する場合、それでも良いアイデアなのかもしれないが、自身の論拠を再チェックした方が賢明である。次ページ以降で確認できる通り、弊社のアイデアのいくつかについては裏付けを見出せる一方、他のアイデアはあまりにコンセンサス通りか、さもなければ完全にコンセンサスから外れているようだった.

・5つのテーマ、5つの洞察 弊社が選択した5つのチャートは以下のテーマと関連している:(1)ラリーは行き過ぎ・早急過ぎなのか?全体的な市場リスクの評価;(2)米国のどの株式市場(指数)が最もポテンシャルがあるのか?(3)金利:低債券利回りは永遠に続くのか、それともイールドカーブはスティープ化するのか?(4)為替:王様のドル(king dollar)が世界を支配し続けるのか?(5)コモディティ: 弊社は金を信頼しているのか?市場のポジショニングに着目するだけでこれらのファンダメンタルな疑問に答えることができるというのは誇張だろうが、それに関する弊社の意見をご覧いただきたい。恐縮だが「ネタばれ禁止」のため、チャートは全てeditorialに掲載している。下図はMAP自体の表紙ページである。それではお楽しみを!

●欧州経済(6/18):EUには、ブレグジットで妥協する動機はほぼ無い

昨日(15日)の英国とEUのハイレベル会合を経て、以下の点が公式事項となった。即ち、「英国首相が、7月1日の期限前に移行期間延長を要請することは無い」ということだ。本稿では、弊社英国チーフエコノミストが作成した意思決定樹形図のアップデートとして、EUからの視点に注目する。7月1日の期限を、EUでは確固たるものとみている。2020年後半に入って移行期間を延長するには、法的な策略、時間、そしてより重要なことに政治的な努力が必要になる。これは不可能ではないが、非常に難しいとみられる。特に、法律上取り得る選択肢のほとんどには、各国の議会が関与するとみられるからだ。現在から10月までに大幅な進展があれば、EUの側に時間や政治的な資源を使う意欲が高まるかもしれない。可能性のあるシナリオが「合意無き離脱または最小限の合意」だけになれば、欧州委員会とEU首脳は影響を緩和する措置を導入する意向となる可能性がある。

●グローバルストラテジー(6/18):氷河期にゾンビ投資家は駆逐されるか

筆者のレポートをいつも読んで頂いている方々から、先週の本レポートにアクセスできなかったとお知らせ頂きました。弊社ウエブサイトのテクニカル上の問題でしたが現在は復旧しております。申し訳ありませんでした。

それについて考えると、筆者は弊社のヘルプデスクに連絡して修理を頼むのではなく、FRBのパウエル議長に電話するべきだった。FRBは結局、事実上「金融市場のヘルプデスク」に姿を変えた。市場に「悪い」出来事があれば、いつでも救助に来てくれる。

筆者は先週、パウエル議長に驚かされた。筆者も(少々のことには驚かない)高レベルの免疫ができているため、なかなかの偉業ともいえる。筆者は過去25年間、1990年代中頃のグリーンスパンFRB総裁に始まり、資産価格バブルに打ち勝つという自身の終わりなき意欲を正当化しようとして中央銀行の総裁が噴出する、素直でない無意味な言葉に慣れてきた。しかしパウエル総裁にはおそらく最も強く失望した。特に、当初はバブルに打ち勝つと大言壮語していただけに。

パウエル総裁は「潜在的な資産バブルが形成されつつあると、懸念しているのか」という質問に対して、次のように答えた。「我々が主に注目しているのは、経済、労働市場、インフレの状況である。現時点ではインフレ率はもちろん低水準で、しばらくはFRB目標を下回る可能性が非常に高い。労働市場は回復して再び形成されようとしている。それは我々が主に注目していた分野だ。我々が、資産価格が高すぎるという考えを理由に(他の人々はそう考えていないかも知れないが、それが正しいと決めて)動きを差し控えた場合(もちろんそうはしないが、考え方として)、そうした(資産価格が高すぎると考えていない)人々に何が起こるだろう。実際にも法的にも我々が仕えている(と考えられている)人々に何が起こるだろう。我々は、最大雇用と物価安定を追求していると考えられている。これ(そう考えられていること)こそが、我々が追い求めているものなのだ」

ブルームバーグのJohn Auther氏は、パウエル議長は「FRBは金融安定性を注意していると付け加え、銀行システムの強さを称賛した。一方で、FRBは実体経済の目標に焦点を当てると確認した。高い資産価格と多額の債務が借替え可能なことに現在の経済が大きく依存している中で、(パウエル氏は)バブルが発生したときにそれを積極的につぶすことの有用性を、事実上否定した」と記していた。

筆者は疑い深い。筆者は、2008年の世界金融危機が始まった時期に、崩壊の主因の1つは、中央銀行が狭いインフレ目標に余りにも焦点を当て過ぎたことであると、我々の誰もが理解していると考えていた。CPIインフレ率に勢いが無いことで、FRBは利上げを行わなくても非難されず、大規模な資産バブル形成も許された。そのバブルが崩壊したときには、経済や「強い」と思われる銀行も崩壊した。2008年の世界金融危機後は、銀行セクターの健全性だけではなく、「金融安定性」がより考慮されるようになった。

我々は昨年、そのときと同様に破壊的な中央銀行の政策と共に歩んだ。経済の「ために」、信用および資産バブルが許容される、あるいは促進されることさえもあるだろう。バブル退治の巨匠アラン・グリーンスパン氏は、バブルを事前に特定することは非常に難しいため、FRBは金融緩和政策から逸脱しないで事後にバブルの残滓を掃除する、と述べていた。我々は、2008年がその通りだったことを知っている。フィナンシャル・タイムズ紙のロバート・アームストロング氏が、ゾンビ企業の台頭だけではなく、ゾンビ化しつつある投資家(FRB流動性以外のファンダメンタルズを全く考慮しないで投資を行う者)について書いたことも不思議ではない。

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司