遺産にかかる相続税を1円でも低く抑えたいと思われる人は多いと思います。 実際に相続税は節税対策を実施することで数百万円、数千万円といった額を節税することも可能であり、場合によっては相続税をゼロ円にすることも可能です。

ただし早くから正しい方法でスタートをしなければ、せっかく行った節税対策が後で税務署から指摘を受けてしまい全て水の泡になってしまうといったリスクがあります。

私は税理士業界トップクラスの実績がある相続税専門の税理士法人を運営している税理士です。これまで2,000件以上の相続税申告や相続税対策の相談に対応してきました。その経験をもとにこの記事では相続税対策の具体的な方法や注意点をお知らせしたいと思います。

1.まずは対策別の節税効果&お手軽度カンタン判定シートで確認しよう

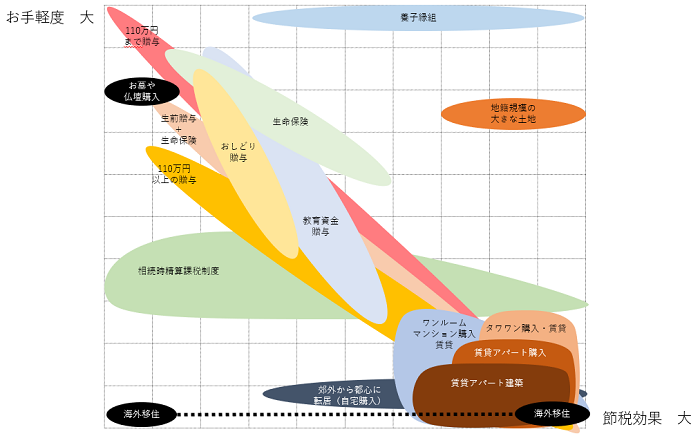

相続税対策には「生前贈与」「生命保険」「不動産」の3つの主な柱に加えてその他の対策があり、一体どのような対策をすれば良いか悩む方が多いのが現状です。

様々な方法がある相続税対策ですが、比較的簡単にできるものや節税効果の高いものがあるので、自分にとってベストな対策をすることが重要です。

そこで、以下の図で「お手軽にできるもの」と「節税効果が大きいもの」という軸で相続税対策を分類していますので、あなたがどの相続税対策をするべきか参考にしてみてください。

図を見てみるとわかるとおり、節税効果が大きくなるとその分お手軽度も減る傾向にあります。

つまり大きく節税しようとすると手間もかかってしまいます。

相続税の節税効果と各対策のリスクを慎重に検討した上でどの相続税対策を実行するのかを検討するとよいでしょう。

さらに相続税対策を実行していく前に必ず実施すべきことがあります。それは「相続税がいくらかかるのかを試算すること」です。

将来の相続税がいくらかかるのかによってあなたがとるべき相続税対策は異なりますし、相続税の額を知ることでどの程度まで節税対策が必要かということも分かってきます。

相続税がいくら程度かかるのかを知った結果、「これくらいの相続税だったら節税対策は不要だ」「思ったよりも相続税がかかるからしっかり節税対策したい」等、人によって相続税に対する考え方は異なるでしょう。

次の章からは様々な相続税対策を紹介していますので対策の方法と注意点やリスクを確認した上で自分に合った節税対策を実施してくとよいでしょう。

2.生前贈与を活用した相続税対策

生前贈与を活用した相続税対策は最も人気がありお手軽な対策ですので多くの方が実行しています。

また一口に生前贈与といっても、様々な方法がありますのでこの章ではケースごとに生前贈与の相続税対策について解説していきます。

2-1.毎年コツコツ110万円贈与

(1)対策方法:毎年110万円以内の範囲で生前贈与を実施する

生前贈与については年間110万円以内であれば贈与税がかからない基礎控除枠があるため、子や孫に年間110万円以内の金額の生前贈与を実行することで毎年贈与した分が非課税となります。

生前贈与の方法は現金渡しでも預金振込どちらでも大丈夫ですが預金振込の方が証拠が残るため後で税務署から指摘されたときにも贈与の事実を証明しやすいです。

(2)効果・特徴:早くから実施すればするほど効果も大きくなる

この対策は早くから実施することで節税効果が高まるのが特徴です。

特にスタートする年齢に制限はありませんが、10年、20年のスパンで実施していくのであれば60歳頃からスタートするとよいでしょう。

例えば毎年110万円を子2人に実施した場合、1年間で220万円の資産を無税で移転でき、さらに10年やれば2,200万円、20年やれば4,400万円と毎年の贈与を積み重ねていくことで無税で移転できる額が増えていきます。

(3)注意点

毎年贈与契約書を作成する必要がある 税務署に対して贈与の事実を証明するためにも贈与の都度、贈与契約書の作成が望まれます。

通帳・印鑑・キャッシュカードも渡して自由に使わせなければならない よくあるのが子や孫名義の口座にお金を振り込んで贈与したものの、子や孫名義の通帳をすべて親が管理しているようなケースです。このような場合、税務署はただ名義を変えただけで実質的な支配・管理は贈与者が行っているとして、贈与の成立を否定して相続税を課税してくることがあるため注意が必要です。

相続開始前3年内の贈与は全て加算されてしまうため要注意 相続が発生する前3年内に相続人に贈与を実施していた場合、相続税の財産に全て加算しなければならないという決まりがあります。つまり亡くなる前に慌てて相続人に贈与をしても全て相続税にカウントされるため節税効果がないのです。

2-2.毎年110万円以上の贈与で大幅節税

(1)対策方法: 年間500万円贈与で相続税を大きく節税する方法

前項では贈与税が非課税となる年間110万円以内の範囲で贈与する方法を解説しましたが、財産が2億円以上あるような資産家の方は110万円以上の贈与を行い贈与税を支払うことが有利になるケースもあります。

例えば相続税が30%で課税される人は、30%以下の贈与税率であれば贈与税を支払ってでも生前贈与を進めた方が有利となるのです。

(2)効果・特徴: 毎年500万円贈与しても節税できる

具体的なケースで節税効果をみていきましょう。

財産総額5億円で相続人2人のAさんの将来の相続税1億5,210万円(相続税税率は約30%)です。

そこで節税対策として1年に500万円ずつ計1,000万円を子供2人に贈与します。

500万円に対する年間贈与税額は485,000円ですので、2人分で97万円の贈与税を支払います。これを10年間継続して行います。

毎年贈与税を485,000円×2人=97万円支払うことになるため損をしている印象が先行しますが、結果的には下記表からも分かるように贈与税を支払う額よりも相続税負担が大きいため結果的には有利になります。

これは贈与税の税率が500万円であれば実効税率10%弱となるため、相続税率よりも低ければその分節税となるためです。

(3)注意点

この対策は将来の相続税負担が大きい財産額が2億円以上あるような資産家の方に適した対策ですので、本来は相続税負担率がさほど高くないにも関わらず無理をして贈与税を支払いながら贈与を行うと不利になるケースもあるため注意が必要です。

対策実施前には税理士に相談して、キャッシュフローの計画や税額のシミュレーションを行った上で実行するようにしましょう。

2-3.相続時精算課税制度で収益不動産を贈与

(1)対策方法

相続時精算課税制度を利用して賃貸不動産を子や孫に贈与して、賃料収入の蓄積を防ぐ相続税対策です。

将来相続税が発生する方はなるべく相続発生時に財産を減らしておいた方が相続税が少なくて済みますが、定期的な賃料収入があると相続財産が増えていきます。

そこで収益不動産を贈与することで賃料収入が子や孫に入ることになり、祖父母や親の相続財産の蓄積を防ぎながら財産を子や孫のものにすることが可能となるのです。

相続時精算課税制度は60歳以上の祖父母や親から20歳以上の子や孫への贈与については2,500万円まで贈与税がかからないという特例です。

(2)効果・特徴

相続時精算課税制度は2,500万円までの特別控除ですので、収益不動産の土地と建物を両方贈与することが難しい場合には、建物のみを贈与することが一般的です。建物を贈与する際の建物評価は固定資産税評価額で計算しますので、多くのケースでは2,500万円以内におさまるでしょう。

賃料収入は建物の名義人に帰属しますので贈与後に子や孫に賃貸人変更を行い、賃料収入が振り込まれる口座を変更しましょう。

また賃料収入が子や孫に振り込まれるようになった後は確定申告も必要になりますので忘れないようにしましょう。

(3)注意点

一度相続時精算課税制度を利用すると本記事1-1や1-2で紹介した年間110万円の控除を利用した生前贈与ができなくなってしまうため注意が必要です。今後は生前贈与を利用した相続対策を行わないという場合にのみ利用を検討するようにしましょう。

また、従来は建物も土地も同じ人が所有していたので土地は貸家建付地の評価でしたが、建物を子や孫に贈与すると土地が自用地の評価になり相続税が増加します。賃料収入(税引後)と相続税の増加分の両方を考慮することが必要です。

2-4.教育資金贈与で1,500万円まで非課税に

(1)対策方法

教育資金の一括贈与特例にもとづき信託銀行等の金融機関が取り扱う教育資金贈与信託を活用して、子や孫に1,500万円までの範囲内で教育費の一括贈与を行う方法です。

教育資金に使うためであれば金融機関のサービスを利用することで一括で1,500万円まで贈与することができます。

例えばこれから学費がかかるお孫さんがいる祖父母がこの特例を使って教育資金の援助を行うと1,500万円まで一括で贈与をしても贈与税が無税になるためメリットがあります。

(2)効果・特徴

贈与した後の資金が教育資金名目でしか利用できなくなるため、財産を贈与する側からすると無駄遣い等の心配がなく安心して贈与ができる制度です。

また学校関係は1,500万円までの非課税枠がありますが、塾な習い事といった学校以外の教育費でも500万円まで利用できる非課税枠があるのも特徴です。

(3)注意点

この特例ができる前からも、子や孫の教育費を必要なときに、その都度贈与する場合には贈与税は非課税でした。

この特例は「一括」で将来の教育費を前渡しできる点が特徴ですので、その都度贈与を検討している方は特例を利用しなくても大丈夫です。

2-5.おしどり贈与で配偶者に贈与

(1)対策方法

おしどり贈与の特例を利用して配偶者に自宅を2,110万円分まで贈与する方法です。

おしどり贈与の特例とは、婚姻期間が20年以上の夫婦の間で、居住用不動産の贈与又は居住用不動産を取得するための資金の贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで贈与税が無税になる特例です。

この特例を利用するための適用要件は主に次の3つです。

- 【おしどり贈与適用の3要件】

- ・夫婦の婚姻期間が20年以上であること ・居住用不動産の贈与、又は居住用不動産を購入するための資金の贈与であること ・贈与を受けた翌年の3月15日までに実際にそこに住み、そして住み続けること

(2)効果・特徴

20年間以上の婚姻関係にある夫婦であれば利用しやすい制度です。

2,110万円分まで無税で自宅が贈与できますので相続税の節税にもなり、かつ配偶者に感謝の気持ちを示すこともできますので将来相続税がかかる方は利用を検討してみるとよいでしょう。

(3)注意点

長年連れ添った夫婦に自宅又は自宅の購入資金について基礎控除と合わせて2,110万円まで贈与税がかからず贈与ができる規定です。ただお金を渡しただけでは贈与税がかかってしまうのできちんと上記の要件を充たすように注意が必要です。

贈与税がかからないとしても贈与税の申告書の提出をする必要があります。

また、現在お住まいの自宅を贈与する場合は、節税だけを考えると、通常相続時は小規模宅地等の特例が使用出来ますので、本制度を使用して贈与する際の諸費用を考慮すると、節税効果は薄くなります。

配偶者が既に多くの財産を保有している場合にはおしどり贈与で財産を更に増やすと二次相続の負担が過大になってしまいます。二次相続まで考えておしどり贈与を実行するかどうかを決めましょう。

2-6.生前贈与を使った相続税対策の注意点

この章では生前贈与を使った相続税対策を紹介してきました。

生前贈与は利用しやすい対策ですので多くの方が実施されていますが、誤った方法で生前贈与をしてしまうと後々税務署から指摘を受けて思わぬ税金を支払わなければならない可能性があります。

特に贈与をしたのであれば贈与をした側は贈与した財産の管理を行ってはいけません。

通帳の管理等を贈与者側で実施してしまうと、結局贈与していないことと同じとみなされてしまうからです。

また生前贈与を実施し過ぎて老後の生活資金が大変になってしまっては本末転倒です。

生前贈与を実施するのであれば計画的に行うようにしましょう。

3.生命保険を活用した相続税対策

相続税の節税対策として生前贈与の次によく用いられるのが生命保険を活用した相続税対策です。

生命保険と聞くともう加入できる年齢ではないからとあきらめる方も多いですが、実際には相続税対策用として90歳まで健康診断なしで加入できる生命保険もあります。

3-1.まずはこれ!「500万円×法定相続人の人数」までの保険金には相続税がかからない

(1)対策方法

生命保険契約にもとづいて相続発生後に支払われる死亡保険金については、

「500万円×法定相続人の人数」

まで相続税が非課税になるため、この非課税枠を満たすような生命保険に加入するという対策です。

また大手の保険会社でも90歳までは健康診断なしで加入できる保険もありますので、相続税対策を考えている人で生命保険の非課税枠を満たしていない場合には検討のメリットがあります。

一般的には「一時払い終身保険」という保険商品を使用します。

保険料を支払った時点で終身に渡って保険金額が保証されますので元本割れのリスク等もなく安心して対策を行うことが可能です。

(2)効果・特徴

リスクも少なく利用しやすい節税対策です。また高齢であっても原則加入できる生命保険が多数存在する点も大きなメリットでしょう。

少し具体的なケースでみてみましょう。

- 本保険加入者:父83歳、1,500万円の保険料支払 法定相続人:長男、次男、長女の計3名 保険金受取人:全額長男文

このようなケースの場合、生命保険金の非課税枠は

500万円×3人で1,500万円

です。

そして仮に長男がこの1,500万円を全て受け取る場合でも、非課税枠の1,500万円を適用することが可能となります。

(3)注意点

特段の注意点はない対策ですが、加入時の年齢が90歳を超えているようなケースでは加入できる生命保険が原則ないため対策を実施することができません。早くからの対策が必要でしょう。

3-2.生前贈与と生命保険を組み合わせた対策

(1)対策方法

生前贈与で子や孫に贈与したお金で子や孫が契約者になって生命保険に加入する対策です。

例えば父から子へ年間110万円を贈与後に子はその110万円で次のような生命保険に加入します。

- 契約者:子 被保険者:父 保険金受取人:子年間110万円×10年払いとする。

(2)効果・特徴

前章で解説しましたように生前贈与を行うと、その後は税務署に指摘を受けないために通帳、キャッシュカード、印鑑を子や孫に渡して自由に使わせてあげないといけません。

しかしまだ若い子や孫が大金を自由に使ってしまうことを不安視する方も多くいます。

そこでこの対策のように生前贈与をしたお金で生命保険に加入してもらうことで無駄遣いを防ぎ、また万が一の際には子や孫の保険にもなるため安心して贈与ができるという効果があります。

また子や孫が贈与を受けたお金で自分で保険に加入するという方法ですので、受け取る保険金は相続税ではなく所得税の対象となり節税効果が生じることもあります。

(3)注意点

保険料贈与を行い子や孫が生命保険に加入した場合に、贈与者側(祖父母や親)で所得税の確定申告の際に誤って生命保険料控除を適用しないように注意しましょう。

あくまで子や孫が贈与を受けたお金で自ら契約者となって生命保険に加入しているということを忘れないでおきましょう。

4.不動産を活用した相続税対策

相続税の節税対策の中でも節税効果が大きい対策が不動産を使ったものです。

この章では相続税の節税対策として用いられる不動産を活用した相続税対策を解説します。

4-1.賃貸マンション・アパート建築・購入で大幅節税

(1)対策方法

賃貸マンションやアパートを建築・購入して不動産賃貸を行います。

第三者に賃貸する土地や建物は相続税評価額が大きく下がる計算方法になっています。

例えば現金1億円は相続発生時も1億円の評価額ですが、その現金で賃貸アパートを建築すると相続発生時の評価額は4,200万円になるのです。

(2)効果・特徴

「不動産を購入すれば相続税対策になる」とよく耳にしますが、これは「時価と相続税評価額に差が生じる」ためです。

土地や建物は本来の時価(購入金額をイメージしてください)よりも相続税評価額が低くなる評価方法が税法で定められているのです。

下記の概念図を見てください。

一番左側に資産の時価を100として記載しています。

また不動産については自己利用よりも賃貸している方が相続税評価額が低くなるためその比較も載せています。

現金現金は相続が起きても評価額は1億円のままです。

土地 土地は相続が起きると国税庁が定める相続税路線価という指標にもとづいて計算します。この路線価が最初から時価の8割くらいに設定されているため、自己利用の土地を保有しているだけでも現金と比べて2割お得なのです。さらに土地の上に賃貸用の建物(貸家、賃貸マンション等)がある場合には、貸家建付地といって自己利用の状況よりもさらに2割程度減額されます。この結果、土地の本来の時価と比べて相続税評価額が約4割も下がるのです。

建物 建物は相続が起きると固定資産税評価額にもとづいて計算します。この固定資産税評価額は建築額の6割~7割程度になるため、自己利用の建物を購入するだけで現金と比べて3割~4割お得になります。さらに建物も賃貸することで貸家の評価といって自己利用の状況よりもさらに3割減額されます。この結果、建物の本来の時価と比べて相続税評価額が約5割も下がるのです。

(3)注意点

不動産は金額が高額であることから相続税の節税対策のためだけに購入してしまい、後で賃貸の空室が増えてしまい相続税の節税はできたけれども、不動産の資産価値そのものが下がってしまっては元も子もないため注意が必要です。

4-2.ワンルームマンション購入は節税効果が高い

(1)対策方法

利便性のよい場所にある賃貸用ワンルームマンション(1部屋1,000万円~2,500万円程度)を購入する対策です。

賃貸用ワンルームマンションは時価と相続税評価額の差が大きい財産ですので相続税の節税効果が大きいのです。

(2)効果・特徴

賃貸用ワンルームマンションを購入すると、相続税評価額が時価の1/3程度になるため現金等の金融資産を所有しているよりもかなり有利となります。

ワンルームマンションの場合、一棟の建物を所有する場合と比べて一棟の建物の中の1部屋という位置づけですのでその土地を所有している権利の割合が薄くなり相続税の評価額が大きく減額されるのです。

またワンルームマンションであれば、1部屋ずつの所有権となりますので相続人が複数いる際に1棟の建物を相続するよりも遺産分割が行いやすい点もメリットの1つです。

(3)注意点

駅近の物件や利便性のよい物件を選ばなければ将来の空室リスクが生じます。

4-3.タワーマンション節税の注意点

(1)対策方法

タワーマンションの高層階の部屋を購入して相続税を大きく節税する方法です。

ポイントは「高層階」を購入する点にあります。

(2)効果・特徴

タワーマンションの相続税評価は高層階でも低層階でも同じになります。

これはマンションの評価の基礎となる固定資産税評価額に高層階のプレミアム価格が上乗せされないことに関係しています。

下記の図を確認してみましょう。

このようにA物件とB物件は同じ間取りですが、A物件は最上階のため分譲価格が8,000万円とB物件に比べて2倍になっています。

一方で相続税評価額には高層階のプレミアムが上乗せされないためA物件とB物件は共に相続税評価額が3,200万円と同じになっています。

そこで相続税対策としてA物件を購入すれば本来8,000万円の時価があるものが3,200万円で相続税評価できるため相続税の節税に繋がるのです。

(3)注意点

タワーマンション節税については上記のように時価と相続税評価額の乖離が大きくなりすぎていて、国税庁側も評価方針の見直しを始めており、平成30年4月1日から新たに課税対象となったマンションは高層階と低層階の固定資産税の算定方法が変更となり、高層階がやや割高に低層階がやや割安になっています。相続税評価額の算定方法には変更はありません。

今後も引き続き高層階の評価方法が変わる可能性がありますので最新の情報への注意が必要です。

4-4.郊外から都心に引っ越しで小規模宅地等の特例効果を活用

(1)対策方法

自宅が路線価があまり高くない郊外に住んでいる人が都心部等の路線価が高い地域に引っ越しを行い、小規模宅地等の特例を最大限に生かして相続税を節税する方法です。

故人の自宅について小規模宅地等の特例が適用できる場合330㎡まで80%も土地の評価を減額できるため、なるべく1㎡あたりの路線価が高い地域に引っ越すことで特例の効果を最大限に活かすことができるのです。

(2)効果・特徴

具体例でみてみましょう。

このように上記の郊外の土地と都内の土地は同じ330㎡ですが、相続税評価額が5,000万円と1億円ということで2倍の差があります。

この相続税評価額に対して80%減額されるため都内の土地の方が小規模宅地等の特例の適用効果が大きくなっています。

(3)注意点

そもそも小規模宅地等の特例が適用できる要件を満たしていないと特例が適用できないため、要件を再度確認しておくとよいでしょう。

本対策で紹介している小規模宅地等の特例は自宅を守るための特例で主に以下の3つの要件のいずれかに該当すれば適用対象となります。

- 配偶者が相続すること

- 同居している相続人が相続すること

- 配偶者も同居人もいない場合に、借家に3年以上住んでいる相続人が相続すること(通称:家なき子)

4-5.500㎡以上の土地(三大都市圏)は地積規模の大きな宅地の評価で大幅減額

(1)対策方法

三大都市圏では500㎡以上、三大都市圏以外の地域の場合は1,000㎡以上の土地を所有している場合、一定の要件を満たせば「地積規模の大きな宅地の評価」という、土地の評価を大きく減額できる評価方法が選択可能です。

この地積規模の大きな宅地の評価が適用できると、評価額が約20%以上も減額されます。

この地積規模の大きな宅地の評価が使えるかどうかで相続税への影響も大きくなります。

(2)適用条件

次の1から4に該当しないことが条件です。

- 市街化調整区域内の土地

- 工業専用地域に指定されている地域内の土地

- 指定容積率が400%(東京都の特別区においては300%)以上の地域内の土地

- 財産評価基本通達22-2に定める大規模工場用地

(3)効果・特徴

地積規模の大きな宅地の評価の算式は次のようになっています。

路線価×地積×規模格差補正率

このように面積が広くなればなるほど評価が低くなる計算式になっています。

これは広すぎる土地であれば一般の方が購入することは難しく、また不動産業者が購入したとしてもそのまま利用できず土地の中に道路を入れたりする負担があることから、通常の宅地よりも大きく評価を下げることができる規定が設けられているのです。

(4)注意点

地積が条件にギリギリ届いていない場合や、用途地域が適用除外地域に跨っている場合など、ご自身で判断が難しいケースもあります。その場合は専門家へ相談に行くようにしましょう。

4-6.不動産を活用した相続税対策の注意点

この章では不動産を活用した相続税対策を紹介してきましたが節税効果が大きい反面、投資額も大きくなりますので相続税の節税だけにとらわれずに実施の有無を検討する必要があります。

例えばバブルの時期は不動産の時価が高騰し相続税負担が重くなったことから、多くの資産家が借金をして賃貸マンションやアパートを建築して相続税対策をすることが流行りました。

しかしその後バブルが崩壊し相続税対策で建築した賃貸マンションやアパートに空室が目立つケースも多くなり、相続税対策はできたものの借金返済が大変だという声も耳にします。

もちろん当時から賃貸の適した立地かどうかを見極めて対策を実施した方は相続税を節税しながら不動産収入を獲得できるというメリットを活かせています。

相続税の節税も重要ですが、大きな投資を行う前には資産価値そのものにも目を向けてから実施していくことが望まれます。

5.その他の相続税対策

ここまでは相続税の節税対策の3つの柱である「生前贈与」「生命保険」「不動産」について解説してきましたが、この章ではその他の相続税対策をご紹介します。

5-1.養子縁組を活用した相続税対策

(1)対策方法

養子縁組を行い相続人を増やすことで相続税を節税する方法です。相続税の計算方法は相続人の人数が多ければ多いほど相続税が減額される仕組みとなっているため養子を増やすことで相続税が減額されます。

(2)効果・特徴

具体例で見てみましょう。

- <節税効果>

- 財産総額3億円 相続人 子1人 相続税 9,180万円 ↓1人養子縁組すると 相続税 6,920万円 節税効果 ▲2,260万円

この具体例のように養子縁組を行うことで2,260万円もの相続税の節税効果があります。

(3)注意点

養子を増やして相続税対策を行う際には無制限にはできない点に注意が必要です。

実子がいる人は相続税で控除対象に含むことができる養子は1人まで、実子がいない方は2人までと決められており行き過ぎた相続税対策の歯止め措置がとられています。

また相続税対策のためだけに養子縁組をしていると税務署から租税回避といわれてしまいます。

例えば相続開始直前に養子縁組を行い、養子が一切財産を相続しない場合等です。後で税務署からの指摘を防ぐためにも養子には一定の財産を相続させてあげることが重要です。

5-2.お墓や仏壇を生前に購入

(1)対策方法

お墓や仏壇を生前に購入して相続税を節税する方法です。

これはお墓や仏壇は相続が発生した後に購入しても債務と認められないこと及び生前に購入しておけば非課税財産となるためです。

(2)効果・特徴

相続税の対象とならない非課税財産というものがあり、その代表例が墓地や墓石、仏壇、仏具等です。

大きな節税効果はありませんが、例えば100万円の墓石を生前に購入しておくことで100万円分の資産が相続税対象から除外されるため節税効果があります。

今は生前に自分のお墓を購入している人も増えています。

(3)注意点

過度に高価なもので相続後の転売を目的とするような場合には税務署から非課税財産と認めてもらえないことがあるため注意が必要です。

例えば純金の高価な仏像を購入して相続開始後にすぐに転売してしまうようなケースです。

5-3.海外移住で相続税がタダになる

(1)対策方法

海外にすべての財産を移転し、タックスヘイブン国といわれる相続税がかからない国(シンガポール、香港等)に移住する方法です。

海外では日本と違い相続税がかからない国もあります。

しかしこの方法を実現するためには以下の要件を満たす必要があり、実行ハードルが高い対策であるといえます。

- ・国籍が海外にある ・財産を遺す側と受ける側の両者が10年以上海外に住んでいる(その間、日本に一度も住所を有しない) ・相続財産が国外にある

(2)効果・特徴

日本を捨てる覚悟で行う対策です。

特に財産を遺す側だけではなく、財産を受ける側の相続人も海外に10年以上移住しなければならない点がこの対策のハードルをあげています。

その国の税制の恩恵を受けるのであれば当然のことかもしれませんが、実行に移すことは容易ではありません。

(3)注意点

海外に財産を移転させる際にも税金がかかることがあるため本対策を実行するのであれば、海外移住の相続税対策スキーム立案の経験がある税理士に相談することが必要です。

大がかりな対策になりますので専門家の力を借りずに自己判断することは避けた方が賢明でしょう。

5-4.その他相続税の7つの控除や知っておきたい知識

ここまで様々な相続税対策について解説してきましたが、相続税を計算するにあたっては節税対策だけではなく「控除」を利用することでも相続税を低く抑えることが可能です。

相続税には大きく7つの税額控除が設けられていますので要件を満たすことで相続税から一定額を控除することが可能です。

- 【相続税の7つの税額控除】

- (1)配偶者の税額軽減 (2)未成年者控除 未成年者は満20歳になるまでの年数1年につき10万円が相続税から控除されます。 (3)障害者控除 障害者が満85歳になるまでの年数1年につき10万円を控除できます。また特別障害者の場合は1年につき20万円が控除額となります。 (4)相次相続控除 過去10年間に2回以上の相続があった場合には相続税の二重払いを防ぐ観点から一定額の相続税が控除されます。 (5)贈与税額控除 相続が発生する前3年の間に故人から生前贈与があった場合には、その生前贈与の額を相続税に加算しなければなりませんが、その代わりに相続発生前3年内の間に納税した贈与税を相続税から控除することができます。 (6)外国税額控除 海外に財産がある場合に海外で支払った相続税を日本で支払う相続税から控除できます。 (7)相続時精算課税制度贈与税額の控除 生前に相続時精算課税制度を利用して贈与税を支払っていた場合に相続税額から、相続時精算課税制度における贈与税額を控除できます。

このような相続税の税額控除を活用して計算することでも相続税の軽減を行うことができます。

6.相続税対策の相談は相続税専門の税理士へ

ここまで様々な相続税対策の方法をご紹介してきましたが、いざ自分が相続税対策を始めるとなりますとどこから何をやればいいのか分からない方も多いと思います。

そんな時に頼りになるのが税理士です。しかし税理士であれば誰でもいいという訳ではなく、「相続税に強い」税理士に相談することが重要です。

特に相続税の分野は不得意な税理士も多くいますのでHPや口コミ、出版書籍等の情報をもとに相続税を得意にしている税理士を探して相談しましょう。実際に相続税に強い税理士を選ぶポイントは、次の3つを意識して探すとよいでしょう。

- (1)年間の相続税申告実績が300件以上ある (2)相続税の税務調査率が3%以下である (3)専門家向けの難しそうな相続税の書籍を複数出版している

この3つの条件を満たすような事務所であれば、相続税の節税対策にも豊富な知識や経験があることが多いと思われますので安心して相談できます。

7.まとめ

この記事では様々な相続税の節税対策を一挙に紹介しました。

相続税の節税対策は早くから実施することで節税効果のメリットが受けられるものが多くありますので、本記事を参考に相続税対策の参考にしてもらえればと思います。

また専門家である税理士の助言を受けた方がより適切な対策実施ができますので一度税理士事務所に相談にいくとよいでしょう。

8.相続税対策はチェスターへ

税理士法人チェスターでは、数多くの相続対策をお手伝いしており、 その実績は業界トップクラスです。

実績が豊富で専門性の高い相続対策なら、税理士法人チェスターへ。

資産100億を超える大型案件から海外が絡む国際案件まで、高度で 複雑な事案にもご対応可能です。(提供:税理士が教える相続税の知識)