みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

賃貸アパートや賃貸マンションの敷地の評価は、自宅などの自分で使用している土地の評価に比べ一定の減額が可能です。

賃貸アパートや賃貸マンションの敷地のことを貸家建付地といいます。

今回は、この貸家建付地の相続税評価について徹底解説します。

目次

貸家建付地とは

貸家建付地は、土地所有者が所有している建物を他者に有料で貸している場合のその敷地をいいます。

上記の太字となっているワードが貸家建付地のキーワードとなります。

他の土地の種類と比較しながら確認してみましょう。

上記表を簡単に解説します。

①が今回解説する貸家建付地となります。自身が所有しているアパートやマンション等の建物を他人に貸しているようなケースが貸家建付地評価の対象となります。

②は、建物の所有者が他者であるというところが貸家建付地との違いです。この建物所有者が有している権利が、借地権で、貸宅地とは借地権の敷地のことをいいます。借地権の詳しい説明は、借地権の相続税評価をパターン別に徹底解説を参照して下さい。

③は、被相続人所有の建物を無償で貸しているケースです。使用貸借といいます。実務でよく出てくるのは、被相続人が所有しているマンションの一部屋を子にただで使わせているようなケースです。これは貸家建付地ではなく、自用地(自分で使っている土地)として評価します。

④は、建物ではなくアスファルト等の構築物の敷地の土地です。構築物の所有者が土地所有者である場合には、自用地として評価します。月極駐車場などが最たるものです。

⑤は、構築物の所有者が他者の場合です。コインパーキングとかでコインパーキング業者が機械等を設置した場合が想定しやすいでしょう。この場合には、コインパーキング業者に賃借権という権利が発生しますので、土地の評価上、賃借権を控除することができます。

貸家建付地の相続税評価

まずは、算式から確認しましょう。

専門用語が並んだ算式なのでいきなり意味不明だとは思いますが、一つ一つ用語の解説をしていきます。

自用地評価額

自用地評価額とは、自分で使っている土地の相続税評価額のことです。他者の権利がついていない土地のため一番高い評価額となります。

自用地評価額の計算方法については、相続税の土地評価 申告で使えるすべて方法をわかりやすく徹底解説!を参照して下さい。

借地権割合

「貸家建付地とは」で解説した自身の土地の上に他者の建物が建っているときは借地権という権利が発生します。

この借地権の割合を国税庁が路線価図や倍率表で定めています。

青丸部分をアップにしてみましょう。

このDというのが借地権割合で、路線価図の上部の赤四角に割合が記載されていてDは60%となります。

借地権の詳しい説明は、借地権の相続税評価をパターン別に徹底解説を参照して下さい。

借家権割合

他者に建物を貸したときのその借りている人の権利を借家権といいます。

こちらは借地権割合のように地域ごとにバラバラではなく、全国一律、30%となります。

賃貸割合

賃貸割合とは、賃貸アパートとかの集合住宅で独立区画がある建物で稼働中の部屋の割合のことです。

例えば、相続開始日に10部屋のうち2部屋が空室の場合の賃貸割合は、80%となります。

すなわち、空室部分は貸家建付地評価はできずに自用地評価となるのです。

なお、賃貸割合は、賃貸アパートなどの集合住宅の敷地のみに出てくる概念です。すなわち、戸建賃貸やマンション一部屋のみを貸しているケースでは賃貸割合という概念はなく、オール・オア・ナッシング(賃貸割合が0か100か)となります。

この算式のロジック

用語の解説をしましたが、結果的にこの算式が何を言いたいのかが釈然としないと思いますのでダメ押しで算式のロジックを解説します。

建物を他人に貸しているのだから借家権という30%を自用地評価額から控除するだけで良いじゃないかと思うかもしれません。そちらのほうがロジックがシンプルです。現に、貸家(貸している建物)の評価は、建物の固定資産税評価額 ✕(1-借家権割合)というシンプルな算式です。

しかし、土地の場合には借家権割合30%を控除するのは控除し過ぎなのです。なぜかというと底地部分は土地所有者が100%の権利があるからです。土地を底地と借地権に分けて、借地権のうち30%の借家権に相当する部分だけ土地所有者が自由に使えないと考えるのです。

仮に、借地権割合が60%だっととした場合について具体的な数字で確認してみましょう。

- 土地所有者の権利:底地部分40%(1-借地権割合60%) + 借地権(建物)のうち借家権以外の部分42%(借地権割合60%✕(1-借家権割合30%) = 82%

賃借人の権利:借地権(建物)のうち借家権部分18%(借地権割合60%✕借家権割合30%)

上記合計:100%

土地の権利を底地と借地権に分けて考えるのがこの算式を理解するためのミソとなります。

具体例

具体的な数値で確認しましょう。

- □自用地評価額 5,000万円

□借地権割合 60%

□賃貸割合 5部屋中4部屋が稼働中

借地権割合と賃貸割合にもよりますが、都市部だと借地権割合が60%~70%のことが多いので、満室のアパートであれば自用地評価額から約2割ほど減額できるイメージです。

個別論点の確認

空室がある場合

賃貸割合の解説で空室があった場合には、その空室部分は自用地として評価するといいました。たまたま相続開始日に空室だった場合も自用地評価としないといけないのでしょうか?

結論としては、一時的な空室の場合には稼働中の部屋と同様に考えて貸家建付地評価が可能です。

一時的な空室の概念等の詳しい説明は、空室がある場合の貸家建付地評価と小規模宅地の特例を参照して下さい。

小規模宅地等の特例

貸家建付地に係る小規模宅地等の特例は、貸付事業用宅地等といって貸家建付地の評価額をさらに50%減額できる特例です。

貸家建付地に該当すれば必ず小規模宅地等の特例の適用が可能というわけではありません。

貸家建付地に該当したのに小規模宅地等の特例の適用ができない主なケースを確認してみましょう。

- □相続税の申告期限まで貸付を継続しなかった場合

□相続開始前3年以内に賃貸を開始した場合

□相続人に賃貸していて、その賃借人である相続人が相続した場合(混合により賃貸継続ができないため)

□土地と建物の取得者が異なる場合(土地取得者が申告期限までの事業継続要件を満たさないこととなるため)

これに対し、貸家建付地に該当しない場合でも小規模宅地等の特例の適用が可能なケースもありますので主なケースを確認しましょう。

- □建物ではなく構築物の敷地の場合(建物敷地でないと原則として貸家建付地とはなりませんが、雑種地とかでも小規模宅地等の特例は適用可能です)

□一時的な空室部分について貸家建付地評価はできないけど小規模宅地等の特例の適用はできる場合(レアケースですが可能性はあります)

「貸家建付地=小規模宅地等の特例」という算式が必ず成り立つわけではないということに注意しましょう。

小規模宅地等の詳しい説明は、小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額を参照して下さい。

貸家建付地に係る小規模宅地等の特例の詳しい説明は、【小規模宅地の特例】平成30年税制改正・貸付事業用宅地等【法令、通達出揃いました編】、小規模宅地の特例 貸付事業用宅地にするために生前にすべきこと!を参照して下さい。

家賃が低すぎる場合

子や親族に無償で貸している場合には使用貸借になり貸家建付地評価はできないと説明しましたが、無償ではなく低廉な家賃で貸している場合はどうでしょうか?

どこまで安いかによりますが、例えば貸している不動産の固定資産税以下の家賃の場合には使用貸借となります。

逆に固定資産税を超える金額で貸していれば賃貸借として貸家建付地評価が可能です。

家賃の設定は、貸家建付地評価だけでなく小規模宅地等の特例の適用可否にも影響がありますので注意が必要です。

家賃の設定についての詳しい説明は、小規模宅地の特例における「相当の対価」について徹底的に解説しますを参照して下さい。

貸家建付地と評価単位

土地を評価する上で一番最初に取り掛かるのが評価単位を決めることです。

評価単位は、原則、地目ごとに評価します。すなわち、建物の敷地(宅地)が2つ並んでいたら建物の敷地ごとではなくその2つの建物の敷地を一体で評価します。

しかし、その宅地に他者の権利が付着している場合には権利の付いている宅地ごとに分けて評価します。原則地目ごと評価の例外とでもいいましょうか。

例えば、自宅と賃貸アパートが並んでいた場合には、その2つの建物の敷地を一体で評価するのではなく、自宅敷地と賃貸アパート敷地の2つを別々に評価します。

貸家建付地は他者の権利が付着しているため基本的には他の土地とは別々に評価することとなります。

少し、応用編です。

賃貸アパートの横に駐車場があった場合を想定してみて下さい。

賃貸アパートの敷地は「宅地」、駐車場は「雑種地」となり、地目が別のため別々に評価するのが原則です。

しかし、下記の通り、賃貸アパートの居住者専用の駐車場の場合には、その駐車場は宅地と従たる関係と考えられ宅地の一部として一体評価となるのです。

評価単位の決定は土地評価でとても重要なプロセスですが、難易度も高いです。

土地の評価単位の詳しい説明は、【相続税】土地の評価単位を徹底解説!を参照して下さい。

共有の場合

土地又は建物が共有の場合の貸家建付地評価についてパターン別に具体例を使用しながら確認してみましょう。

- 【具体例】

被相続人:父

相続人:子

自用地評価額:5,000万円

土地の地積:200㎡

借地権割合:60%

相続開始時の賃貸状況:満室

親子間の地代のやり取り:なし

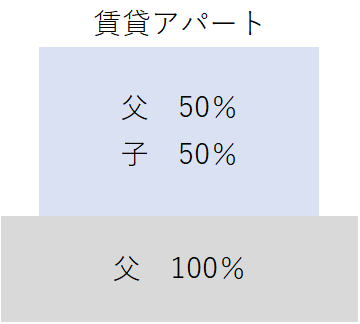

1.土地と建物の共有割合が同じ場合

■結論

父所有部分の50%全てにつき貸家建付地評価が可能

■評価額

5,000万円✕(1-借地権割合60%✕借家権割合30%)✕父持分50%=2,050万円

2.土地100%所有、建物が共有の場合

■結論

建物の父所有部分50%は貸家建付地評価、建物の子所有部分50%は自用地評価

■評価額

① 建物父所有部分(貸家建付地)5,000万円✕(1-借地権割合60%✕借家権割合30%)✕父持分50%=2,050万円

② 建物子所有部分(自用地)5,000万円✕子持分50%=2,500万円

③ ① + ② = 4,550万円

3.土地が共有、建物100%所有の場合

■結論

父所有部分の50%全てにつき貸家建付地評価が可能

■評価額

5,000万円✕(1-借地権割合60%✕借家権割合30%)✕父持分50%=2,050万円

4.土地の共有割合<建物の共有割合の場合

■結論

建物の父所有部分30%は貸家建付地評価、建物の子所有部分20%は自用地評価

■評価額

① 建物父所有部分(貸家建付地)5,000万円✕(1-借地権割合60%✕借家権割合30%)✕父持分30%=1,230万円

② 建物子所有部分(自用地)5,000万円✕子持分20%=1,000万円

③ ① + ② = 2,230万円

5.土地の共有割合>建物の共有割合の場合

■結論

父所有部分の50%全てにつき貸家建付地評価が可能

■評価額

5,000万円✕(1-借地権割合60%✕借家権割合30%)✕父持分50%=2,050万円

建物を贈与した場合

「貸家建付地とは」で確認した通り、貸家建付地に該当するためには「建物の所有者=土地の所有者」の算式が成り立たなければなりません。

しかし、唯一例外的に「建物の所有者≠土地の所有者」でも貸家建付地評価が認められるケースがあるのです。

そのケースが下記のケースです。

賃貸アパートの建物と敷地を所有していた父が建物のみを子に贈与したケースです。贈与後に子から父への地代は支払わず使用貸借という前提です。

原則通りに考えると建物の所有者が父ではないため自用地評価となるはずです。しかし、下記要件を満たした場合には貸家建付地評価が可能です。

すなわち、賃借人が贈与後も贈与前と変わっていなければ例外的に建物の所有者が子になったとしても貸家建付地評価ができるのです。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回相談は無料ですので、ぜひ一度お問い合わせください。(提供:税理士法人トゥモローズ)