土地を相続したけどやらないといけない手続きにはどういったものがあるのか、調べたけどやるべき手続きがイマイチはっきりわからないとお思いではないでしょうか。

ここでは土地を相続したらやるべき手続きを徹底解説します。

結論から言いますと、土地を相続したらやるべき手続きは名義変更・相続税申告・準確定申告の3つです。

これらのポイントはどれも、誰もがするべき手続きではないという点です。

ここでは、どのような人が名義変更・相続税申告・準確定申告の手続きをしなければいけないのか、具体的な手続きの方法などをご紹介いたします。

1.土地を相続したら名義変更・相続税申告・準確定申告をしよう

相続した土地に関係する手続きは名義変更・相続税申告・準確定申告の3つです。

ただし、後述しますが相続税申告および準確定申告については必ずしもすべての人が行う必要はありません。以下の内容を読み進めていただき、自分にとって必要な手続きは何なのかを明確にするようにしましょう。

■名義変更

名義変更はその名の通り土地の名義を変更するものです。

例えば相続した土地の所有者が父名義であったら自分名義に変更するといったものです。

名義変更は必ず行う必要がなく期限もありませんが、名義変更をしないことで生じるデメリットもあるため、名義変更はできるだけやったほうがいいでしょう。

■相続税申告

相続税申告は、土地や現金などすべての財産を含めて3,600万円以上相続した場合に必要な可能性のある手続きです。

2015年の税制改正により「私は財産もってないから大丈夫」と思われるような人も相続税申告をしなければいけない可能性が高まりましたので関係ないと思わず本当に手続きしなくても大丈夫なのか、後述する記事よりチェックしてください。

■準確定申告

準確定申告は貸アパートや駐車場など、被相続人(死亡された方)が収益を得ていた土地を相続したときに必要な手続きです。

それでは具体的にあなたが名義変更・相続税申告・準確定申告をしなければいけないのか、メリットやデメリット、具体的な手続きの方法をみていきましょう。

2.名義変更(相続登記)

名義変更は様々あり、中でも相続した土地の名義変更は相続登記と呼ばれています。

名前だけみると難しいように見えますが、名義変更は自分一人でもできる手続きです。

やることは役所で必要書類を取り、資料を作成して、法務局に提出するだけです。

ただし仕事の都合などで役所から書類を取得するのが難しかったり、資料を作成するのが難しいと感じた場合は、専門家である司法書士に頼むことも可能です。

2-1.名義変更(相続登記)をした方がいい人

名義変更(相続登記)をするべき人は下記に当てはまる人になります。

- 相続した土地を売りたい

- 土地を担保にしてお金を借りたい(抵当権を設定したい)

- 土地を貸付したい

- 相続した土地を他の相続人に勝手に売られて権利関係で揉めたくない

- 土地の上に家を建てたい

- 相続した土地を子や妻に贈与したい

今挙げたこれらのことは土地の名義人でなければできないことなので、土地を活用したり勝手に土地を活用されて権利関係で揉めたくない人は名義変更することをオススメしています。

2-2.名義変更(相続登記)しなかった場合のメリットとデメリット

名義変更(相続登記)のメリットとデメリットの具体的なことは以下のようになっています。

【名義変更をするメリット】

- 土地を有効に活用できる

- 土地の権利関係でもめなくなる

【名義変更をしなかった場合のデメリット】

- 土地を有効活用できない(担保にできない・お金を借入できない・売却できない・貸付できない)

- 権利関係で揉める(他の相続人が勝手に自分の持分だけを売り、土地全体が使えなくなるなど)

カンタンにデメリットを述べましたが、権利関係で揉めた場合どうなるのか具体例をみてみましょう。

父が持っていた土地を2人兄弟のうち兄が相続した場合。

兄が父の土地をアパートにして活用しようとしたところ、弟が勝手に自分の土地を売っていたことが発覚。 小さくなった土地はアパートとして活用ができなくなり、活用できない土地は売るにも売れず固定資産税だけを支払うことになってしまうことになります。

兄が土地の名義変更さえしておけば、弟は土地の権利がないので勝手に売ることはできず、アパートとして有効な活用ができたでしょう。

こういったことは、話し合いの中で決めるべきことですが、お金のことになると人は恐ろしいほど変わるのを何度も見てきました。

親族といえども円滑な人間関係を保つためには法的効力のある名義変更(相続登記)を行っておくのがベターでしょう。

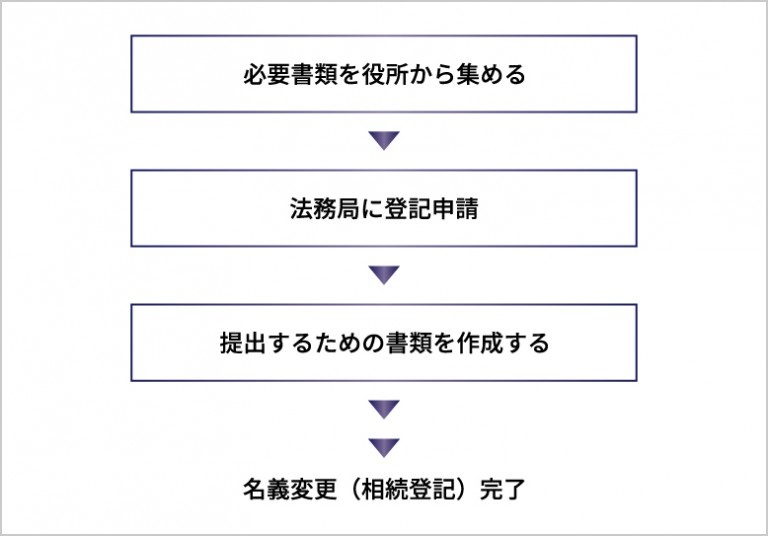

2-3.名義変更(相続登記)手続きの全体像図

図にある通り、やることは

① 書類を集める ② 資料を作成(登記申請書を作成) ③ 法務局に提出

この3STEPで手続きが完了します。

資料に不備があった場合は名義変更(相続登記)不可になりますので、正確に資料集めと作成を進めてください。

2-4.名義変更(相続登記)で集めるべき書類

名義変更(相続登記)をする際に提出する書類は、以下の10種類の書類です。

この資料をさらに分類すると、役所から集める・自分で集めるものの2つに分けられます。

これらの資料をすべてまとめて法務局に提出すれば、名義変更は完了します。

■役所で入手するもの(集めるべき書類)

- 戸籍謄本(相続人全員分)

- 印鑑証明書(相続人全員分)

- 住民票(相続人全員分)

- 戸籍謄本(被相続人のもの)

- 住民票の除票(被相続人のもの)

- 固定資産評価証明書

- 不動産の全部事項証明書

■自分で作成するもの

- 遺産分割協議書(遺言書がある場合には不要)

- 登記申請書

- 相続関係説明図

ただし、これらはどれも集めなければいけないというわけではありません。

遺言書があったり、戸籍の記載によっては必要な書類や枚数が異なります。

2-5.必要な費用

相続した土地の名義変更(相続登記)にかかる費用は、相続した土地の価額や集める資料の多さによって変わりますので、一概にいくら必要とは言えません。

必要な費用は2つあります。

1.資料の発行手数料・郵送費用 2.土地の名義変更に関わる税金(登録免許税)

詳しく見ていきましょう。

■資料の発行手数料・郵送費用

資料の発行手数料は1枚500円前後ですが、相続人が多く取得する資料が多かったり、郵送で取り寄せることが多いと、その分費用はかかります。

おおよそ5,000~10,000円あれば、すべての資料を取得可能でしょう。

■土地の名義変更に関わる税金(登録免許税)

登録免許税という税金を支払わなければいけません。

支払うべき税金は「土地の価額 × 0.4%」で求められます。

土地の価額は集めた資料の中にある固定資産評価証明書に記載されています。

2-6.名義変更は都合のいいタイミングでしてしまっても構わない

名義変更はいつまでにやらなければいけないという期限はありません。

人によっては土地を相続したらすぐに名義を変更しようと思う人もいますが、場合によっては名義変更をするべきオススメのタイミングがあります。

結論から言うと、土地を複数人で相続した場合、名義変更は相続税の申告が終わるまで待った方がいいです。

それ以外であれば、名義変更は好きなタイミングで問題ありません。

■名義変更をするべきタイミングは相続税申告後!

なぜ複数の相続人で土地を分割する場合のみ相続税申告後に名義変更をするべきかというと、相続税を減額できるかどうかという問題があるからです。

例えば、1つの土地を姉と妹で相続した場合を例にあげてみます。

相続税申告は土地の評価をするのですが、名義変更をする前だと評価を有利(節税)にできる可能性があります。

姉と妹で土地をどう分けるか(分筆するか)、小規模宅地等の特例という大幅に土地の評価を下げることができる特例をどう使うかなど節税のためのテクニックを使うことが可能になります。

一旦、名義変更をしてしまうと節税のためのテクニックを使うことが難しくなるため、名義変更は相続税の申告が終わった後にするのが望ましいです。

土地を一人で相続する場合は、名義変更してもしなくとも、節税のためのテクニック(評価減)は使えるため、どのタイミングで名義変更しても問題ありません。

2-7-1.集めるべき書類と入手方法

名義変更のために法務局に提出する資料を再度まとめると以下の10種類です。

【役所で入手するもの(集めるべき書類)】

- 戸籍謄本(相続人全員分)

- 印鑑証明書(相続人全員分)

- 住民票(相続人全員分)

- 除籍謄本、原戸籍謄本(被相続人のもの)

- 住民票の除票(被相続人のもの)

- 固定資産評価証明書

- 登記事項証明書

【自分で作成するもの】

8.遺産分割協議書(遺言書がある場合には不要)

- 登記申請書

- 相続関係説明図 資料は遺言があるか、相続人が複数いて代表者が全員を取るのかにより、取得方法や金額などが変わってきます。

2-7-2.書類の提出先

集めて作成した書類は、名義変更する土地を管轄している法務局に提出しましょう。

管轄する法務局の調べ方は「住まい+法務局」とインターネットで検索したらすぐにでてくるので検索してください。

例えば、東京都の日本橋に住んでいたら「東京 日本橋 法務局」と調べれば、管轄の法務局が検索可能です。

2-8.専門家に名義変更を依頼する場合にやるべきこと

仕事の都合で役所に資料を取りに行くのが難しい場合や、集めるべき書類が多く手間だと感じた場合には、専門家に頼むのも一つの手になります。

どのような場合に専門家にお願いすべきか、また依頼する際の相場や選び方について解説していきますので、名義変更を専門家にお願いしたいと考えている方は参考にしてください。

■名義変更(相続登記)は税理士ではなく司法書士に頼もう

名義変更をすることが認められているのは司法書士です。

税理士は名義変更できないので気を付けてください。

弁護士でも依頼は可能ですが、名義変更(相続登記)専門に扱っている弁護士は少ないため司法書士に頼んでおけばまず間違いはありません。

■司法書士の相場

司法書士に相続登記を頼む場合の平均額は10万円程度です。

ただし、相続した財産によって料金が異なりますので、まずは電話でお話を聞いてみるのがいいでしょう。

司法書士は資料収集代行や資料請求・提出まで、ほとんどすべてをやってくれます。

あなたがやることは本人しか取得できない印鑑証明書を取ることぐらいでしょう。

■相続登記をしっかりやってくれる司法書士事務所の見極め方

相続登記とインターネットで調べると誰もが同じことを言っているため、誰に頼んでいいのかわかりません。

名義変更(相続登記)をこなしてくれる、いい司法書士事務所を見極めるポイントは「事務所で1,000件以上の実績がある」です。

名義変更は司法書士にとって基本的な作業なので人によって結果が変わることはありません。

しかし、相続手続きを専門にされている司法書士はこなしている案件数が圧倒的に多いため業務の確実性は保証されています。

また税理士や弁護士とのつながりもありますので、土地の名義変更をする中で後々のためにしておいたほうがいい手続きなど総合的な判断もしてくれます。

価格だけで選んでしまうと

・名義変更(相続登記)をしたことないのにやりますと言うことがある

・個人事務所のため電話がつながらず業務の進行が見えない(対応が不親切)

・名義変更(相続登記)だけしかやらないので、他の財産を含めた総合的なアドバイスができない といったリスクがありますので、頼む際にはしっかりとした見極めをしなければいけません。

■おすすめの司法書士

実績が1,000件以上あり価格も相場と同様。さらにサービスなどもしっかりしているオススメの司法書士をご紹介します。

どの司法書士も相続手続きを専門にされているので、土地の名義変更だけでなく財産の状況を見て、他の名義の変更もやるべきかなどといった情報も教えてくれます。

・オススメの司法書士1 司法書士法人NCP 【特徴】 司法書士業界の大御所事務所。相続手続きの案件は3,000件を超える。

・オススメの司法書士2 司法書士法人チェスター 【特徴】 税理士・土地売却不動産とのつながりも強いため、名義変更後の相続に関する悩みもサポート。

・オススメの司法書士3 司法書士法人オーシャン 【特徴】 土地の名義変更だけでなく、自動車、株、預貯金の名義変更も一括で行うことが可能。

3.相続税申告

土地を相続したら必要な手続きに相続税申告もあげられます。

相続税というと一部の富裕層が納めるイメージを持たれるかもしれませんが、2015年の税制改正にともなって相続税申告をやらなければいけない人が増えたので「関係ない」と思わずに、あなたが相続税申告するべきかどうかチェックしてください。

まず土地の相続手続きが必要かどうかを知るためには、そもそも相続税申告が必要か知らなければいけません。

相続税申告をするべきかどうかの判断は、相続した土地や預金、生命保険などを合わせた全ての遺産額から概算で相続税額を算出する必要があります。

詳しく見ていきましょう。

3-1.相続税申告しなければいけない人 相続税申告をしなければいけない可能性がある人は、簡単に言うと「3,600万円以上の財産を相続した人」です。

・土地(固定資産税評価明細書に記載されている価額の1.14倍)・預金・生命保険

大きく分けてこれらの3つの財産の総額が3,600万円以上になったら相続税申告をしなければいけない可能性があります。

ただし財産の総額が3,600万円以上になっても相続人の人数などで、相続税申告が必要かどうかが変わってきますので、詳しくは相続税の計算シミュレーションから概算を求めて判断してください。

■相続税申告をする必要があるのか?シミュレーションソフトで概算を求める

相続した財産に対して相続税申告が必要かどうかを知るためにシミュレーションソフトで概算を求めましょう。

シミュレーションソフトの結果、1万円でも税額が算出された場合は相続税の申告義務の可能性があります。

【シミュレーションソフト記載項目説明】

●遺産総額の概算

- 土地(固定資産税評価明細書に記載されている価額の1.14倍)

- 預金(通帳にある現金)

- 生命保険

の総額を入力します。

●配偶者の有無

配偶者とは被相続人(死亡された方)の夫・妻です。

●配偶者の遺産取得割合

わからなければ50%を選択します。

●配偶者以外の法定相続人の続柄

配偶者以外の相続人は誰なのかを選択します。

法定相続人は通常、配偶者か子のみですので、相続人がわからない場合は子を選択しましょう。

●法定相続人の人数(配偶者を含む)

配偶者と子、相続をする方が何人いるのか人数を記載します。

計算をすると、記載した内容に沿って税額の概算が求められます。

計算結果である「相続税額合計」欄に1万円でも数字が算出された場合は相続税の申告手続きが必要になります。

3-2.相続税申告をしなかった場合は罰則

相続税申告は義務なので、相続税申告を怠った場合は罰則を受けることになります。

- 税務調査が家にくる

- 追徴課税で大幅な税金を支払うことになる

税務署は申告をせず税金を納めなかった人を厳しく取り締まるので、重いペナルティを課されることになります。

では、何をどう手続きをしなければいけないのか、見ていきましょう。

3-3.相続税申告をする場合にやるべき土地の相続手続き

土地の相続手続きで必要なことはたった1つ。

税務署に相続税の申告書を提出するだけです。

この申告書というのは土地の価額とそれに応じた税金を記載しなければいけません。

例えば「相続した土地が100万円なので、その10%の税金を私は支払います」という旨を記した書類(相続税申告書)を税務署に提出します。

ただし、土地の価額を求めるのが相続専用の特別な計算が必要であったり、特例を使って節税をしたり、やることは様々あるので簡単に計算はできません。

4.準確定申告

準確定申告は、被相続人(死亡された方)から貸アパートや駐車場など“収益が発生している土地”を相続した場合に必要な手続きです。

準確定申告を簡単に言うと「被相続人(死亡された方)の代わりに、確定申告をする」ものです。

通常、確定申告は1~12月の間に発生した収益を3月に申告しますが、アパートを貸していた人が死亡すると、その時に発生した収益を申告できません。

その申告できなかった分を、土地を相続した人が代わりに申告します。

例えば被相続人が2015年の8月に死亡した場合、1~8月までに発生したアパートや駐車場からの収入を申告します。

5.まとめ

土地を相続したらやるべき手続きは名義変更・相続税申告・準確定申告の3つでした。

どれも人によって必要・不要が分かれるので、必要性を吟味したうえで手続きを行うことがポイントになります。

6.税理士法人チェスターは1件1件丁寧に相続税申告を致します

税理士法人チェスターは、相続税申告専門の事務所として、年間1000件を超える相続案件を取り扱っており、高品質の申告サービスをご提供しております。年間を通してほとんど相続案件を行わない事務所がある中で、ご依頼頂いた相続税申告の実績件数はお客様からの信頼の証だと自信を持って申告のお手伝いをさせて頂いております。

相続税税務調査率の全国平均値は10%程度ですが、チェスターにおいては僅か1%程度であり、チェスターの相続税申告書が税務署からも信頼されていることがお分かりいただけるかと思います。

相続税について何か少しでもご不安な点がある方は、お気軽にご相談ください。(提供:税理士が教える相続税の知識)