日本の所得税には、超過累進税率の仕組みが採用されている。高額な税金が発生することがあり、胸中で何かおかしいと感じている方もいるかもしれない。この記事では、累進税率とは何かがわかるよう、目的や適用される対象などを解説する。累進税率から税金を計算する方法もまとめているので、あわせて参考にしてほしい。

目次

累進税率とは?

累進税率とは、課税標準が大きくなるほど高くなる税率をいう。課税標準とは課税の対象になる金額のことだ。たとえば所得税の場合、所得から所得控除を差し引いたあとの金額(課税所得金額)の千円未満を切り捨てた額をいう。

累進税率には、単純累進税率と超過累進税率の2種類がある。

単純累進税率

単純累進税率は、課税標準が一定額以上になると、課税標準の全体の税率が上がる。

たとえば、単純累進税率が100万円未満は10%、100万円以上は20%の場合、課税標準150万円に対する税額の計算式は、150万円×20%で30万円になる。

つまり、課税標準に適用される税率は一律だ。

超過累進税率

超過累進税率は、課税標準が一定の基準を超えると、超えた部分のみの税率が上がる。所得税や相続税、贈与税に対し、超過累進税率が適用されている。

単純累進税率と同じ例で、課税標準150万円に対する税額を計算してみよう。超過累進税率であれば、100万円×10%と(150-100)万円×20%を合計し、税額は20万円になる。

つまり、適用される税率が一律ではない。超過累進税率の計算では、税率ごとに課税標準を区分する必要がある。

ちなみに、超過累進税率で計算した税額が課税標準に占める率を平均税率という。実質の税負担率だ。150万円に対して税額が20万円だと、平均税率は約13%になる。

累進税率の2つの目的

累進税率は、所得などに対する税負担を公平にするための税率である。具体的な目的を理解しておけば、制度への理解も深まっていくはずだ。

目的1.低所得者への配慮

たとえば、所得が1億円の社長と、所得が100万円のサラリーマンがいたと仮定しよう。彼らに50万円ずつ税金が課された場合、負担額は等しいが公平とはいえない。

1億円から50万円支払うのと、100万円から50万円を支払うのとでは、負担率がまったく違うからだ。

では、所得に対する一定の税率で税金を計算したらどうなるだろうか。税率が30%とすれば、社長は3,000万円、サラリーマンは30万円の税金を負担する。

高所得者の30%と低所得者の30%では、やはり低所得者の税負担が重くなってしまう。生きるためには、最低限必要な生活費があるからだ。

つまり、所得の低い部分ほど税を負担できる力が弱いと考える必要がある。これらをふまえて考え出されたのが、累進税率である。低所得者の税率を低く、高所得者の税率を高くした。

目的2.富の再分配

累進税率には、公平性を確保することのほかにも、富の再分配という目的がある。

富の再分配とは、富裕層から多くの税を徴収し、国や地方公共団体による行政サービスに充てることで、社会に再分配する方針だ。

高所得者には負担となる考え方だが、税収は社会を機能させるために必要な財源である。

ちなみに、令和2年の税収(租税および印紙収入)は約63兆円で、そのうち累進税率が適用される所得税や相続税の税収は約22兆円であった。

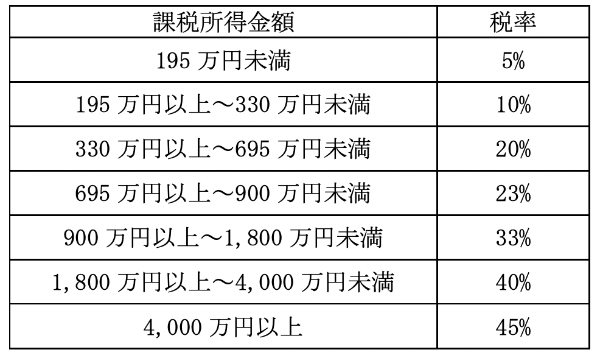

所得税の累進税率は?

所得税の税率と住民税における所得割の税率(一律10%)を足したものが、所得に対する税率となる。所得税の超過累進税率は以下の通りだ。

ちなみに最高税率は現行で55%である。

現行の所得税率になったのは平成27年分からだ。現行の税率になる前は、1,800万円以上の部分にかかる40%が最も高い税率であったが、富の再分配機能を回復させるため、現行の税率に改正された。

かつて、8,000万円超の部分に70%が適用された時代もあったが、サラリーマン等の負担を考慮して徐々に税率が下げられた。

累進税率による所得税の計算例

課税所得金額500万円の例で計算してみよう。

195万円未満の部分には5%、195万円以上330万円までに該当する135万円には10%、330万円以上500万円までに該当する170万円には20%の税率がかかる。

それぞれの税額は9万7,500円、13万5,000円、34万円であり、合計した税額は57万2,500円になる。

【速算表を用いた計算】

速算表を用いれば計算過程を簡略化できる。

速算表を使う場合、500万円に対して適用される税率のうち、最も高い税率である20%をかけて、そこから表に示された控除額である42万7,500円を差し引く。

計算結果はさきほどと同様に57万2,500円になる。

速算表は、国税庁のホームページ等に掲載されているので、利用してみるとよいだろう。

参考:所得税の速算表(国税庁)

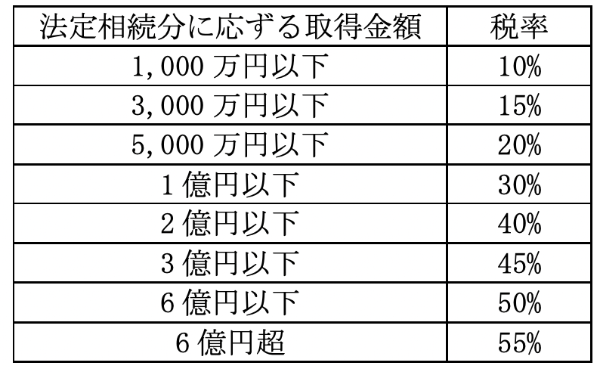

相続税の累進税率は?

相続税は、相続や遺贈によって取得した財産額に対して、累進税率が適用される。相続税の累進税率は以下の通りだ。

相続税の累進税率は、相続財産が高いほど上がることがわかる。

所得税と異なり、法定相続分に応ずる取得金額ごとに税額を計算するため、相続財産の額が同じでも相続人数によって税額が変わる。

たとえば、1億円の財産を相続するとしよう。法定相続人が1人のケースと2人のケースでは、2人のケースのほうが相続税は低い。

その理由は、相続税の計算で用いる基礎控除額が関係している。

基礎控除額は、3,000万円+法定相続人の数×600万円であらわされ、相続税の課税価格から差し引ける。

基礎控除額を差し引いたあとは、残額を法定相続分ごとに分けてから税率をかける。このルールによって、法定相続人が多いほど、適用される税率が低くなるというわけだ。

参考:相続税の税率(国税庁)

累進税率による相続税の計算例

1億円の財産を相続する場合、法定相続人が1人のケースと2人のケースで、相続税額を比べてみよう。相続税の計算では速算表を使用する。

【法定相続人が1人のケース】

1億円-3,600万円(基礎控除額)=6,400万円

6,400万円×30%-700万円=1,220万円

総額1,220万円が相続税となり、相続や遺贈によって遺産を取得した人で負担する。

【法定相続人が2人のケース】

1億円-4,200万円(基礎控除額)=5,800万円

各人の法定相続分を2分の1ずつとすると、1人あたりの法定相続分は2,900万円になる。

2,900万円×15%-50万円=385万円

385万円×2=770万円

総額770万円が相続税となり、相続や遺贈によって遺産を取得した人で負担する。

配偶者の税額軽減や未成年者控除など、各人の控除額があれば、負担する税額はさらに低くなる。

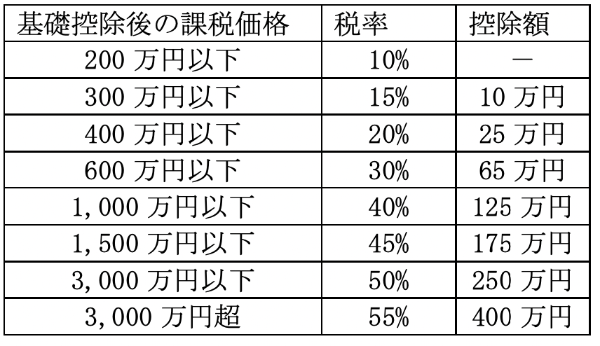

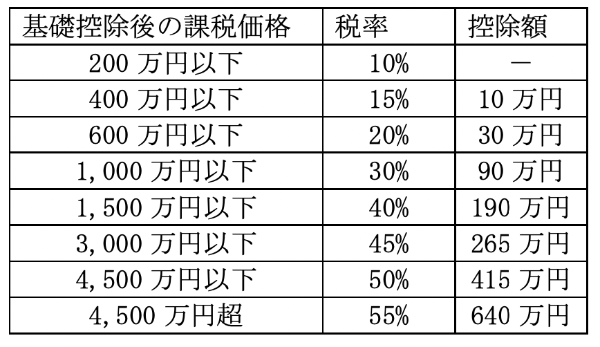

贈与税の累進税率は?

贈与税には一般税率のほかに特例税率がある。特例税率とは、親や祖父母など直系尊属から、成人の子や孫に対する贈与に適用される税率であり、一般税率より低い。

贈与税の一般税率は以下の通りだ。

贈与税の特例税率は以下の通りだ。

累進税率による贈与税の計算例

贈与税の累進税率は、相続税よりも非常に高い。

さきほど1億円の財産を取得したときの相続税の計算例を挙げた。仮にその財産を生前に贈与してもらった場合、いくら贈与税がかかるか計算してみよう。

1億円-110万円(基礎控除)=9,890万円

【一般税率の場合】

9,890万円×55%-400万円=5,039万5,000円

【特例税率の場合】

9,890万円×55%-640万円=4,799万5,000円

累進税率の負担率をシミュレーション

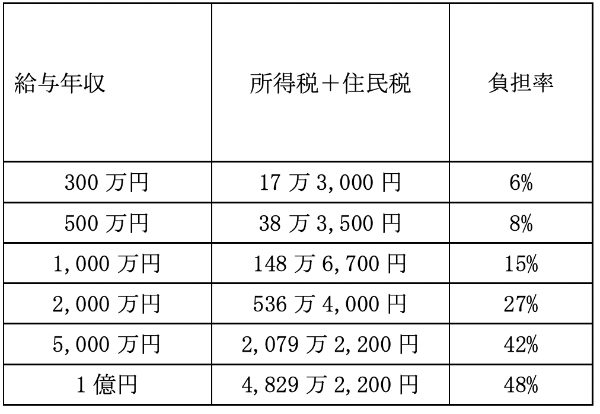

給与年収がいくらになると、稼ぎの半分が税金になるのだろうか。

所得税と住民税の合計が、給与年収に対してどのくらいの負担率になるのか、シミュレーションを行う。対象は給与所得者とし、所得控除は社会保険料控除と基礎控除のみ考慮する。

シミュレーションの条件は以下の通りだ。

・課税所得金額は、給与収入(年収)から給与所得控除額を差し引いたあと、社会保険料控除と基礎控除のみを適用する。

・社会保険料控除は給与年収の14.07%(※)とする。

・住民税の均等割と所得割の調整控除は、いずれも少額であるため考慮しない。

計算結果は以下のとおりである。

給与所得者で半分が税金になる人は、おおむね年収1億円が目安といってよいだろう。

(※)令和3年3月分からの協会けんぽ(東京都)の健康保険料率9.84%(40歳未満)と、厚生年金保険料の18.3%の個人負担分14.07%を参考にした。必要に応じて、健康保険料・厚生年金保険料の負担上限を適用している。

超過累進税率と単純累進税率を区別しよう!

累進税率の概要をはじめ、所得税など具体的な税金の計算方法を解説した。超過累進税率は、税率表だけを見ると単純累進税率と誤解しやすいため、表現に注意が必要である。税務を正しく遂行するために累進税率の内容をよくおさらいしておくとよいだろう。

文:中村太郎(税理士・税理士事務所所長)