米早期利上げで来年半ばまでに1ドル=118円も

明治安田アセットマネジメント チーフストラテジスト / 杉山 修司

週刊金融財政事情 2021年12月14日号

約4カ月前、本欄でドル高方向のリスク要因を「物価高で米国民の不満が高まり連邦準備制度理事会(FRB)が早期利上げにかじを切ること」と記したが、それが現実のものとなりつつある。

中間選挙を来年に控えるなか、政権を揺るがしかねない物価高に苦慮する米バイデン大統領は11月22日、「国民の購買力を直撃している物価高の抑制が最優先課題」とし、次期FRB議長にパウエル議長を再任指名すると表明した。

パウエル議長は8月のジャクソンホール講演で、1970年代のオイルショックに言及し、行き過ぎた物価高ならば断固阻止する姿勢を初めて表明した。11月の米連邦公開市場委員会(FOMC)は「『物価高は一過性』と確信が持てなくなったとFRBが表明することが適切」(議事要旨)と判断。パウエル議長は11月30日の議会証言で、テーパリング(量的金融緩和の縮小)完了を数カ月早める意向を表明し、利上げを早期に開始すると示唆するに至った。日米金利差の拡大から為替市場はドルの先高観が強まっている。

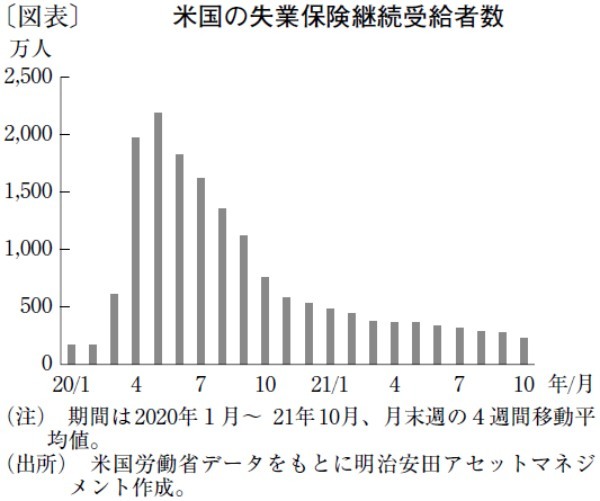

パウエル議長が、従来の「忍耐強い金融緩和の継続」を捨てたのはなぜか。二つの政策目標のうち「雇用最大化の達成」に自信を深め、もう一つの「物価安定」に注力できるようになったためと考えられる。FRBのウォーラー理事は11月19日の講演で、コロナ禍で一時2,200万人に達した失業者の復職が進むなか、「残り200万人の復職を待つばかりとなり、完全雇用に急速に近づいている」と指摘した。

夏場に減速した米景気だが、新規感染者数の減少とともに10~12月期経済成長率は年率9.7%(アトランタ連銀予測値、12月1日)前後と見込まれ、力強さが戻っている。失業保険の継続受給者数もコロナ禍以前の水準にほぼ戻りつつある(図表)。このためウォーラー理事は「テーパリングは来年1月にペースを倍増、4月に完了、4~6月には利上げ開始が望ましい」と主張している。クラリダ副議長も同講演で、「新興国など他国への配慮から、物価高に対する果敢な(aggressively)政策対応を躊躇すれば、物価の番人としての中央銀行の信認を失う」と話した。

逃避的な円高圧力として想定される米政府機関の閉鎖リスクも、当面回避される見通しだ。政府債務上限の期限を控え、バイデン大統領は大型の財政支出法案に関し、与党民主党単独で上院を通して成立させる意向を示唆した。

ただし、新たな変異株「オミクロン」は、まだ感染力やワクチン耐性の有無が確認されておらず、ドル安方向のリスク要因として注視する必要がある。

以上から、先行き来年6月末までのドル円相場を展望すると、おおむね1ドル=113~118円前後の円安ドル高方向に向かうとみている。

(提供:きんざいOnlineより)