1 ―― はじめに

デジタル通貨は、デジタル経済とともに発展するべきであろう。商業分野では電子商取引が国内の商取引とともに、またそれ以上に国境を越えた商取引の利便性を高めたように、デジタル通貨も国内取引以上にクロスボーダー取引の時間・取引コストの削減に威力を発揮し利便性を高める。

中央銀行が開発を進めるデジタル通貨(中央銀行デジタル通貨:Central Bank Digital Currency: CBDC)は、現金のデジタル化を主な目的としているため当初は、専ら国内での使用を念頭に検討されてきた。それは、現金が主に国内取引に用いられたことから当然ではあるが、デジタル通貨が現金にはない特性を備えることを踏まえれば、クロスボーダーでの使用を展望するのが自然であろう。

実際、中央銀行デジタル通貨で、大国のなかでフロントランナーと目される中国人民銀行のデジタル人民元(e-CNY)については、当局の見解にも関わらず、元の国際化という政策もあって国際的な流通が展望されているのではないかという根強い見方がある(*3)。

一方、米国の連邦準備制度理事会は、中央銀行デジタル通貨であるデジタルドルの検討ペーパー(2022年1月20日)(*4)で、その潜在的なベネフィットとして国際通貨としてのドルの役割に言及している。こうした一国の通貨が国際通貨として機能するものとは別に、多国間の枠組みで中央銀行デジタル通貨のクロスボーダーでの取引の検討も始まっている。

たとえばBIS(国際決済銀行)では、多国間でのホールセールのCBDCの交換プロジェクトを進めている。いくつかの技術的な問題はあろうが、デジタルであれば通貨の国際的交換は容易であろう。だが、これを一歩進めたものが、国際的に流通する共通通貨としてのデジタル通貨であり、それはすでにイングランド銀行のCarney前総裁が提案している(*5)。

我々はすでにアジア共通通貨をデジタル通貨で実現するアジアデジタル通貨を提案した(*6)。国際通貨をデジタル通貨で実現することは世界的なデジタル経済の進展に叶うほか、多国間の枠組みで実施することは、国際通貨という国際公共財を扱う国際通貨体制の構築の点でも意義があるものと考える。

そこで本稿では、アジアデジタル共通通貨について、その概要とともに、国際通貨としての観点から金融政策との関係、国際通貨体制としての意義を論じた後、BISのmCBDCを簡単に比較紹介し、特に「通貨主権」の問題にも触れ、アジアデジタル通貨の特徴を確認していく。

(*3) The People's Bank of China(2021)。同レポートでは「現時点では主に国内使用を視野」としているが、一方では国際通貨は市場が選択するものと指摘し、将来的な国際的な使用を否定しているわけではない。

(*4) Federal Reserve Board(2022)

(*5) Carney(2019)

(*6) 乾・髙橋・石田(2020a.b)

2 ―― アジアデジタル共通通貨

2 - 1. 概要:デジタル通貨と債券の流通

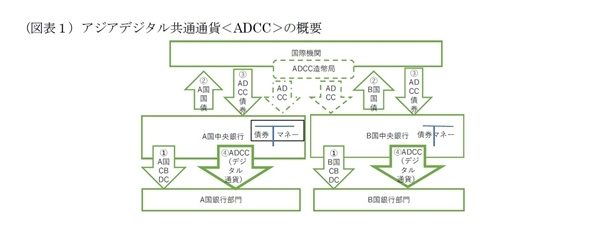

アジアデジタル共通通貨(Asia Digital Common Currency:ADCC)とは、アジア各国で中央銀行デジタル通貨(CBDC)が流通することを前提に、それを束ねる形でデジタル共通通貨を発行・流通するシステムである。各国のCBDCの流通を利用することから、追加的なコストは小さくて済む(図表 - 1)。

ADCCの発行・流通等のメカニズムを図に即して簡単に説明すれば、まず各国(図ではA国、B国)で中央銀行デジタル通貨(CBDC)が流通していることが前提になる((1))。東アジア各国全部でCBDCが実現しているわけではないが、デジタル通貨はスマホ等で流通できるシステムであり、予想外に早く実現する可能性がある。それに備えて標準的なCBDCモデルを提示し、CBDC間で標準化し相互交換を可能にするというのも本ADCCの狙いでもある。

次に、国際機関を設立し、各国は国際機関に各国の国債等を提供((2))し、国際機関はそれをバックに、バスケット通貨であるアジア共通通貨建ての債券(ADCC債券)を発行、各国供出の国債に見合うADCC債券を各国の中央銀行に提供((3))する(各国中央銀行供出の各国国債とADCC債券を交換するかたち)。

各国中銀が供出するのは、国債に限らず中銀債やEMEAP(東アジア・オセアニア中央銀行役員会議)が2003年に設立したアジア・ボンド・ファンドなどでもいい。ADCC債券は、アジアの資本市場を標準化し、市場の発展に貢献するものである。各国の中央銀行は、資産としてこのADCC債券を保有し、これをバックにアジアデジタル共通通貨(ADCC)を主に各国の銀行部門に発行((4))し、各国の銀行部門は顧客に対してADCCを発行する(現金の発行と同様なかたち)。

またADCCのデータは国際機関が造幣局(印刷局)のような役割で各国中銀に発行のための在庫(発行元)を提供する。発行・流通・還収といっても紙幣のような物理的なものでなくデータであり、また国際機関も、データをバランスシートで管理するのが主な役割であり、コストのかかる大掛かりなものは必要ない。

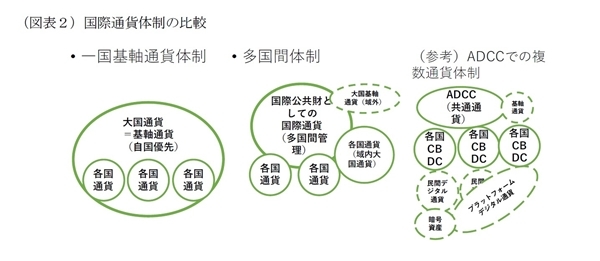

各国では、図の通り各国の通貨のCBDCとADCCが並行して流通する複数通貨制を想定する(図表 - 2参照)。ADCCの個人ID等の情報も各国のCBDCと一緒に各国の中央銀行(または各国の第三者機関・政府機関など)が管理し、ADCCはクロスボーダーでは金額情報のみが交換される。このようにADCCは各国のCBDCを前提に、それを利用して共通通貨を流通させるシステムである。

なお、ADCCは、コストがかからない信頼性の高い通貨であるため、労働者送金に利用されるほか、企業等が貿易通貨・個人が旅行等で利用することを想定している。どの程度流通するかについては、不明ではあるが、後述のように、CBDCを国際的に使用するアイデアの1つである。また現行の大国の通貨が国際通貨として機能するシステムの代替策として、しっかり準備検討しておくことは価値があるものと思われる。

2 - 2. 国際通貨体制としての意義:国際公共財としての国際通貨は多国間管理を

ADCCの国際通貨としての意義とは、多国間体制で国際通貨を管理することにある。現状国際通貨は、経済大国の国内通貨が基軸通貨となっている。これは歴史的な経緯もあり、また経済的にも大国の通貨が国際的にみても流動性が高く安全資産として機能していること、さらにすでに決済面での利便性の高いシステムが存在していることなどを考えれば合理的でもある。

だが問題もあり、たとえば基軸通貨の国の金融政策も国内経済を念頭に運営されることが建前でもあり、基軸通貨に依存する各国は自国の経済事情とは無関係な外的ショックにさらされてしまう。これは新興国が完全フロートを採用していないためとの指摘もあるが、教科書的な説明では変動相場制は為替変動によって外的ショックを遮断しうるとしたが、現実にはそうならないため、為替相場制の選択の問題と片付けることはできない。実際米国の金融政策によって新興国が影響を受けるのはこの典型例であり、近年グローバル化の進展で貿易以上に資本移動が活発化、このため金融政策の伝播の影響は大きくなっている。

しかし国際会議等において米国に金融政策運営で世界経済への配慮を求めるにしても、米国が自国経済の事情を優先することは当然である。アジア共通通貨の必要性については、東アジア地域で経済統合が進んでいること、特に貿易関係・サプライチェーンの深化などの経済的な背景が従来から指摘され、そうした要因はより強まっている。

さらにアジアの経済統合は、欧米への輸出基地としての「開かれた」統合という点が強調されてきたが、近年は域内で生産消費される「地産地消」的な自律性も高まっており、その過程では、域外の基軸通貨への過度の依存を是正したとしても、将来域内の大国の通貨が地域の基軸通貨となることも考えられる。

だが、通貨はネットワーク効果という外部性を持つ公共財であり、国際通貨も公共的に管理されることが望ましい。我々は経済的な現実を反映した大国の基軸通貨体制のメリットを否定するものではないが、過度の依存を排し、よりバランスの取れた形にすることが望ましいと考える(*7)。

少なくとも、大国通貨が基軸通貨となる以外の選択肢を用意すべきであろう。また実務的には多国間体制で、国際通貨が管理されれば、参加国には平等に発言権等が与えられ国際協調の実効性が高まるという政治経済的なメリットもある。因みに、多国間交渉は二国間交渉に比べて大国の交渉力は低下し、民主的な色彩が強まる。一方国際交渉は、多国間になるほど具体的な成果が上がらずNATO(No Action Talk Only)と揶揄される事態になりかねないが、ADCCのような具体的な目標のあるAction Planであれば、話し合いも具体的になり、その結果協調体制も強まる。

スワップ網の構築などAction Orientedな課題が金融協力体制を深化させることは、これまでも経験してきたことである。なおADCCはバスケット通貨であり、参加各国・域外国とも為替レートが存在し、為替レートは変動する。

後述のようにこれは、各国の金融政策の独立性を保つが、一方でウエイトの高い国の通貨の影響力が強くなる。このためバスケット・ウエイトは重要であるが、貿易比率・GDP比率のような経済力に応じたウエイト付けとの考え方がある一方、公共財であることから政治的な考慮からより平等な負担が適当との考え方もありうる。「正解」が確定しないだけに、検討が重要になる。このような検討すべき問題や運営上の問題も想定されることから多国間での協力・協力体制がより重要となる。

下記図表 - 2では、国際通貨体制の比較を簡単に図示しているが、ADCCのような多国間で管理する通貨が創設されても、大国の基軸通貨などが併存すると想定することが自然であろう。

(*7) 米ドルへの過剰な依存の是正の必要性は、東アジアでは広く共有されている。ADCC構想は、アジア開銀の出版でもその手段としても紹介されている(Park and Rajan(2021))。

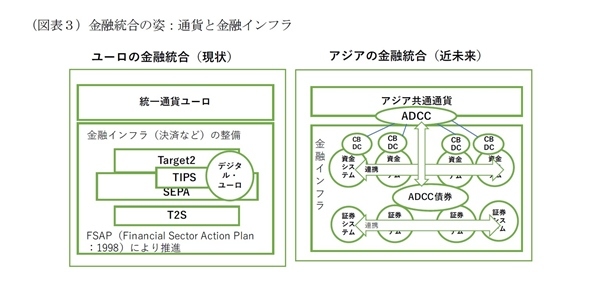

2 - 3. 金融資本市場育成の意義:金融統合としてのインフラ整備

ADCCの意義としては、域内金融市場の育成に貢献することも挙げられる。まず共通通貨が広く域内で円滑に決済されるためには、域内ワイドの決済システムが整備される必要がある。ADCCは域内参加国で各国のCBDCが発行されていることが前提となるが、できればモデル化されたCBDCが標準型として参加各国で採用されていること、最低要件としてもある程度規格が標準化され、連携し、交換が容易である型が使用されていることが望まれる。標準化は、ネットワーク外部性を持つ決済システムでは特にメリットは大きく、一般に品質保証ともなり、バージョンアップ等も効率的に行うことができる。

さらにADCCではアジア共通通貨建て債券であるADCC債券を発行する。これも域内ワイドの資本市場整備に貢献する。ADCC債券は、インデックス債であり、通貨バスケットのポートフォリオとなることから、リスクの割にはリターンの高い債券となる。中央銀行が企画した東アジア地域のインデックスファンドとしてはEMEAPによるアジア・ボンド・ファンド(ABF:2003年)がある。

ABFはファンドを組成し、既存の市場に上場することにとどめたが、ADCCは、ABFを超えて、各国の証券決済システム(CSD)などを連携させ、債券市場の統合に貢献する。なお、ADCC(デジタル通貨)もADCC債(デジタル債券)も、ブロックチェーン・分散台帳技術等を使ってトークン化等も含めて発展させることも展望している。このためADCCは東アジアの金融資本市場インフラ整備に貢献する。

こうした先例にはユーロがある。ユーロは、共通通貨を進め各国通貨を廃止した「統一通貨」を作り上げた通貨面だけが注目されがちである。しかしユーロにも、通貨の統一と金融政策の運営という面と、域内ワイドの決済システム・資本市場のインフラ整備という両面がある。金融インフラの整備は、1999年に制定されたFSAP(Financial Sector Action Plan) に沿って始められ、当初は各国のシステムを連携することから始まり、現状は域内を単一のプラットフォームでカバーする統一金融システムに発展させている(*8)。

現状域内ワイドの通貨・証券の決済を担うのが各種ターゲット(TARGET2,T2S)という決済システムであり、これに合わせて証券決済法制等などの法制面も整備された。ユーロについてはユーロ危機などの問題も起こり、わが国でも当初肯定的な見方をしていた学者の中でも一転批判的な立場に転じた人も多いが、少なくとも市場のインフラ整備という点では、高く評価されるべきであろう。最近では、中銀マネーで小口送金も24時間可能にするTIPS(TARGET Instant Payment Settlement)の運用開始についでデジタルユーロの開発を進めている(*9)。ADCCも東アジアにおいて金融市場インフラの発展の軸となる可能性がある。

(*8) ユーロの金融統合については、佐山など(2017)参照。

(*9) デジタルユーロとTIPSとの関係は、高山(2021)参照。