2 ―― 欧州経済の見通し

2 ―1 見通し:短期的にも中期的にも紛争の行方が見通しを大きく左右

次に、欧州経済の先行きについて考えていきたい。

前述のとおり、欧州経済はロシアのウクライナ侵攻を受けて状況が一変している。

短期的・中期的な見通しのいずれも、紛争の行方と西側諸国の課す経済・金融制裁、ロシア側の対抗措置などに左右されるとみられる。

経済・金融制裁では、EUは戦略物資の輸出制限、ロシア中銀の資産凍結を含む個人・企業・銀行との取引制限、一部銀行のSWIFTからの排除などを決定している*5。これらはロシア経済に対するかなり厳しい措置と言える。加えて公的な制裁ではないが、民間企業でロシア関連の事業を縮小・撤退する動きが進んでいる。こうした「脱ロシア」の動きの反作用として、ロシアとの経済的な関係が相対的に深い欧州経済自身も影響を被るだろう*6。

一方、コロナ禍については、オミクロン株による経済的な脅威は後退したと言える。引き続き変異株を含めて感染力や毒性の強いウイルスが蔓延する可能性はあるものの、感染症に対する経済の耐性は高まっていると見られる。

これまで、コロナ禍を起点として感染拡大、供給制約、インフレといった要因が欧州経済の成長を阻害してきた。このうち感染拡大が景気に及ぼす悪影響は後退している。一方、供給制約やインフレについてはコロナを起点としたものは緩和すると見られるが、地政学的な要因により継続・悪化する公算が高いと考えている。

本稿では、メインシナリオとして、ロシアとの関係において現時点で公表されている経済・金融制裁や「REPowerEU」といったエネルギー政策*7を前提に、欧州経済が耐えられる形でエネルギー輸入を含むロシアとの国際取引が減少することを想定している。また、経済・金融制裁の効果は予測期間全体にわたって生じると見ており、特に短期的には、財政支援による下支えはあるものの、ロシアとの貿易急減と資源価格の高騰という影響を大きく受けることを想定している。

感染症については、今後も散発的に感染拡大する可能性はあるものの、ワクチン接種の進展や経口治療薬(飲み薬)の開発・普及によって経済への悪影響は限定的となるとの前提を置いている。

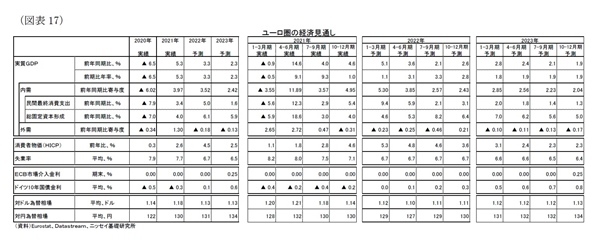

その結果、欧州経済は制裁の反作用を受けつつ、ごく緩やかな成長を続けると見ている。経済成長率は2022年3.3%、2023年2.3%を予想している(図表 - 17)。

需要項目別の状況としては以下の通り予想している。

個人消費は、コロナ禍による影響が緩和して回復に向かうだろう。労働需要は堅調に推移し、賃金についても高インフレを受けて上昇圧力が生じやすい環境となるだろう。ただし、消費者物価の伸び率が、当面は高止まりするため、実質消費の伸びは緩やかなものにとどまるだろう。

投資は、復興基金を呼び水にした再生エネルギーへの投資や、ロシア産エネルギーからの転換を中心に加速が見込まれる。ただし、地政学リスクによる供給懸念という不確実性の高い環境下であるので、投資意向は低下するだろう。また、交易条件の悪化によって企業収益が圧迫されることなどから、投資余力も限定されると見られる。金融政策は後述の通りコロナ禍対応から平時対応に移行するが、実質金利は低めでの推移が継続すると見られる。金融政策が投資を大きく妨げることはないと予想するが、投資の伸びは限定的となるだろう。

海外環境は、対ロシアの貿易は急減、またロシアのウクライナ侵攻の影響で、西側諸国の経済でも成長率の鈍化が見込まれる。最大の貿易相手国である中国も成長の力強さを欠くと見られることから、貿易による成長の牽引力は当面は弱まるだろう。

政府消費は、地政学リスクが顕在化しているため、景気への下押し圧力が強まる場面では(所得移転も含めた)支援措置が厚くなると見ている。ただし経済に影響を及ぼさない形で財政の正常化も視野にいれた政策になると見られ、大規模な支援措置は講じられないことを前提としている。

政治面では以下の通り前提を置いている。

イタリアでは1月に大統領選挙が実施され、マッタレッラ大統領の続投が決まった。

当初、有力な候補者がおらず、ドラギ首相の大統領就任も取り沙汰されていた。その場合は首相後継選びでの難航が想定されたが、今回は、退任の意向を示していたマッタレッラ大統領が続投を決意したため、そうした混乱は回避されている。そのため、これまで通り当面はドラギ首相のリーダーシップに期待が持てる状況にある。

4月にはフランスで大統領選挙が予定されている。

現時点の世論調査では、現職の共和党前進マクロン大統領の支持率が高く、極右政党である国民連合(RN)のルペン氏がそれを追っている。次いで、共和党候補のぺクレス氏や無所属で極右のゼムール氏の支持率も高い。大統領選の展開については、現時点ではまだ不透明であるが、ロシアのウクライナ侵攻を受けて、現職のマクロン大統領への支持率が高まっている。経済見通しのメインシナリオでも、大統領選挙後の政策が大きく変更されることは想定していない(ただし、前述の通り、ロシアのウクライナ侵攻を受けてEU全体として「脱ロシア」の動きの加速を織り込んでいる)。

リスクは、ウクライナでの戦争の状況が不透明なためかなり大きく、また下方に傾いている。

欧州経済にとって特に懸念されるのが、ロシアからのエネルギー供給の断絶である。ロシアの経済・金融制裁への対抗措置、あるいは戦争によるインフラの断絶などで、ロシアから欧州へのエネルギー供給が急減した場合は、欧州経済に深刻なエネルギー不足を引き起こし、生産・消費活動に直接かつ多大な影響を与えると見られる。たとえば、ブリューゲルの試算では、天然ガスについてロシアからの輸入を完全に停止すると、平年での需要の10-15%が賄いきれず、原子力や石炭の利用、生産制限といった政策対応が必要になるとしている*8。EUは上述の通り、「脱ロシア」を念頭にエネルギー計画「REPowerEU」の中で天然ガス供給先の多様化を進め、また、ガス貯蔵施設への備蓄の義務付けといった対策を講じようとしているが、短期的に「脱ロシア」を達成することは難しい。

また、実際のエネルギー供給が滞らなくても場合でも、エネルギー不足という懸念が台頭すれば、エネルギー価格が高騰・高止まりし生産・消費活動を大きく下押しすることになると見られる。

今回のウクライナでの戦争に関しては、西側諸国の制裁が早期に解除されるというシナリオを描くことも難しい。少なくともウクライナへの侵攻を開始したプーチン大統領がこのままロシアで政権を率いている限りは、国際取引の縮小傾向は続くだろう。

なお、エネルギー供給の増加について、OPECプラスでの増産、米国のシェールオイル増産や米イランの核合意(原油輸出の制裁解除)といった供給増の可能性は指摘できる。しかしながら、いずれもその動向は不透明である上に、ロシアからの供給を代替できるほどの増加は見込めない。これらは供給増によりエネルギー価格の低下圧力となるという意味で上方リスクではあるが、ロシア産エネルギーの供給問題を解消する要因とはならないだろう。

新型コロナ関係では、感染力の高い変異株や重症化しやすい変異株が流行するリスクが引き続き指摘できる。ワクチン接種や治療薬の普及でこうした下方リスクは限定的になっていると見ているが、コロナ禍が発生して以降、断続的に変異株のまん延を経験しているため、引き続き注意が必要だろう。感染拡大により行動制限を強いられる事態になれば、供給制約や高インフレが助長される可能性も引き続き指摘できる。

一方、コロナ禍で積みあがった貯蓄を大きく取り崩して消費が下支えされれば、経済見通しにとっては上方リスクとなるだろう。

*5:制裁ラインナップは、たとえば、European Commission, EU sanctions against Russia following the invasion of Ukraine(2022年3月14日アクセス)を参照。

*6:ロシアとの国際取引が減少することによる他国・地域への影響については、高山武士(2022)「ロシア経済悪化の他国・地域への影響」『基礎研レター』2022-03-09も参照。

*7:欧州委員会は、3月8日にロシア産化石燃料からの脱却を目指す計画「REPowerEU」を公表し、2022年末にはロシア産天然ガスの域内需要の約3分の2の削減ができるとしている。European Commission, REPowerEU: Joint European action for more affordable, secure and sustainable energy, 8 March 2022(2022年3月14日アクセス)。

*8:詳細はBen Mcwilliams, Giovanni Sgaravatti, Simone Tagliapietra and Georg Zachmann(2022), preparing for the first winter without Russian gas, Bruegel Blog Post, Feburary 28 2022(2022年3月14日アクセス)

3 ―― 物価・金融政策・長期金利の見通し

3 ― 1 見通し:高インフレは長期化する可能性が高い

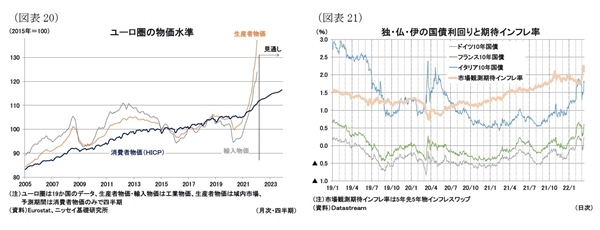

物価については、2月のHICP上昇率は総合指数が前年同月比5.8%、コア指数が同2.7%まで上昇、総合指数、コア指数ともに統計データ開始以来の上昇率を記録した。エネルギー価格は2月に31.7%の上昇を記録し、エネルギー価格だけで3%ほど物価を押し上げていることになる。

また、エネルギーだけでなく、物価上昇の裾野も拡大している。2022年1月時点で2%を超える財・サービスは全体の59.4%と過半を占めており、3%を超えるものも全体の40.3%と多い(ウエイトベース、図表 - 18)。

一方、賃金上昇圧力は現時点で強くなく、妥結賃金は2021年10-12月期で前年比1.51%の上昇率にとどまる。これまで、エネルギー価格を除いた財・サービス物価の上昇率は、一貫して賃金上昇率より低い状況が続いていたが、足もとではこの関係が逆転した可能性がある(図表 - 19)。

つまり、原材料価格の転嫁によるコストプッシュ型のインフレはエネルギー以外の財・サービス価格でも顕在化しているが、この伸びに賃金上昇率が追い付けなくなっている。

当面は、ロシア産資源の供給制約に鑑みると、原材料価格は高止まりする可能性が高く、当面はコストプッシュ型のインフレが続くだろう。前述の通り、EUはエネルギー危機への対応策を検討しているが、インフレ率を劇的に低下させることは難しく、しばらくは高めのインフレ率が続くと見られる。

メインシナリオとしては年平均インフレ率は2022年で4.5%、2023年で2.5%を予想している。2023年にはインフレ率の低下を予想しているが、依然として中央銀行の目標を上回るだろう。なお、上流物価の価格転嫁がより急激に消費者物価へ転嫁されれば、インフレ率は短期的にさらに大きく上振れる可能性があると見られる(図表 - 20、図表 - 17および表紙図表 - 2も参考)。

3 ―2 見通し:利上げを含めた段階的な正常化を予想

ECBはコロナ禍で導入した大規模な金融緩和策からの正常化を進めている。

昨年12月の理事会では、コロナ禍に対する経済の耐久性が増していることから、量的緩和策であるPEPP(パンデミック緊急購入プログラム)の2022年3月での終了を決定した。金利を優遇した貸出条件付資金供給オペ(TLTROⅢ)は追加オペ等は決定せず、2021年12月が最後のオペとなった。なお、PEPP終了後は、コロナ禍前から実施していたAPP(資産購入プログラム、コロナ禍前は毎月200億ユーロ購入)を増額し、資産購入量の急減を避ける方針も示した*9。ECBは物価上昇については一時的であるとの見解を堅持、引き締めへの急転換ではないと喚起していた。

しかし、年明け以降、ECBの姿勢もやや変化している。

ロシアのウクライナ侵攻後の3月の理事会では、インフレ期待が固定されていると評価、12月で決定した資産購入量からさらに削減することを決めた。また、このままインフレ期待が固定されれば7-9月期に量的緩和策による新規購入を終了するとした。実際、長期のインフレ期待については、ロシアのウクライナ侵攻後、市場観測の期待インフレ率で2%を大きく上回っている(図表 - 21)。

現時点で、ECBは引き締めを急ぐという立場ではない。地政学的な不透明感も高い状況下のため「データ次第」で政策を決めていくとの立場であり、年央6月に再度最新データを勘案して政策を調整する姿勢をとっている。

先行き、経済成長ペースは緩やかになると見られるが、前述の通り、インフレ率は供給制約から高めで推移し、インフレ期待も上がりやすい状況が続くと見られる。したがって、インフレ期待を鎮静化するためにも、ECBは金融政策の正常化を段階的に進める必要が生じるだろう。見通しでは資産購入策を今年9月に終了し、12月にはマイナス金利の縮小を開始すると予想している。

長期金利もECBの正常化に伴って上昇ペースすると見ている。その結果、ドイツ10年債金利は2022年で平均0.1%、2023年は平均0.6%で推移すると想定している(図表 - 19、表紙図表 - 2)。

*9:なお、PEPPとAPPの違いとして、ECBは、PEPPは各国国債の購入比率として、出資比率(capital key)にもとづく購入を基準にしているものの、一時的にそこから乖離する柔軟性も持たせている。このほか、ECBは購入ペースや資産クラス(国債、社債などの資産種類)についても明確に基準を設けておらず、柔軟性がある点を強調している。さらに、(投資適格級でない)ギリシャ国債の購入も許容している。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

伊藤 さゆり(いとう さゆり)

ニッセイ基礎研究所 経済研究部 研究理事

高山 武士(たかやま たけし)

ニッセイ基礎研究所 経済研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・ロシア経済悪化の他国・地域への影響

・なぜウクライナ侵攻を予想できなかったのか? ―― 読み違えはロシア側にも

・ECB政策理事会 ―― インフレ期待は固定されたと評価、資産購入策の縮小を決定

・経済・金融制裁とSWIFT

・世界各国の市場動向・金融政策(2022年2月) ―― 露のウクライナ侵攻と経済・金融制裁の衝撃