この記事は2022年1月4日に「ニッセイ基礎研究所」で公開された「世界各国の金融政策・市場動向(2021年12月) ―― 主要国でも金融政策正常化の動き」を一部編集し、転載したものです。

概要:主要国でも金融政策正常化の動きが広がる

2021年12月に各国(*1)で実施された金融政策および、株価・為替の動きは以下の通り。

【株価・対ドル為替レートの動き】

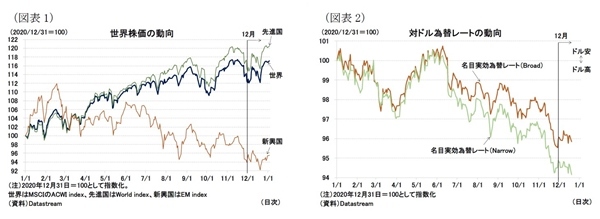

・株価はオミクロン株への警戒感から11月下旬に下落したものの、12月は持ち直した(図表1)。

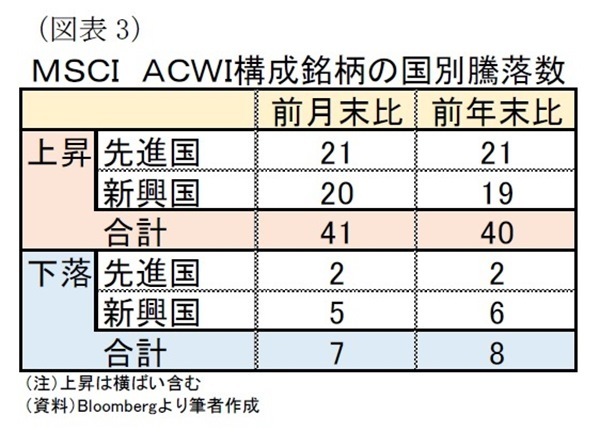

・為替レートは横ばい圏での動きとなった(図表2)。

*1: 本稿では金融政策はG20について確認する。また、株価・為替についてはMSCI ACWIの指数を構成する48カ国・地域について確認する。中国と記載した場合は中国本土を指し、香港は除く。また、香港等の地域も含めて「国」と記載する。本文中の先進市場と新興市場の区分についてはMSCIの分類に基づく。

金融政策:先進国でも金融政策正常化の動き、トルコと中国は利下げ

まず、主要地域の金融政策を見ていく。

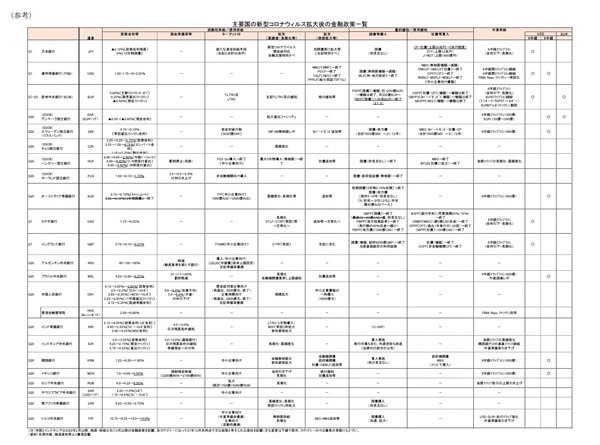

2021年12月には日米欧の主要国(G7)すべてで金融政策を決定する会合が開かれた。

このうち、イングランド銀行は0.15%の利上げ(0.10 → 0.15%)、FRBは債券購入額のさらなる縮小(テーパリングの加速、900億 → 600億ドル/月)を決定した。また、ECBはコロナ禍で導入した資産購入策(PEPP)の2022年3月での終了とその後の資産購入計画方針(平時の資産購入策であるAPPのPEPP終了後の増額およびその後の段階的な購入額の縮小)を示し、日本銀行も主にコロナ禍で導入した大企業・住宅ローンを対象とした資金繰り支援策の終了(CP・社債等買入れ額の平常化および新型コロナ対応特別オペの民間債務担保分を終了、中小企業向けの支援策は延長)を決定した。カナダ銀行は12月の会合では特に金融政策方針を変更しなかったが、2021年4月以降に量的緩和策を段階的に縮小し、10月に国債の新規購入を終了することを決定している(*2)。

イングランド銀行はG7のうち、コロナ禍後で初めて利上げしたことになる。一方、ECBや日本銀行ではコロナ禍で導入した一部の支援策が続いているため、金融引き締め姿勢の温度感は各国ごとに異なるが、総じて先進国でも平時の金融政策へ回帰する動きが進められたといえる。

それ以外の国では、ポーランド、ブラジル、ハンガリー、メキシコ、ロシア、チェコで政策金利の引き上げが決定された。ブラジル、ハンガリー、ロシアは7会合連続、メキシコ、チェコは5会合連続、ポーランドは3会合連続での利上げとなる(*3)。いずれも高インフレに対応するため、中央銀行による引き締めが続く決定となった。

一方、トルコと中国では政策金利が引き下げられた。トルコでは4会合連続の金利引き下げであり、エルドアン大統領の意向に沿った利下げが続いている。インフレが加速する中で利下げが続いていることもあり、トルコリラに対する売り圧力は強いが、中央銀行は政策金利の変更とは別にリラ建て預金へのインセンティブを増やし、リラ買いを促進する政策を公表している(*4)。

中国では、12月は預金準備率を引き下げたほか、政策金利(1年物ローンプライムレート)も小幅に引き下げた(3.85 → 3.80%)。他の先進国ほどインフレ率が深刻化していないなかで、景気の下支えを図るために金融政策を緩和気味に微調整したものと見られる。

*2:カナダ銀行では金融政策方針の決定とは別に、12月に金融政策の枠組みを更新した(2022〜2026年における金融政策が対象)。内容としてはインフレ目標を2%とした従来の枠組みが基本的には踏襲されている。ただし、インフレ目標からの上下1%ポイントの乖離が許容されているという柔軟性を活用する(筆者の理解では、たとえば、実効的な金利の下限制約が意識される場合は、2%より高めのインフレ率が許容することを生かして金融緩和を長期間実施する、といった政策を行う)ことや、労働市場のデータを十分に考慮することなどが明示されている。

*3:なお、ハンガリーは11月30日に政策金利(ベースレート)の変更とは別に、担保付貸出金利とON預金金利を引き上げており、誘導目標の上限、下限(いわゆるコリドー)を切り上げる(従来の上限・下限はベースレート±0.95%だったが、変更後の上限はベースレート+2.0%、下限はベースレート-0.0%とした)という実質的な金融引き締めを決定している。

*4:12月21日には外貨建て預金をリラ建て定期預金に変更した場合、「満期時のリラ建て預金額(利息込み)」と「設定金額の満期時為替での換算額」を比べて、大きい方が支払われる(為替損失分を中央銀行が補填する)というインセンティブを付与することが公表された。また、29日には金預金からリラ建て定期預金への変更にインセンティブが付与されることが公表された。エルドアン大統領は、20日にリラ建て預金について外貨換算価値が減少しないような保証措置を実施する発言をしており、その一環と見られる。

金融市場:オミクロン株への警戒感は後退

MSCI ACWIの月間騰落率は、全体では前月比3.9%、先進国が前月比4.2%、新興国が前月比1.6%となり、大きく下落した11月から持ち直した。オミクロン株の出現でリスク回避的な動きが強くなった11月だったが、12月にはその懸念も後退している。

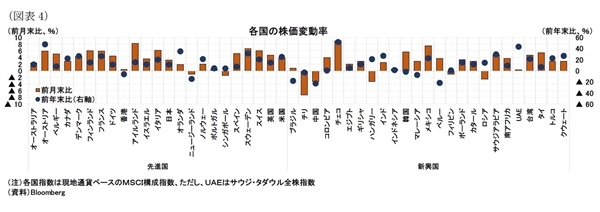

国別の株価の動きを見ると、12月は対象国48カ国中、41カ国が上昇している(図表3)。

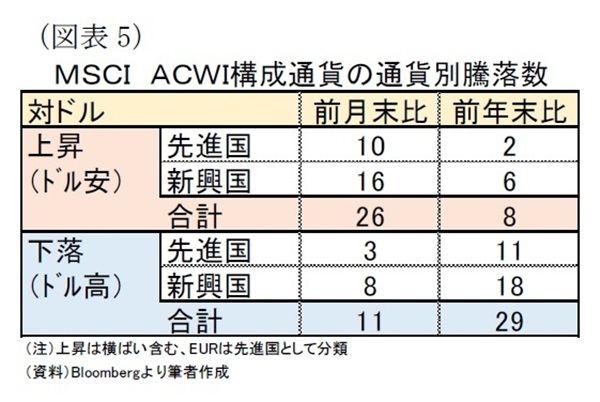

11月は特にチェコの株価が大きく上昇し、年間の上昇率も50%を超えている(*5)。一方、12月は多くの国の株価が上昇するなか、チリの株価下落が目立った。チリでは19日に大統領選挙の決選投票が行われ、右派のカスト氏と左派のボリッチ氏が争った。結果は左派のボリッチ氏が勝利し、裕福層や鉱山会社への増税などによって投資環境が悪化するとの懸念から株が売られたと見られる(図表4)。

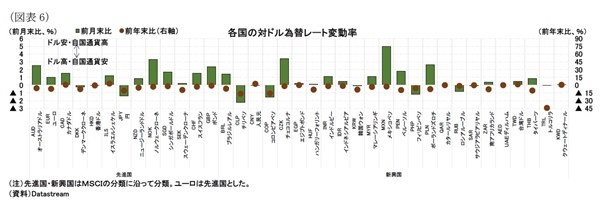

通貨の騰落率を見ると、対ドルの27カ国の貿易ウエイトで加重平均した実効為替レート(Narrow)が前月比▲0.1%、60カ国の貿易ウエイトで加重平均した実効為替レート(Broad)が前月比▲0.8%で、ほぼ横ばい圏での推移となった(*6)(前掲図表2)。

MSCI ACWIの構成通貨別に見ると、37通貨中26通貨が対ドルで上昇(ドル安)、11通貨が下落(ドル高)だった(図表5)。

オミクロン株の拡大懸念によるリスク回避的な動きが一服し、積極的に利上げを進める国の通貨が対ドルで買われたと見られる。そのような中で、前述の通り大統領選があったチリペソや、金融緩和からの出口が遠いと見られる日本円といった一部の通貨に対して、ドル高傾向が進んだ(図表6)。

なお、11月に急落したトルコリラは、12月の利下げ決定時にさらに売り圧力が強まったものの、エルドアン大統領がリラ建ての預金に対する外貨換算価値の保証措置を導入する趣旨の発言をしたことでリラ買いも進み、12月末の対ドルレートはほぼ11月末と同じ水準となっている。

*5:ただし、チェコのMSCIに組み入れられている銘柄は3銘柄(国営電力会社および銀行2銘柄)で変動は個別要因による部分も大きい。たとえば、銀行株は利上げによる収益改善見込みが株価を押し上げた面がある。

*6: 名目実効為替レートは2021年12月20日の前月末比で算出。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

高山 武士(たかやま たけし)

ニッセイ基礎研究所 経済研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・ECB政策理事会-「平時の金融政策」に向けた出口方針を決定

・英国金融政策(12月MPC) ―― 感染拡大でも利上げ、金融引き締めへ

・長期化するインフレ懸念

・FRBの「タカ派急旋回」にも反応の鈍いドル円、今後の動きは?~マーケット・カルテ1月号

・米FOMC(2021年12月) ―― 予想通り、量的緩和政策における資産購入額の縮小ペース加速を決定