中小企業経営者(非上場会社の経営者)にとって、主な資金調達手段は銀行借入だ。しかし、場合によっては少数の投資家が直接に引き受けをする「私募債」を活用して、資金調達することも可能だ。今回は、私募債とは何か、私募債の種類、私募債のメリットとデメリット、スキームと私募債発行にかかる関係者の役割などについて解説していく。

目次

私募債とは

私募債とは、債券の一種で、証券会社を通じて広く一般に募集される公募債(不特定多数の投資家を対象)とは異なり、少数の投資家が直接引受を行う社債のことを指す。

資金調達する側から見れば、借入も私募債も手元に資金が入ってくることに違いはないが、私募債は有価証券である。金融機関からの借入による資金調達(間接金融)とは異なり、資本市場からの直接的な資金調達(直接金融)の形態をとっている。

私募債の大まかな2つの種類

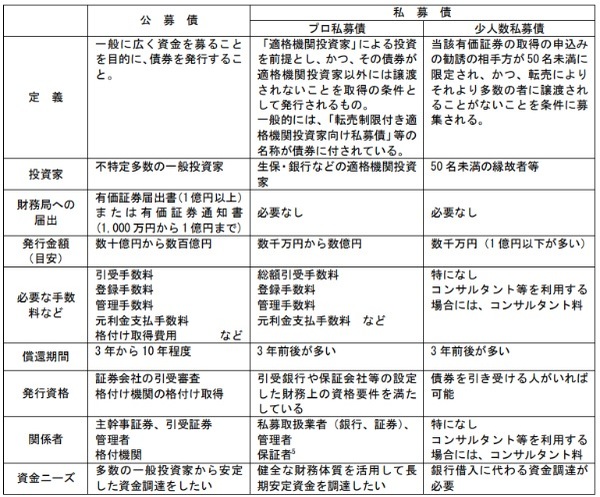

私募債は、少人数私募債とプロ私募債の2種類に大きく分類できる。その違いは、募集対象の限定方法が異なる点にある。さらに、発行総額や一口あたりの額面などにも違いがある。

少人数私募債とは

50人未満の一般投資家を対象に、証券会社などを介さず直接勧誘する私募債を「少人数私募債」という。少人数私募債では発行会社の役員や親族、知人(適格機関投資家を含まない)に限って勧誘できる。

少人数私募債を発行する条件として、勧誘する投資家が50人未満であることや、発行総額、1口あたりの最低発行額などの制限がある。

▽少人数私募債の発行条件

【Q】それでは、この少人数私募債を発行するための要件はどうなっていますか。

引用:一般社団法人 東京中小企業家同好会 経営者Q&A

箇条書き的にこの要件を整理しますと、以下のようになります。

(1)株式会社でなければ発行はできません。ただし、株式を公開していないことが必要です。

(2)縁故者に限定して募集する。ここで縁故者とは、経営者の親族、従業員、取引先、知人・友人等を言います。

(3)購入者は50人未満でなければならない。すなわち49名に発行できます。

(4)募集総額は1億円未満。2年以内に少人数私募債を再び発行する場合であっても、募集総額は合わせて1億円未満であることが必要です。

(5)発行総数が50口未満であること。

(6)最低発行価格が発行総数を50で割った額を上回ることが必要。

以上の用件を備えることによって、社債発行に関わる煩瑣な手続きである財務局への届出、社債管理会社を定めること等が免除されます。

プロ私募債とは

販売する相手が金融機関や一定の条件を満たした企業などの適格機関投資家(有価証券に対する投資に係る専門的知識及び経験を有する者)である私募債は「プロ私募債」という。プロ私募債では発行時に販売対象者の人数制限がないだけでなく、発行総額、1口あたりの最低発行額にも制限がないのが特徴だ。

▽プロ私募債と少人数私募債、公募債の発行条件比較

ただし現実的には、中小企業の債券を複数の適格機関投資家を相手に私募債として販売するのは困難であるため、少人数私募債で発行することが大半となる。

「銀行保証付」「信用保証協会保証付」私募債の具体的な2つの種類

私募債には銀行保証付私募債と信用保証協会付私募債の2種類がある。

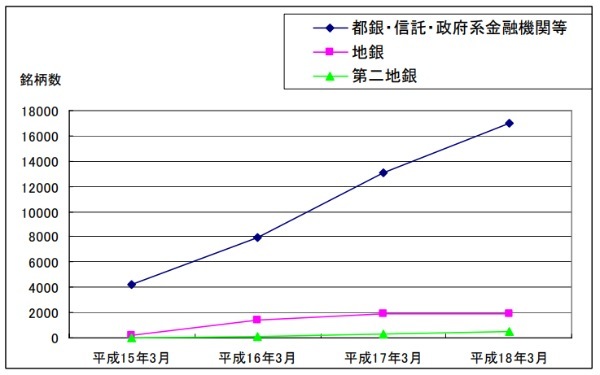

銀行保証付私募債とは

銀行保証付私募債とは、私募債の元利金支払を金融機関(銀行)が保証する保証付きの私募債だ。社債自体が無担保であることや、発行事務手続きなどが容易であること、銀行から見ると手数料を前取り(私募債はフロントフィーが大きい)できることなどから、近年発行件数が増加している。

▽銀行保証付私募債の発行件数推移

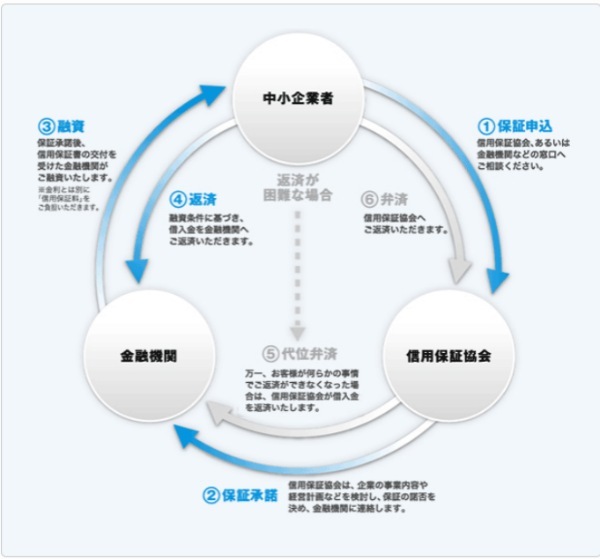

信用保証協会保証付私募債とは

信用保証協会保証付私募債とは、信用保証協会が一定の要件(適債基準)を満たす中小企業が発行する社債(私募債)について保証を実施することで実現する。信用保証協会が保証することで事業に必要な資金を世に送り出し、企業の発展につなげることを目的としている。

▽信用保証協会の信用保証制度の仕組み

企業にとっての私募債発行のメリット

中小企業経営者が間接金融である銀行借入ではなく、私募債を発行して資金調達するメリットにはどのようなものがあるのだろうか。ここでは、私募債を発行することで企業(発行者)が得られる具体的なメリットを8つ紹介する。

企業にとっての私募債発行のメリット1:発行企業のイメージアップ

私募債の発行は一定の適債基準を満たす優良企業に限定されるため、企業の信用力の高さを対外的にアピールできる。「私募債の発行できるくらいなのだから、財務内容が健全で、信用できる会社だ」と思ってもらいやすいというわけだ。

したがって、私募債の発行により事業における取引先へのイメージアップから新規先を開拓できたり、他の金融機関からの印象も良くなったりすることがある。

また、特に地方においては、私募債を発行したことが地方紙に掲載されることがある。地方紙に掲載されれば、地域住民を含めて、あらゆるステークホルダーから注目されやすい。メディアに取り上げられなかったとしても、私募債を発行したことは証券保管振替機構に記録され、誰でも検索・閲覧できるため、多くの場面で企業としての経営状態の良さを告知する効果がある。

企業にとっての私募債発行のメリット2:金調達手段の多様化

私募債による資金調達は、株式関係の調達(増資・転換社債など)とも借入金とも異なる資金調達手段だ。中小企業は株式公開(IPO)や増資による資金調達は難しいため、銀行借入のみに頼らない手段として私募債を活用することにより、資金調達手段を多様化できる。

企業にとっての私募債発行のメリット3:公募債に比べて手続きが簡単

上場企業が発行する公募債とは違い、私募債の発行を受託した金融機関が発行から償還までの手続きの多くを担うため、私募債を発行する企業の事務負担は大きくない。また、私募債では公募債発行時には必要となる有価証券届出書の提出が不要であるため、作成の手間や費用を削減できコストも低く抑えられる。

通常、公募債を発行する場合は有価証券届出書や報告書の提出など諸手続きが煩雑で、資金調達までに約1ヵ月程度の時間がかかることが多い。時間の面からも事務手続きの面からも、私募債は公募債より難易度が低いと言える。

▽公募債と私募債の違い

| 公募債 | プロ私募債 | 少人数私募債 | |

|---|---|---|---|

| 社債の購入者 | 多数の者 | 適格機関投資家のみ | 50名未満、縁故者や会社に関連する者に限定 |

| 発行する金額 | 制限なし | 制限なし | 1億円未満 |

| 届出の必要性 | 有価証券届出書(または有価証券通知書)を提出 | 不要 | 不要 |

| 決算等の開示の必要性 | 有価証券報告書を提出 | 不要 | 不要 |

| その他の規制 | 格付けの取得が求められる | なし | なし |

企業にとっての私募債発行のメリット4:長期安定資金の調達が可能

企業を成長させるための新たな設備投資資金や、今後の収支見通しに応じて計画的に利用できる資金を一括で調達できることも私募債のメリットだ。ちなみに金利は市場金利を踏まえ、私募債発行月の水準で決定される。

企業にとっての私募債発行のメリット5:会社内容の公開が不要

私募債の発行にあたり、有価証券報告書、目論見書など会社内容の公開は不要だ。そのため、必要以上の社内の情報が外部に漏れることはない。また、ディスクロージャーに係る負担が不要ということも指摘できる。

企業にとっての私募債発行のメリット6:公募債発行のウォーミングアップ

前述のように、私募債を発行することでメディアに取り上げられることも多く、企業の知名度や信用力アップにつながる。よって、将来公募債の発行を視野に入れている場合においては、私募債発行がそのゴールに到達するためのウォーミングアップになると言える。

企業にとっての私募債発行のメリット7:期間中の返済負担軽減が可能

一般的に私募債は固定金利であり、金利環境によっては低金利で安定的な資金調達を行える。また、据置期間が長いため、期間中の返済負担を軽減できるメリットもある。通常の銀行借入などでは据置期間がないものが多く、この場合すぐに返済が必要であるが、据置期間が長いことによって、資金を事業に思い切って投入することも可能だ。

企業にとっての私募債発行のメリット8:「信用保証付私募債」は一定金額まで無担保が可能な場合あり

信用保証付私募債は発行金額に対して2億5,000万円まで原則無担保である。無担保限度額までは不動産などの担保が不要であるため、担保に出せる資産を持ち合わせていない企業でも安心して発行できる。

企業にとっての私募債発行のデメリット

それでは、私募債を発行するデメリットはどのようなものがあるのだろうか。通常の銀行借入と比較した場合におけるデメリットを確認しておこう。

企業にとっての私募債発行のデメリット1:元金の一括返済が必要

私募債は発行時に定めた償還期限が来ると、元金を一括で債権者に返還する必要があるので注意が必要だ。発行段階で資金繰りに問題がある場合(そのような場合はそもそも発行できない可能性も高いが)、私募債で資金調達することで一時的にしのぐことは可能でも問題の本質的な解決にはならない。償還期限での元金一括返済を見据えて、計画的に資金繰りを検討しておく必要がある。

企業にとっての私募債発行のデメリット2:財政状況が悪いと発行できない

企業の財政状況が悪いと私募債の発行はできない。私募債の発行条件は公募債よりは厳しくないものの、純資産額や自己資本比率などの適債基準を満たさないといけない。つまり、発行段階で財政状況が悪いとそもそも私募債を発行できないため、日頃の資金繰りに留意して健全な財政状況にしておきたい。

▽中小企業庁が示す中小企業特定社債保証制度の適債要件

(1)以下のイからハの要件を全て満たすもの

引用:中小企業庁 | 中小企業特定社債保証制度の改正について

イ 純資産額が3億円以上5億円未満

ロ 自己資本比率が20%以上又は純資産倍率が1.5倍以上

ハ インタレスト・カバレッジ・レーシオが1.5倍以上又は使用総資本事業利益率が10%以上

(2)以下のイからハの要件を全て満たすもの

イ 純資産額が5億円以上

ロ 自己資本比率が15%以上又は純資産倍率が1.5倍以上

ハ インタレスト・カバレッジ・レーシオが1.0倍以上又は使用総資本事業利益率が5%以上

(3)以下のイからハの要件全てを満たすもの

イ 純資産額が1億円以上3億円未満

ロ 自己資本比率が20%以上又は純資産倍率が2.0倍以上

ハ インタレスト・カバレッジ・レーシオが2.0倍以上又は使用総資本事業利益率が10%以上

企業にとっての私募債発行のデメリット3:リスケジュールが不可

私募債の発行後に業績が悪化し、償還期限での返済が苦しくなった場合でもリスケジュール(返済計画を見直すこと)はできない。通常の銀行借入の場合、借入期間中に資金繰りが悪化した場合はリスケジュールの相談ができる場合が多いものの、私募債には救済措置がないため、日頃から徹底した資金管理が求められる。

万が一、償還期限での返済が困難となる場合、償還分の資金を銀行融資で賄える場合もあるが、金利水準が高くなってしまうことが多い。

社債発行環境の変化

従来、私募債を発行するというと高い知名度や信用力が必要で、一般的な中小企業には縁遠い話であったかもしれない。しかし、近年では中小企業においても私募債発行による資金調達は現実的な選択肢となっている。

具体的には、企業の信用力を保証制度で補完する社債保証の拡大や、特定の投資家を対象にする私募債の発行が増加していることからも、私募債を利用する企業の裾野が広がっていることがうかがえる。

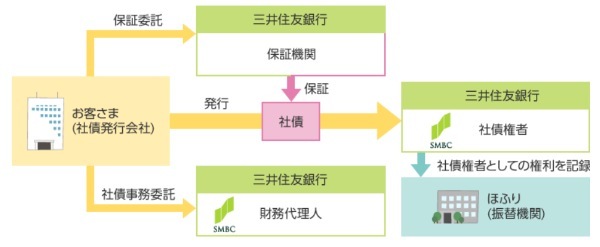

私募債のスキーム

私募債発行のスキームについて、銀行保証付私募債のスキームを例に紹介する。

▽銀行保証付私募債発行のスキーム

まず、私募債を発行する企業が社債発行会社として金融機関へ私募債発行を申し込む。金融機関は保証機関として、発行される私募債に保証を付けることで、私募債の信用補完を行う(信用保証協会付私募債の場合は金融機関と信用保証協会が共同して保証する)。

さらに、金融機関は財務代理人として私募債発行に関する事務手続きを行うほか、社債権者として企業が発行した私募債を買い受ける。その後、社債権者の権利を登録・管理するため、ほふり(振替機関)にて内容を記録する。

私募債発行にかかる関係者の役割

ここからは、私募債を発行する際の関係者の役割を解説する。主な関係者は発行体、財務代理人、保証機関、社債権者、振替機関(ほふり)だ。

私募債発行にかかる関係者1:発行体

私募債を発行し資金調達を行う企業が発行体を担う。財務代理人、保証機関、社債権者となる金融機関や信用保証協会に私募債発行の申し込みを行い、私募債を発行する主体となる。

私募債発行にかかる関係者2:財務代理人

私募債を発行する企業代理人として元利金支払業務、利払時の源泉徴収などの事務手続きを代行する。発行者に準ずる権限を与えられるため、私募債発行にあたって重要な役目を果たすとされている。

私募債発行にかかる関係者3:保証機関

投資家に対して私募債の償還を保証する役割を担うのが保証機関だ。銀行保証付私募債の場合は金融機関が保証機関となる一方、信用保証協会保証付社債の場合は金融機関と信用保証協会が共同で連帯保証する。

私募債発行にかかる関係者4:社債権者

企業が発行した私募債の債権者となるのが社債権者だ。社債権者は社債の保有者で、株主とは異なり、企業の業績に関わらず元利金の支払いが確実に行われるよう保護されている。

また、株主のように企業の経営に関与する議決権はないものの、社債の最低額ごとに1つの議決権が与えられており、社債権者にとって重大な利害を有する事項に関して社債権者集会を開催することで、その総意を決定できる。

私募債発行にかかる関係者5:振替機関(ほふり)

「ほふり」とは株式会社証券保管振替機構の略称で、私募債の社債権者の権利を登録・管理する。証券保管振替機構は、株券などの有価証券の保管、受け渡しを簡素化することを目的として制定された機関であり、日本で唯一の保管振替機関だ。

株式会社証券保管振替機構(ほふり)は、証券会社などから預託された株券等の保管業務のほか、株主が株券等を売買した場合や担保に差し入れた場合などに、株券そのものの受け渡しをせず、証券保管振替機構や証券会社などに備えられた口座振替による権利処理を実施している。

私募債は富裕層に投資商品として提供されることがある

ここまで、主に中小企業経営者が資金調達する際のひとつの方法として私募債を紹介してきた。しかし、資金調達である以上、私募債にも投資家(社債権者)が存在する。前述のように、中小企業の私募債の場合は「社債権者=銀行」であることが多いが、本質的には「私募債に投資する」という投資行動も可能なはずだ。

実際私募債は、中小企業経営者を含めた富裕層に「投資商品」として提供されることがある。本稿の主旨からはやや外れるため、詳細は割愛するが、プライベートバンクなどが取り扱う富裕層向けの仕組債は、投資家のニーズや相場感を反映したテーラーメイド型として私募債形式で発行される。最低金額は数千万円単位になることが一般的だ。

まとめ:私募債発行はメリットとデメリットを比較して判断しよう

ここまで、私募債とは何か、私募債の種類、私募債のメリットとデメリット、私募債のスキーム、私募債発行にかかる関係者の役割などについて解説してきた。

企業が資金を集める場合に私募債を活用すれば、イメージアップにつながるほか、長期安定資金の調達も可能だ。一方、元金の一括返済が必要であったり、リスケジュールができなかったりなどデメリットもある。

近年では、調達金額が同額(たとえば5,000万円など)とすれば、通常の融資であっても私募債であっても、トータルコストはあまり変わらないという提案が多いようだ。私募債は原則として優良企業にしか提案されないので、資金繰りに大きな問題がない場合は、メリットがデメリットを上回るケースも多いだろう。

私募債発行のメリットとデメリットを比較し、「メリットのほうが大きい」という予測が立つのであれば、私募債の発行を検討してみてはいかがだろうか。