ベンチャー企業を中心に、従業員のコミットメントを高める方法として活用されているのがストックオプション(SO)だ。ベンチャー企業の創業期から在籍し、たくさんのストックオプションを持った状態でIPOにたどり着くと、経営陣でなくとも数億円〜10億円超の資産を築く人は少なくない。そこまでいかずとも、含み益状態のストックオプションを保有している人は一定数いるはずだ。

そのような人が心配するのが税金だろう。ストックオプションにはどのタイミングで、どれくらいの税金がかかるのだろうか。今回は、ストックオプションの種類、それぞれの税金の計算方法、確定申告に必要な書類などを紹介する。

目次

ストックオプションとは何か

ストックオプションとは、事前に決定された価額(権利行使価額)で一定期間内に、一定数の自社株を購入できる権利だ。発行会社が自社の役員や社員に対して与える場合が多い。

権利を与えられた役員や社員は、権利を行使することによって自社株を取得できる。その後、株価が上がったタイミングで売却すれば、権利行使価額と売却価額との差額分について利益が得られる。

発行会社は、ストックオプションを役員や社員に与えることで、業績拡大へのインセンティブや士気を高め、結果として株価が上がったり、企業価値が向上したりすることを期待している。

▽ストックオプションとは

「ストックオプション」とは、正式には「新株予約権」の一種で、会社が個人に対して特定の金額で自社の株式を購入する権利を与えることです。たとえば、Aさんに入社と引き替えにストックオプションとして自社株を100円で購入する権利(行使価額100円)を10,000株分与えたとします。Aさんは自社の株式が市場公開された後で、この株を行使価額で取得し、市場で売却することによってキャピタルゲイン(値上がり益)を得ることができます。

引用:J-Net21 | ストックオプションのメリットについて教えてください。

特に、ベンチャー企業の場合は、資金面から高額な年俸を提示することが難しい場合が多い。そこでストックオプションを活用することで、中長期的な株価の上昇を期待させ、人件費を膨らませることなく、人材を繋ぎ止める(もしくは獲得する)ことができる。

ストックオプションは比較的、発行会社と受け手(役員や社員)の利害が一致しやすいため、両者にとってメリットがある報酬制度として近年注目を集めている。

ストックオプションの種類

ストックオプションには大きく分けて3つの種類があり、それぞれ特徴に違いがある。ここからは、各ストックオプションの特徴や税制面での違いについてひとつずつ解説していく。

ストックオプションの種類1:税制適格ストックオプション

税制適格ストックオプションは、租税特別措置法(無償での発行や譲渡禁止規定が必要など)に定める要件を満たした場合に税金の優遇を受けられるものだ。なお、租税特別措置法とは、一定期間税金を軽減・免除・還付したり、税額計算に特例を設けたりすることを定めた法律を指す。適用を受けるには、発行会社と株式の保管に関する契約を締結している証券会社で、専用の口座を開設・管理する必要がある。

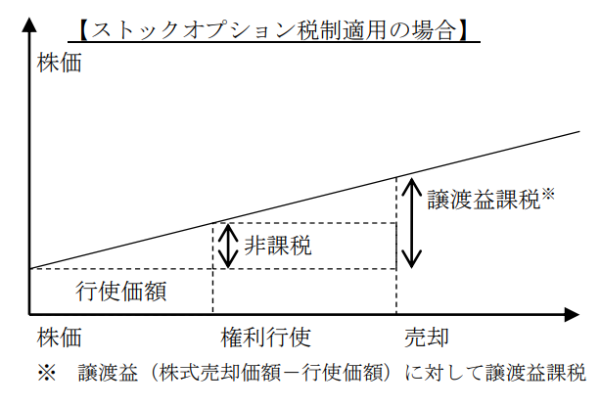

税制適格ストックオプションは、権利行使時点からその株式の売却時まで課税の繰り延べが可能であることから、納税資金の捻出を先送りできる。そのため、役員や社員の資金負担が少なく、ベンチャー企業や中小企業で多く取り入れられている。

▽租税特別措置法に定める税制適格要件の抜粋

一 当該新株予約権の行使は、当該新株予約権に係る付与決議の日後二年 を経過した日から当該付与決議の日後十年を経過する日までの間に行わなければならないこと。

引用:e-GOV | 租税特別措置法 第二十九条の二

二 当該新株予約権の行使に係る権利行使価額の年間の合計額が、千二百万円を超えないこと。 三 当該新株予約権の行使に係る一株当たりの権利行使価額は、当該新株予約権に係る契約を締結した株式会社の株式の当該契約の締結の時における一株当たりの価額に相当する金額以上であること。

ストックオプションの種類2:税制非適格ストックオプション

前述の税制適格ストックオプションは、租税特別措置法に定める要件を満たした税金の優遇を受けられるものだが、反対に租税特別措置法に定める要件を満たしていないものは税制非適格ストックオプションと呼ばれ、区別されている。

税制非適格ストックオプションは、権利を行使したタイミング、および権利を行使して取得した株式を譲渡したタイミングの両方に課税される。そのため、税制適格ストックオプションに比べて、付与された役員や社員の負担が相対的に重いと言える。

【参考】国税庁 | No.1543 税制非適格ストック・オプションに係る課税関係について

ストックオプションの種類3:有償ストックオプション

有償ストックオプションとは、税制適格ストックオプションや税制非適格ストックオプションのように職務の対価として付与されるものではなく、公正な評価額に基づいて有償発行されたものを取得できる新株予約権のことだ。

有償ストックオプションは、付与される人が新株予約権に対して投資を行う流れとなっている。よって、発行会社が付与するものを役員や社員が自動的に得る税制適格ストックオプションや税制非適格ストックオプションとは異なり、付与対象となる人は自らの判断でストックオプションを得るか得ないか決める必要がある。有償ストックオプションは、権利を得るタイミングで購入に必要な資金負担があるため、慎重に取得有無の検討をしたい。

また、無償のストックオプション(税制適格ストックオプション、税制非適格ストックオプション)と有償ストックオプションを組み合わせて使うこともある。たとえば、全従業員に税制適格ストックオプションを付与し、一部の幹部メンバーだけには有償ストックオプションの選択肢を与えるといったイメージだ。もちろん、一部の幹部メンバーも「有償ストックオプションは受け取らない(払込しない)」という選択肢を取ることができる。

ストックオプションへの税金の課税のタイミング

ここからは、ストックオプションの課税タイミングについて解説する。「取得したとき」「権利を行使したとき」「権利行使によって取得した株式を譲渡したとき」の3つのタイミングに分類して整理したい。ストックオプションの種類によって課税タイミングが異なるため注意が必要だ。

ストックオプションへの課税タイミング1:ストックオプションを取得したとき

まず課税タイミングで気になるのがストックオプションを取得したとき、つまり、権利行使価格で株式を得る権利をもらったときだ。この時点では株を得る権利はもらえたものの、実際に権利を使うかどうかはまだ決まっていない。よって、経済的利益を得ることが決まっていないため、税制適格、税制非適格、有償いずれの場合も課税されることはない。

ストックオプションへの課税タイミング2:ストックオプションの権利を行使したとき

第2に考えたいのが権利を行使して、行使価格で株式を得たタイミングだ。権利行使時における経済的利益(行使価格より時価が高いことにより得られる利益)が発生したと考えられ、税制非適格ストックオプションの場合はこのタイミングで課税される。反対に、税制優遇を受けられる税制適格ストックオプションや、公正な評価額で取得する有償ストックオプションの場合は課税されない。

なお、権利行使期間が定められている場合、期間中に行使しなければならないので注意が必要だ。期間を忘れないよう行使期間をしっかり確認しておきたい。

特に、税制適格ストックオプションの場合、付与決議が行われてから2年経過後かつ10年以内に行使しなければならないことが法律で定められている。ただし、年間行使限度額は「権利行使者の権利行使価額の合計額が年間1,200万円以下」と定められているので、たくさんの税制適格ストックオプションを保有しているときは、複数年にまたがった計画的な行使が必要だ。

▽租税特別措置法に定められた税制適格ストックオプションにおける年間の権利行使価額上限

二 当該新株予約権の行使に係る権利行使価額の年間の合計額が、千二百万円を超えないこと。

引用:e-GOV | 租税特別措置法 第二十九条の二

ストックオプションでの課税タイミング3:ストックオプションの権利行使によって取得した株式を譲渡したとき

権利行使によって得た株式を譲渡する際、行使価格より売却価格のほうが高ければ、通常の株式を譲渡するときと同様に課税される。なお、税制適格、税制非適格、有償いずれの場合でも税金がかかる。

▽ストックオプション税制適用の場合の課税タイミング

税制適格ストックオプションの税金、計算方法や確定申告に必要な書類は?

ここからは、税制適格ストックオプション、税制非適格ストックオプション、有償ストックオプションに分けて、税金の計算方法や確定申告に必要な書類を紹介する。まずは税制適格ストックオプションだ。

前述のように税制適格ストックオプションは、権利行使によって得た株式を譲渡した場合のみ課税される。ストックオプションを得たときや権利を行使したときは、税金はかからない。

税制適格ストックオプションの税金の計算方法

税制適格ストックオプションを譲渡したときの税金の計算方法は次のような式になる。

▽税制適格ストックオプションにかかる税計算のための譲渡所得の算出式

譲渡所得=譲渡価額 - 取得価額 - 譲渡費用

譲渡所得は申告分離課税となり、譲渡益に対して所得税15%、住民税5%、復興特別所得税0.315%の合計20.315%課税される。例えば、300万円の譲渡益であれば所得税45万円、住民税15万円、復興特別所得税9,450円の合計60万9,450円を税金として納めなければならない。

なお、譲渡は保管委託契約をした証券会社などの金融商品取引業者へ売却を委託するか、証券会社などに対して譲渡するかのいずれかに限られる。

税制適格ストックオプション権利行使における確定申告に必要な書類

確定申告に必要な書類は以下の通りだ。

・印鑑

・給与所得、退職所得、公的年金などの源泉徴収票

・取引報告書、受取計算書など1年の取引の損益が計算できるもの

・個人番号および本人確認書類

・申告書B(第一表)

・申告書B(第二表)

・申告書第三表(分離課税用)

・株式等に係る譲渡所得等の金額の計算明細書(1面、2面)

・計算明細書(特定権利行使株式分が有る場合)

・ストックオプション付与契約書の写し

税制非適格ストックオプションの税金、計算方法や確定申告に必要な書類は?

前述のように、税制非適格ストックオプションは、ストックオプションの権利行使によって取得した株式を譲渡した場合だけでなく、ストックオプションの権利を行使したときにも税金がかかる。

税制非適格ストックオプションの税金の計算方法

税制非適格ストックオプションの権利行使時にかかる税金は次のような計算式になる。

▽税制非適格ストックオプションの税計算のための経済的利益の算出式

経済的利益=権利行使時の時価 -(取得価額+権利行使価額)

ストックオプションの権利を行使する際において、上記計算結果がプラスであれば、経済的利益とされ、課税対象となる。

税金の計算上、税制非適格ストックオプションの権利を行使する際にかかる税金は、給与所得者の場合は「給与所得」に分類される。また、職務の遂行と関連のない利益が与えられている場合や、会社を辞めた後に権利を行使した場合などは「雑所得」となる。

税制非適格ストックオプションの譲渡を行った際の税金計算式は次の通りだ。

▽税制非適格ストックオプションの譲渡時にかかる税計算のための譲渡所得算出式

譲渡所得=譲渡価額 - 取得価額 - 譲渡費用

税制適格ストックオプションと同様に譲渡所得は申告分離課税となり、譲渡益に対して所得税15%、住民税5%、復興特別所得税0.315%の合計20.315%課税される。なお、取得価額は権利行使時の時価で計算する。

税制非適格ストックオプションの権利行使における確定申告に必要な書類

確定申告に必要な書類は以下の通りだ。

・印鑑

・給与所得、退職所得、公的年金などの源泉徴収票

・取引報告書、受取計算書など1年の取引の損益が計算できるもの

・個人番号および本人確認書類

・申告書B(第一表)

・申告書B(第二表)

・申告書第三表(分離課税用)

・株式等に係る譲渡所得等の金額の計算明細書(1面、2面)

有償ストックオプションの税金、計算方法や確定申告に必要な書類は?

前述のように、有償ストックオプションは、ストックオプションの権利を行使することによって取得した株式を譲渡した場合のみ課税される。なお、ストックオプションを取得したときや権利を行使したときは、税金はかからない。

有償ストックオプションの税金の計算方法

有償ストックオプションを譲渡したときの税金の計算方法は次のような式になる。

▽有償ストックオプションにかかる税計算のための譲渡所得算出式

譲渡所得=譲渡価額 - 取得価額 - 譲渡費用

なお、譲渡所得は申告分離課税となり、譲渡益に対して20.315%の税金が課税される。

有償ストックオプションの権利行使時における確定申告に必要な書類

確定申告に必要な書類は以下の通りだ。基本的に税制適格ストックオプションと同様だ。

・印鑑

・給与所得、退職所得、公的年金などの源泉徴収票

・取引報告書、受取計算書など1年の取引の損益が計算できるもの

・個人番号および本人確認書類

・申告書B(第一表)

・申告書B(第二表)

・申告書第三表(分離課税用)

・株式等に係る譲渡所得等の金額の計算明細書(1面、2面)

税制適格ストックオプションと税制非適格ストックオプションはどちらがお得?

税制適格ストックオプションと税制非適格オプションの税金における違いを解説してきたが、どちらがお得なのだろうか。ここでは税金面に焦点を当てて、どちらがお得なのか説明していく。

税金面なら税制適格ストックオプションのほうがお得

税制非適格ストックオプションの場合、ストックオプションの譲渡時だけでなく権利行使時にも課税される。よって、税金面で考えると税制適格ストックオプションのほうがお得と言える。

税制非適格ストックオプションの権利行使時における税金は、企業の役員や社員の場合は給与所得として課税される。給与所得(所得税)は累進課税であり、最高45%もの税金が課されるため、利益のおよそ半分を税金として納めなければならないケースがある。

一方、税制適格ストックオプションの場合、権利行使時における課税はされないため、納税資金の不安なく権利行使できるのがメリットだ。

税制適格ストックオプションに該当するのは諸条件を満たす必要あり

税制適格ストックオプションとして適用を受けるには、さまざまな条件を満たす必要がある。

まずは、会社法238条2項に基づき、株主総会によって決議された無償発行でなければならない。なお、有償発行の場合は有償ストックオプションに分類される。

ストックオプションを付与する対象者についても制限がある。付与される人は、発行会社の役員や社員(監査役・会計参与・会計監査人は含まない)で、新株予約権の決議時において大口株主に該当しない必要がある。

大口株主とは、未上場企業であれば発行済株式総数の3分の1を越す株式を持っている場合を指す。また、大口株主の親族や配偶者など特別関係者も税制適格ストックオプションの適用外となる。

権利行使に関する制限もある。前述のように、権利行使ができる期間は権利付与決議から2年を経た後かつストックオプションが付与された日から10年以内で、譲渡禁止の規定を付けて譲渡制限することも必要だ。

さらに、1年間で権利を行使できる上限が1,200万円以下であることや、証券会社などと管理等信託契約を結んで一定の保管の委託を行わないといけないなど、細かい条件に対応する必要がある。

まとめ:3つのストックオプション、それぞれの違いについて理解しよう

今回はストックオプションとは何か、ストックオプションの3つの種類、それぞれかかる税金などについて解説してきた。

ストックオプションには発行条件などにより税制適格ストックオプション、税制非適格ストックオプション、有償ストックオプションに分けられる。税制適格ストックオプションは、適用の条件が厳しいが、権利行使時に課税されないのがメリットだ。

それぞれのストックオプションの違いについて税金面や適用条件などを理解し、自分に適した売り時を探るとよいだろう。