この記事は2022年10月3日に「ニッセイ基礎研究所」で公開された「日銀短観(9月調査)~大企業製造業の景況感は3期連続の悪化で停滞感強い、設備投資計画は堅調も下振れリスク大」を一部編集し、転載したものです。

目次

要旨

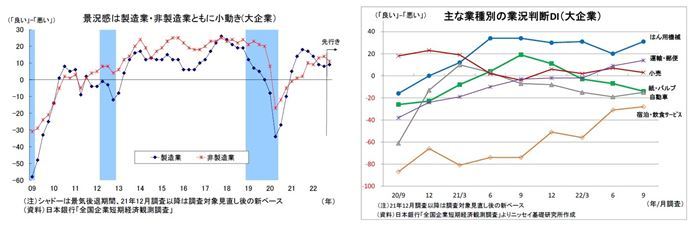

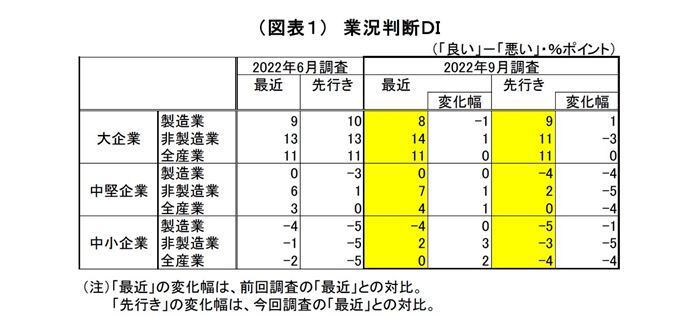

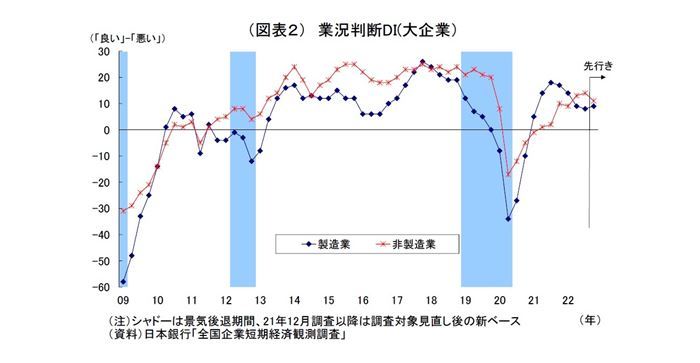

9月短観では、供給制約の緩和や設備投資の持ち直しが追い風になる一方で、原材料価格の高騰が重荷となり、大企業製造業の業況判断DIが8と前回から1ポイント下落した。大企業非製造業では、経済活動再開の流れが続いたことが支援材料となったものの、コロナ感染の再拡大が足枷となったうえ、原材料価格高騰が重荷となったことで、業況判断DIが小幅な上昇に留まった。製造業、非製造業ともに前回から横ばい圏に留まり、水準としてもコロナ前のピークに大きく及ばない。景況感は停滞色が濃厚になっている。

先行きの景況感も明確な持ち直しは見込まれていない。原材料・エネルギー高の継続、利上げによる欧米の景気後退、中国での都市封鎖再発、国内での冬場の電力不足等への懸念が重荷になっていると考えられる。

2022年度の設備投資計画(全規模全産業)は、前年比16.4%増へと上方修正された。伸び率は調査開始以来、9月調査としては過去最高に当たる。また、前回調査からの伸び率の修正幅も例年をやや上回っている。例年、9月調査では若干上方修正される傾向が強いうえ、収益の回復を受けた投資余力の回復、昨年度から今年度へ先送りされた計画の存在、脱炭素やDX・省力化に向けた需要の存在が堅調な設備投資計画の背後にあると考えられる。このように、設備投資計画は今のところ堅調な内容が維持されていると評価できるものの、内外経済を巡る下振れリスクは最近さらに高まっていると考えられる。従って、今後設備投資計画が下方修正されるリスクも相応に高いとみられるだけに、計画の実現性については楽観視できない。

今回注目された仕入価格判断DI・販売価格判断DIは引き続き歴史的な高水準に達している。価格転嫁の遅れから企業の採算は厳しい状況が続いているため、採算の改善に向けて今後も販売価格の引き上げを続けるとの見通しが示されている。

全体評価:原材料高の重荷等で景況感は停滞、先行きはやや慎重

日銀短観9月調査では、供給制約の緩和や設備投資需要の持ち直しが追い風になる一方で、原材料価格の高騰が引き続き重荷となり、注目度の高い大企業製造業の業況判断DIが8と前回6月調査から1ポイント下落した。景況感悪化は小幅ながら、3四半期連続ということになる。一方、大企業非製造業では、行動制限が避けられ、経済活動再開の流れが続いたことが支援材料となったものの、コロナ感染の再拡大が足枷となったうえ、原材料価格高騰が重荷となったことで、業況判断DIが14と前回調査から1ポイントの上昇に留まった。

製造業、非製造業ともに業況判断DIは前回から横ばい圏に留まり、水準としてもコロナ前のピーク(*1)に大きく及ばない。景況感は停滞色が濃厚になっている。

ちなみに、前回の6月調査(*)2では、供給制約の深刻化や原材料価格高騰などが逆風となり、大企業製造業の景況感が悪化する一方、非製造業では、コロナ感染縮小に伴う人出の回復が追い風となり、景況感の改善が見られた。

前回調査以降も、資源価格の高止まりや円安の進行に伴う原材料・エネルギー価格の高騰が続いている。一方、上海の都市封鎖の影響、とりわけ部品不足等の供給制約は都市封鎖の解除により緩和、自動車を中心に生産が持ち直している。一方、国内では行動制限の再発令が回避され、人出は前年を上回って推移し、サービス需要の回復に寄与したが、7月以降はコロナの感染が再拡大したことが需要回復の抑制に働いた。

今回、大企業製造業では、上海の都市封鎖解除に伴う供給制約の緩和や設備投資需要の持ち直しが追い風となったものの、原材料・エネルギー価格の高騰が引き続き景況感の押し下げに働き、景況感がやや悪化した。なお、円安の進行は円建て輸入価格を押し上げることで原材料高に拍車をかける一方、輸出企業では輸出採算の改善などを通じて景況感の支えになったと考えられる。

非製造業では、国内で経済活動の再開が継続されたことや設備投資需要の回復が景況感の追い風となり、景況感が強含んだ。ただし、原材料・エネルギー価格の高騰が引き続き重荷となったうえ、夏場のコロナ感染急拡大に伴う人流回復も足枷となり、景況感の改善ペース(1ポイント)は前回(4ポイント)から鈍化した。

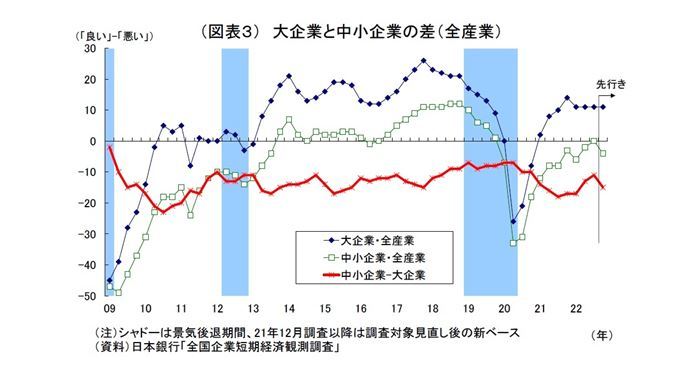

中小企業の業況判断DIは、製造業が前回から横ばいの▲4、非製造業が3ポイント上昇の2となった。大企業同様、非製造業において小幅な景況感改善がみられる。

先行きの景況感は大企業製造業が若干改善、非製造業が悪化となり、景況感の明確な持ち直しは見込まれていない。製造業では半導体不足など供給制約の緩和期待が反映されているものの、原材料・エネルギー高の継続、利上げによる欧米の景気後退、中国での都市封鎖再発、国内での冬場の電力不足への懸念が重荷になっていると考えられる。一方、非製造業ではコロナの感染縮小や水際対策の緩和、全国旅行支援策などに伴う人流のさらなる回復への期待感が現れたものの、原材料・エネルギー高の継続によるコスト高や国内経済減速への警戒感が上回ったと考えられる。とりわけ、非製造業でも、中小企業はもともと先行きを慎重に見る傾向が強いだけに、今回も景況感の明確な悪化が示されている。

なお、事前の市場予想との対比では、注目度の高い大企業製造業については、足元の景況感が市場予想(QUICK集計11、当社予想も11)を下回ったうえ、先行きの景況感も市場予想(QUICK集計11、当社予想は9)を下回った。大企業非製造業については、足元の景況感は市場予想(QUICK集計12、当社予想も12)を上回ったものの、先行きの景況感は市場予想(QUICK集計14、当社予想も14)を下回った。

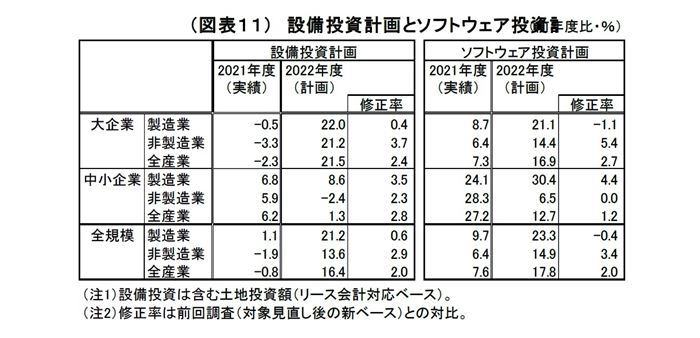

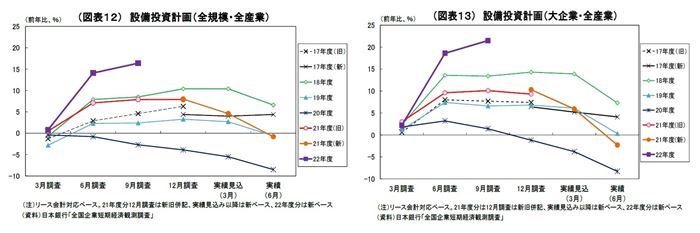

2022年度の設備投資計画(全規模全産業)は、前年比16.4%増と前回(同14.1%増)から上方修正され、前年から大幅に持ち直すとの計画が維持された。16.4%という伸び率は調査開始以来、9月調査としては過去最高に当たる。また、前回調査からの伸び率の修正幅(2.3%ポイント)も例年の9月調査をやや上回っている。

例年、9月調査では中小企業において計画の具体化に伴って若干上方修正される傾向が強いうえ、企業収益の回復を受けた投資余力の回復、昨年度から今年度へ先送りされた計画の存在、脱炭素やDX・省力化に向けた需要の存在が堅調な設備投資計画の背後にあると考えられる。

このように、2022年度の設備投資計画は今のところ堅調な内容が維持されていると評価できるものの、内外経済を巡る下振れリスクは最近さらに高まっていると考えられる。従って、今後設備投資計画が下方修正されるリスクも相応に高いとみられるだけに、計画の実現性については楽観視できない。

今回注目された仕入価格判断DI・販売価格判断DIは引き続き歴史的な高水準に達している。価格転嫁の遅れから企業の採算は厳しい状況が続いているため、採算の改善に向けて今後も販売価格の引き上げを続けるとの見通しが示されている。

今回の短観が日銀の金融政策に与える影響は限定的に留まりそうだ。

まず、今回の景況感は足踏み状態を脱していないうえ、今年度設備投資計画も堅調とはいえ、その実現性に対する不確実さが残る。日銀に早期の前向きな政策変更を促すほどの内容でない。

また、足元の物価上昇率は日銀の目標水準である2%を超えており、今後も上昇率の拡大が予想されるものの、日銀は資源高等によるコストプッシュ型であるため持続性に欠けるとの認識を維持している。今回の短観では、先行きにかけての販売価格のさらなる引き上げ方針が示唆されているが、それが日銀の目指す企業収益や賃金・雇用が増加する好循環の中での物価上昇に直結するわけではない。日銀は引き続き現行の金融緩和を堅持しながら、企業による賃上げの動向などを引き続き注視するとのスタンスを維持するだろう。

*1:ピークの時期はともに2017年12月調査。当時のDIの水準は製造業が26、非製造業が25。

*2:前回6月調査の基準日は6月13日、今回9月調査の基準日は9月12日(基準日までに約7割が回答するとされる)。

業況判断D.I.:業種によるバラツキが大きく、牽引役が乏しい

全規模全産業の業況判断D.I.は3(前回比1ポイント上昇)、先行きは1(現状比2ポイント低下)となった。大企業について、製造・非製造業別の状況は以下のとおり。

大企業

大企業製造業の業況判断DIは8と前回調査から1ポイント下落した。業種別では、全16業種中、下落が9業種と上昇の6業種を上回った(横ばいが1業種)。

原材料・エネルギーコストの上昇を受けた非鉄金属(12ポイント下落)、化学(8ポイント下落)、木材・木製品(7ポイント下落)、紙・パルプ(同)など円安のマイナス影響を受けやすい素材業種の下落が目立った。原油価格下落による在庫評価損発生も発生した石油・石炭製品(13ポイント下落)も大幅に下落した。一方、円安のプラス効果に加えて部品不足等の供給制約が緩和した自動車(4ポイント上昇)、自動車生産回復が追い風となった鉄鋼(24ポイント上昇)、設備投資回復が追い風となったはん用機械(11ポイント上昇)、業務用機械(5ポイント上昇)が下支え役となった。

先行きについては、下落が9業種と上昇の5業種を上回ったが(横ばいが2業種)、全体では1ポイントの上昇となった。

原材料・エネルギー価格の高騰や価格転嫁の難航を警戒したものとみられるが、木材・木製品(13ポイント下落)、窯業・土石(9ポイント下落)、鉄鋼(5ポイント下落)の下落が目立ち、石油・石炭(21ポイント下落)も大幅な悪化が見込まれている。一方、供給制約の緩和を見込んだものとみられるが、自動車(12ポイント上昇)の上昇が顕著になっており、全体の底上げに寄与した。

大企業非製造業の業況判断DIは前回から1ポイント上昇の14となった。業種別では、全12業種中、上昇が8業種と下落の4業種を上回った。

経済活動再開の流れが継続したことを受けて、運輸・郵便(5ポイント上昇)、不動産(同)、宿泊・飲食サービス(3ポイント上昇)の上昇が目立ったほか、設備投資需要の回復を受けた物品賃貸(7ポイント)も大きく上昇した。一方、原材料価格高騰の影響が強かった電気・ガス(6ポイント悪化)、値上げが逆風となった小売(4ポイント下落)、感染拡大が重荷となった対個人サービス(娯楽産業を含む・16ポイント下落)などが悪化した。

先行きについては、下落が7業種と上昇の2業種を上回り(横ばいが3業種)、全体では3ポイントの下落となった。

人出回復への期待感が現れた宿泊・飲食(5ポイント上昇)、対個人サービス(13ポイント上昇)では明確な上昇がみられるものの、それ以外の業種は軒並み悪化もしくは横ばいに留まっている。とりわけ、物品賃貸(10ポイント下落)、運輸・郵便(同)は2桁の悪化が示されている。

需給・価格判断:仕入価格は高止まり、価格転嫁が続く見込み

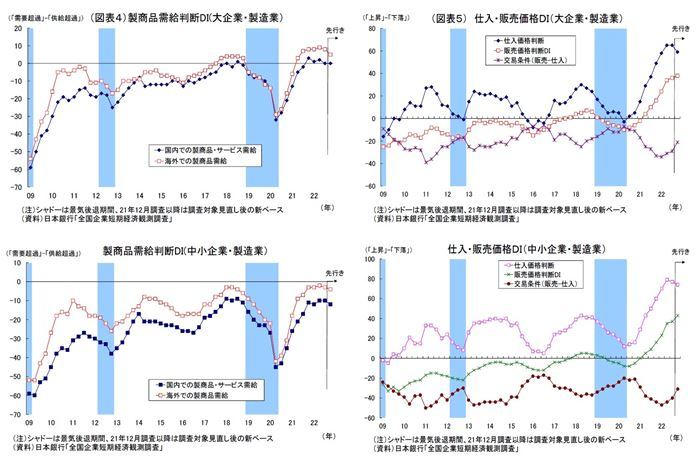

需給判断:内外需給は弱含み

大企業製造業の国内製商品・サービス需給判断DI(需要超過-供給超過)は前回比2ポイント下落、海外需給も前回から1ポイント下落となった。また、非製造業の国内製商品・サービス需給判断DIも1ポイント下落している。国内外での需要の伸び悩みによって、需給がやや緩和したとみられる。

先行きの需給については、製造業、非製造業ともに国内需給は概ね横ばい圏が想定されており、総じて需要の大幅な改善は織り込まれていない。また、製造業の海外需給は3ポイントの悪化が見込まれており、欧米の利上げや中国のゼロコロナ政策継続等に伴う海外需要の悪化が警戒されているとみられる。

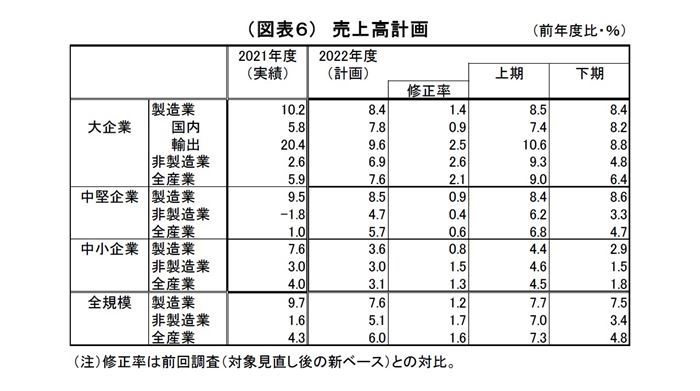

価格判断:仕入価格・販売価格ともに歴史的な高水準

大企業製造業の仕入価格判断DI (上昇-下落)は前回から横ばいの65、非製造業は6ポイント上昇の49となった。DIの水準は、製造業で1974年5月調査以来、非製造業で1983年の統計開始以来の歴史的な高水準を記録している。もともと世界的な資源価格等の高止まりに円安進行が拍車をかける形となり、仕入価格の高騰が続いている。

また、販売価格判断DIは製造業で2ポイント上昇の36、非製造業で4ポイント上昇の23となった。DIの水準は、製造業で1980年5月調査以来、非製造業で1983年の統計開始以来の歴史的な高水準を記録している。

非製造業では仕入価格判断DIの上昇幅が販売価格判断DIの上昇幅を上回った結果、差し引きであるマージン(採算)が悪化している。製造業は販売価格判断DIの上昇幅が仕入価格判断DIの上昇幅をやや上回り、マージン(採算)は前回からやや改善したが、依然マージンが大きく圧迫された状況が続いている。

仕入価格判断DIの3か月後の先行きは大企業製造業で6ポイント、非製造業で1ポイントの下落が見込まれている。製造業の低下は供給制約の緩和を見込んだものかもしれない。

一方で、販売価格判断DIの3ヵ月後の先行きは、大企業製造業で2ポイント、非製造業で3ポイントの上昇となっている。ともに依然マージンが大きく圧迫された状況が続いていることから、今後も販売価格の引き上げによって価格転嫁を続けるとの見通しが示されている。

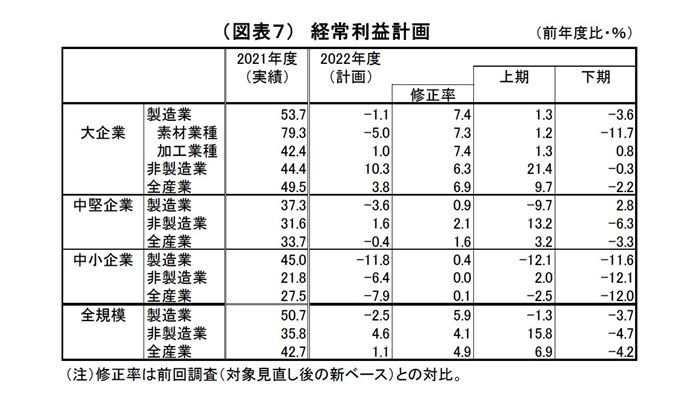

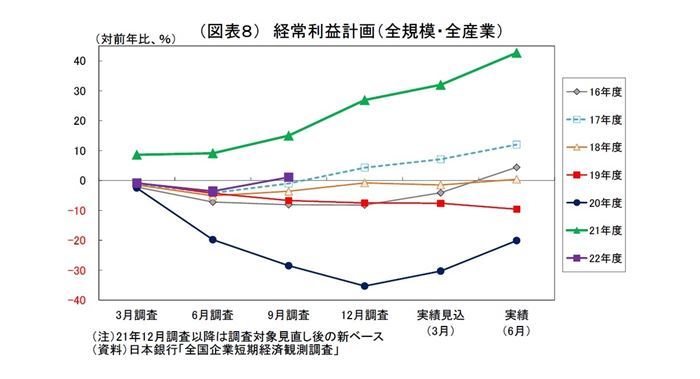

売上・利益計画: 22年度収益計画は上方修正、増益計画へ転換

2022年度収益計画(全規模全産業)は、売上高が前年比6.0%増(前回は4.3%増)、経常利益が同1.1%増(前回は3.6%減)と、ともに上方修正され、前年比で減益計画から増益計画へと転じた。

例年、経常利益計画は初回の3月調査時点で保守的に見積もられ、前年比で小幅なマイナス圏でスタートした後、6月調査で前年度分の上方修正などを受けて伸び率がさらに下方修正され、以降は実績が判明するにつれて上方修正される傾向が強い。今回も同様のパターンとなった。

原材料価格上昇や内外経済下振れへの警戒は続いているものの、前回調査以降、供給制約がやや緩和し、国内の経済活動再開の流れも継続したことを受け、もともとの保守的な想定より収益が上振れたことを反映したとみられる。実際、経常利益計画の上方修正は上期が中心となっている。

なお、2022年度の想定ドル円レート(全規模・全産業ベース)は125.71円(上期124.98円、下期126.43円)と、前回調査時点(118.96円)からは明確に円安方向へ修正されたものの、足下の実勢(144円台)や上期の実績(134円台)と比べて大幅に円高の水準に留まっている。企業の想定為替レートは実勢の反映に時間がかかる傾向があるため、修正がまだ追い付いていない状況とみられる。また、輸出企業では、あえて収益に保守的となるように円高ぎみに据え置いている企業もも多いとみられる。

今後、円高が急激に進まなければ、想定為替レートに円安方向への修正が入ることで輸出企業では収益計画の上方修正要因になる。一方、輸出割合が低い企業にとっては、円安によって原材料輸入価格の上昇に拍車がかかり、利益計画の下方修正要因になる恐れもある。

設備・雇用:設備投資計画は堅調だが楽観できず、人手不足感が強まる

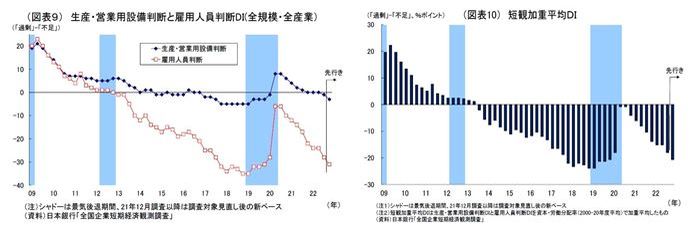

生産・営業用設備判断DI(「過剰」-「不足」)は、全規模全産業で前回から1ポイント低下の▲1となった。

また、雇用人員判断DI(「過剰」-「不足」)も、全規模全産業で前回から4ポイント低下の▲28となった。供給制約の緩和や経済活動再開の流れが継続したことを受けて、製造業・非製造業ともに設備・人出の不足感が強まっている。

上記の結果、需給ギャップの代理変数とされる「短観加重平均DI」(設備・雇用の各DIを加重平均して算出)は前回から2.9ポイント低下の▲18.1となり、不足超過の度合いが高まった。

先行きの見通し(全規模全産業)は、設備判断DIが▲3、雇用判断DIが▲31とそれぞれ2ポイント、3ポイントの低下が示されており、不足感が強まることが見込まれている。先行きにかけて、経済活動の正常化が進むことへの期待が反映されているとみられる。

この結果、「短観加重平均DI」も▲20.7とさらに2.6ポイント低下する見込みとなっている。

2022年度の設備投資計画(全規模全産業)は、前年比16.4%増と前回(同14.1%増)から上方修正され、前年から大幅に持ち直すとの計画が維持された。16.4%という伸び率は調査開始以来、9月調査としては過去最高に当たる。また、前回調査からの伸び率の修正幅(2.3%ポイント)も例年(*3)の9月調査をやや上回っている。

例年、9月調査では中小企業において計画の具体化に伴って若干上方修正される傾向が強いうえ、企業収益の回復を受けた投資余力の回復、昨年度から今年度へ先送りされた計画の存在、脱炭素やDX・省力化に向けた需要の存在が堅調な設備投資計画の背後にあると考えられる。

このように、2022年度の設備投資計画は今のところ堅調な内容が維持されていると評価できるものの、内外経済を巡る下振れリスクは最近さらに高まっていると考えられる。従って、今後設備投資計画が下方修正されるリスクも相応に高いとみられるだけに、計画の実現性については楽観視できない。

なお、2022年度設備投資計画(全規模全産業で前年比16.4%増)は市場予想(QUICK 集計14.5%増、当社予想は14.0%増)を上回る結果だった。

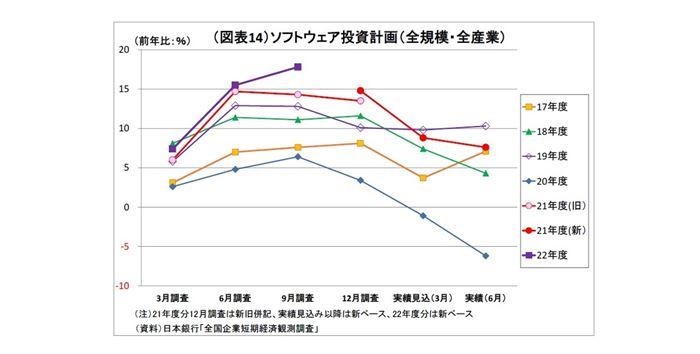

2022年度のソフトフェア投資計画(全規模全産業)は前年度比17.8%増(前回は15.5%増)と上方修正され、近年と比べても高い伸びが維持されている。企業において、DXの推進や省力化などに向けた積極的な投資姿勢が続いていることを反映している可能性が高く、前向きな動きと言える。

*3:2012~21年度における9月調査での修正幅は平均で+1.1%ポイント

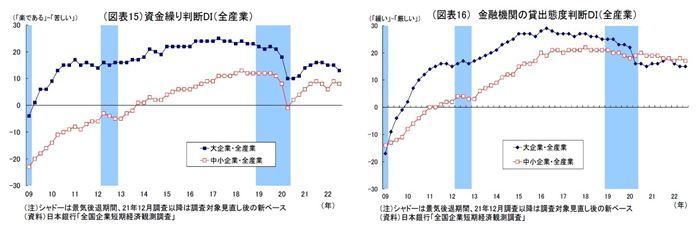

企業金融:原材料コスト高、借入返済が資金繰りの逆風に

企業の資金繰り判断DI(「楽である」-「苦しい」)は大企業が13と前回から2ポイントの低下、中小企業が8と前回比1ポイントの低下となった。ともに前回から大きな変化はみられないが、前回からは若干資金繰りが悪化している。経済活動正常化の流れが続いたことは、キャッシュフローの回復を通じて資金繰りを支えたと考えられる。一方で、ゼロゼロ融資などコロナ禍で膨らんだ借入の返済や、原材料コストの上昇に伴う運転資金の増加が資金繰りの悪化要因になっているとみられる。

企業サイドから見た金融機関の貸出態度判断DI(「緩い」-「厳しい」)は、大企業が15と前回から不変、中小企業が17と前回から1ポイント低下した。金融機関の貸出態度には大きな変化はないと受け止められているが、中小企業は若干厳格化との受け止めがみられる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(9月調査)予測~大企業製造業の業況判断DIは2ポイント上昇の11と予想、景況感は足踏み状態が継続

・日銀短観(6月調査)~大企業製造業の景況感は2期連続で悪化、記録的なコスト高を受けて価格転嫁が続く見込み

・日銀短観(3月調査)~大企業製造業の景況感は7期ぶりに悪化、資源高の価格転嫁は今後も続く見込み

・日銀短観(12月調査)~非製造業の景況感は回復したが、製造業は頭打ち、先行きは総じて警戒感強い

・日銀短観(9月調査)~大企業製造業の景況感改善は鈍化、非製造業は低迷継続、先行きの見方は総じて慎重