資産運用において投資目的を達成するためには金融市場の波を乗り越え、長期に金融市場に居続けることが重要です。長期的に投資成果を上げ続ける投資家(この章では”投資で成功する人”と定義します)の多くは自分の投資方針を確立しています。株を買う理由やタイミング、手放すときの基準など、明確な方針に基づいて投資を行います。なぜ投資方針の確立が重要なのでしょうか。今回は、投資家の意識調査の結果をもとに投資スキルを向上させる方法について解説します。

金融知識を有する人は投資方針を決めている?

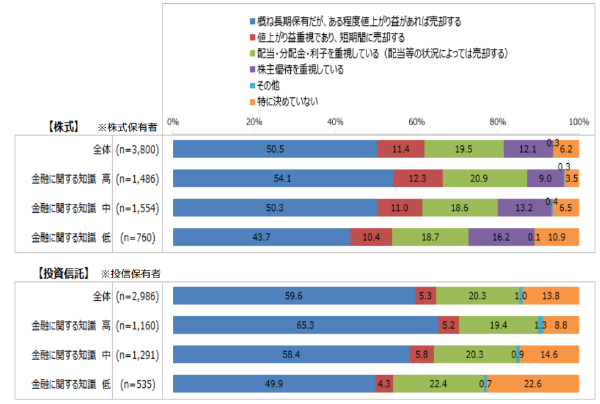

日本証券業協会(以下、日証協)が2021年に実施した「個人投資家の証券投資に関する意識調査」では、投資家の投資方針と金融知識の関係が浮き彫りとなりました。

<金融知識と投資方針>

上の棒グラフのオレンジ部分、「特に決めていない」だけを抜き出すと以下の通りです。

| 金融知識の度合い | 株式 |

|---|---|

| 金融に関する知識 高※ | 3.5% |

| 金融に関する知識 中 | 6.5% |

| 金融に関する知識 低 | 10.90% |

※日証協が設定した金融に関する問題について全問正解している方を「金融に関する知識 高」としています

「金融に関する知識 高」に比べて「金融に関する知識 低」では、投資方針を決めずに投資している人の割合が高い傾向です。

反対に、「金融に関する知識 高」は投資方針を決めずに投資している人の割合が低く、投資方針を明確にしていることがうかがえます。

投資において投資方針が重要な理由

投資には入口と出口があります。株式の場合は一般的に「購入」が入口であり、「売却」が出口です。配当金が目的の場合、お金を得られる可能性があるという意味合いでは「保有」も出口としてとらえることもできるでしょう。

投資方針が定まっていないと、「入口」「出口」のタイミングなどに関して判断に迷ってしまいます。気分や雰囲気を頼りに投資すると、売り時を逃して損する可能性も高まるでしょう。

先ほどの日証協による調査結果では、金融知識を有する人ほど投資方針を確立していることがわかりました。

長期スパンで利益を得ている、投資で成功する人は、投資前に立てた目標を達成したときに売却して利益を確定します。つまり、理想的な投資家像ほど、投資方針を明確にしてトレードしています。

もちろん、想定外の事態に見舞われることもあるでしょう。しかし、その場合は粛々と損切りすることで損失を最小限に食い止めます。投資方針の確立だけでなく、投資方針を実行できる勇気も理想的な投資家になるための条件といえるでしょう。

投資スキルは検証を繰り返すことで成長していく

投資スキルを高めるには、地道に投資の結果を検証していく努力が必要です。リスクを管理しながら個々のトレードを振り返り、最初に立てた投資方針の成果を検証しましょう。

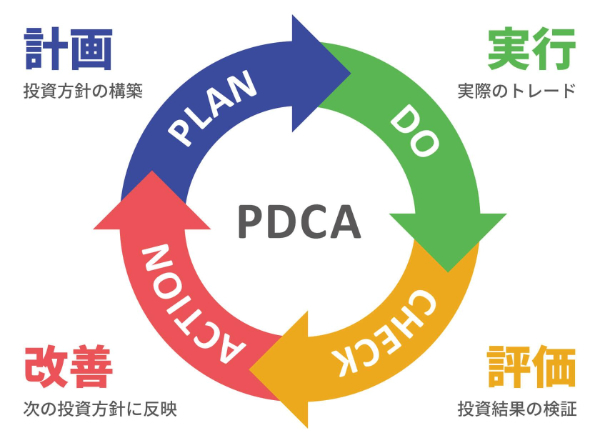

ビジネスの世界では、業務改善の手法としてPDCAサイクルが広く用いられています。

<投資のPDCAサイクル>

PDCAサイクルとは、Plan(計画)・Do(実行)・Check(評価)・Action(改善)というサイクルを回して課題を解決するフレームワークです。

投資方針の構築や実際のトレード、結果の検証、次の投資方針への反映といったように、投資の流れにも当てはめられます。

投資の成功者は、PDCAサイクルを何度も回して投資スキルを向上しています。地道な検証を繰り返して投資スキルを磨いていけば、自分の投資方針を確立していけるでしょう。

すべての人に通用する投資方針はない

投資には明確な方針が必要であることをお伝えしました。投資方針は人によってさまざまであり、すべての人に通用する万能の方針はありません。PDCAサイクルを用いて試行錯誤を繰り返しながら、自分流の投資パターンを確立していく必要があります。

地道な作業ですが、まずは基礎知識を学んで投資を実践して、自分の投資方針を構築してみましょう。

ただし、「まだ自分の投資方針を見つけられない」「1人で投資していると間違った方針をとっていないか不安になる」といった方は、ある程度形にそった投資方法を利用するのも1つの方法です。

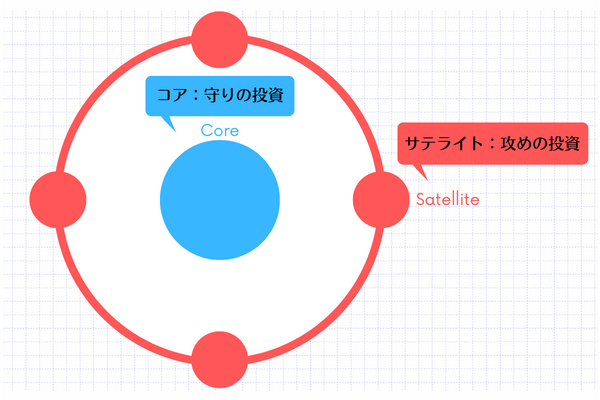

例えば、コアサテライト理論のような形を活用するのも選択肢のひとつです。コアサテライト理論とは、安定した運用をコア(核)にして、リスクをとって高いリターンを狙うアクティブな運用をサテライト(衛星)とする方法です。ただし、この方法も初心者にはハードルが高いといえます。

<コアサテライト理論のイメージ>

そこで、コアに当たる部分を分散投資でプロが購入・売却のタイミングを見極めてくれるサービスを利用し、サテライトに当たる部分では許容できるリスクの範囲内で自ら運用してPDCAを回していけば、初心者の方でも投資パターンの確立に近づくことができるのではないでしょうか。

三菱UFJモルガン・スタンレー証券のラップサービス「Mirai Value(ミライバリュー)」では、同社の長年の知見を活かした見通しに基づき、プロが購入・売却するタイミングを管理して運用します。

また、簡単な質問に答えるだけで5つの運用コースの中からお客さまのリスク許容度に合ったものを選ぶことができます。

投資の必要性はわかっているけど資金配分や売買の判断に自信がない、運用に時間が取れないという方には、Mirai Valueは頼もしい味方になることでしょう。

上記は三菱UFJモルガン・スタンレー証券株式会社が提供するスマートフォン専用の資産運用サービス「Mirai Value」について、株式会社ZUUが取材・編集して作成した情報提供用の記事であり、記事で紹介している情報は過去の実績等であり、将来の投資成果を示唆あるいは保証するものではありません。また、上記サービスの利用を推奨するものでも、将来の値上がりを保証するものでもありません。

Mirai Valueについて

・本サービスは、投資一任契約により当社がお客さまに代わって国内公募投資信託にて運用を行いますが、これらの運用成果はすべてお客さまに帰属します。

・投資一任契約の締結にあたっては、あらかじめ「投資一任契約の契約締結前交付書面(Mirai Value)」、「Mirai Value投資一任約款」、および「(各投資信託)目論見書」の内容をよくご確認、ご理解いただき、最終的なご契約の締結はお客さまご自身でご判断ください。

・手数料その他費用概要:本サービスの直接的な手数料は時価評価額×最大年率1.1%(税込)かかります。

・間接的にご負担いただく費用:投資対象とする国内公募投資信託について、当該投資信託の約款の定めにしたがい、お客さまの負担する費用が発生します。詳細は各投資信託の目論見書等に記載されます。運用管理費用(信託報酬)は上限0.22%(年率・税込)となります。(投資対象ETFの信託報酬等の費用が含まれます。投資対象ETFの信託報酬等は今後変動もしくは変更されることがあります。)運用管理費用の他に信託事務の諸費用(監査費用を含む)が各投資信託に一律、上限0.11%(年率・税込)かかります。また、別途、各投資信託が投資対象とする有価証券にかかる売買委託手数料や外国での保管費用等の費用が発生しますが、これらの費用は運用状況等により変動するため、 事前に具体的な料率、金額を示すことができません。

・投資信託の価額は、株式相場・金利水準・為替相場・不動産相場等の変動、実質的に投資している有価証券等の発行体の倒産や財務状況または信用状況の悪化等に伴い変動します。したがって、運用成果によっては損失を被り、投資元本を割込むおそれがあります。

・投資信託の主なリスクには、「価格変動リスク」「金利変動リスク」「信用リスク」「為替変動リスク」「流動性リスク」「カントリー・リスク」等があります。これらのリスクは主なリスクであり、これらに限定されるものではありません。

・作成日時点(2022年9月)のものであり、将来予告なく変更されることがあります。

有価証券投資のリスクおよび手数料等について

・有価証券投資にあたっては、さまざまなリスクがあるほか、手数料等の費用がかかる場合がありますのでご注意ください。

・投資に係るリスクおよび手数料等はこちらからご確認ください。https://www.sc.mufg.jp/policy/risk.html

加入協会: 日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会