この記事は2022年12月14日に「ニッセイ基礎研究所」で公開された「日銀短観(12月調査)~景況感は非製造業を中心に改善したが先行きへの警戒感が強い、設備投資の伸びは依然高いが先送りの動きも」を一部編集し、転載したものです。

目次

要旨

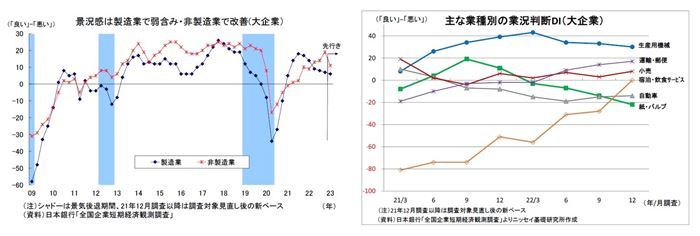

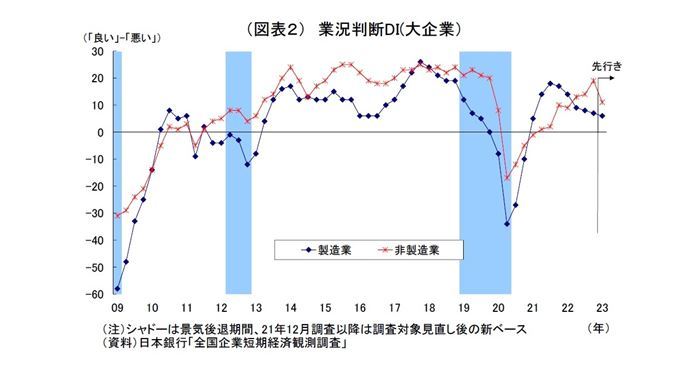

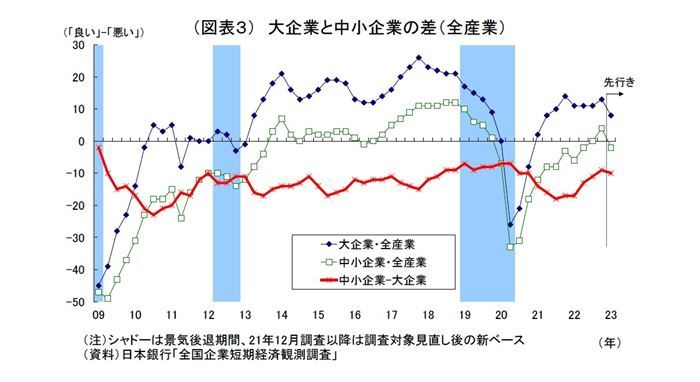

12月短観では、製造業と非製造業で景況感の方向性が分かれ、景気がまだら模様となっていることが浮き彫りになった。引き続き、原燃料価格の高騰が幅広く景況感の重荷となった。さらに、大企業製造業では半導体市場の悪化や中国経済の回復の遅れなどに伴う海外需要の低迷もあり、業況判断DIが7と前回9月調査から1ポイント下落した。景況感の悪化は4四半期連続ということになる。一方、大企業非製造業では、経済活動再開の流れが継続したうえ全国旅行支援などの政策的な支援もあり、業況判断DIが5ポイント上昇した。

先行きの景況感は総じて悪化が示された。欧米の急速な利上げに伴う世界経済の減速懸念、国内でのコロナ感染再拡大や物価高による消費の下振れ、原燃料価格の高止まりなどに対する企業の警戒感が現れていると考えられる。

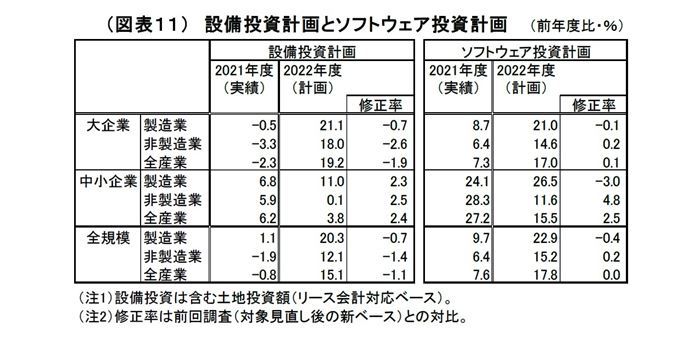

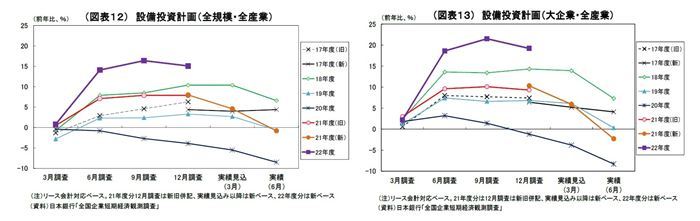

2022年度の設備投資計画(全規模全産業)は、前年比15.1%増となり、前年から大幅に持ち直すとの計画が維持された。例年、12月調査では中小企業において計画の具体化に伴って上方修正される傾向が強いほか、収益の回復を受けた投資余力の改善、先送りされている計画の存在、脱炭素やDX・省力化に向けた投資需要の存在が背景にあると考えられる。ただし、一部で投資の見合わせや先送りの動きも出始めているとみられ、前回調査からは下方修正されている。また、内外経済を巡る下振れリスクは高いと考えられるため、今後設備投資計画が大幅に下方修正されるリスクも排除できない。

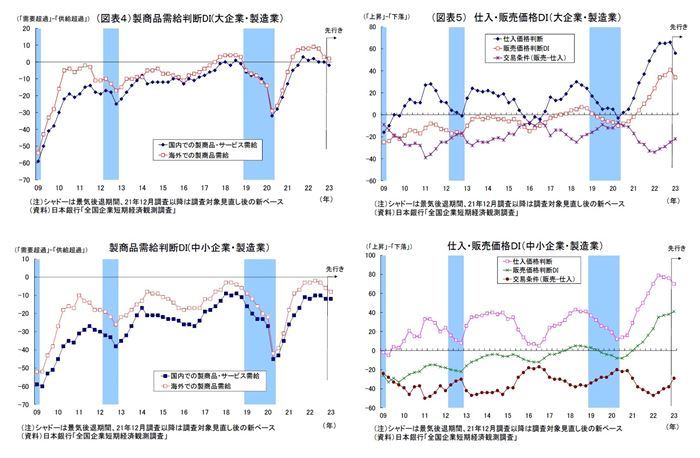

今回注目された仕入価格判断DI・販売価格判断DIの動きからは、足元で仕入価格上昇の勢いが増し、販売価格への転嫁が進められたことが示されている。先行きは仕入価格上昇の勢いがやや和らぐことが想定されているが、価格転嫁の遅れもあって採算が大きく圧迫されている中小企業では、今後も販売価格引き上げの動きを強めるとの見通しが示されている

全体評価:足元の景況感は改善目立つがまだら模様、先行きは総じて悪化

日銀短観12月調査では、製造業と非製造業で景況感の方向性が分かれ、景気がまだら模様となっていることが浮き彫りになった。引き続き、原燃料価格の高騰が幅広く景況感の重荷となった。さらに、大企業製造業では海外需要も低迷したことで、業況判断DIが7と前回9月調査から1ポイント下落した。景況感の悪化は昨年12月調査以降4四半期連続ということになる。一方、大企業非製造業では、経済活動再開の流れが継続したうえ政策的な支援もあり、業況判断DIが19と前回調査から5ポイント上昇した。

業況判断DIの水準で見ると、製造業はもとより、非製造業でもコロナ禍前のピーク(*1)までには回復していない。

ちなみに、前回の9月調査(*2)では、上海の都市封鎖解除に伴う供給制約の緩和が支えとなったものの、原燃料価格の高騰などが逆風となって大企業製造業の景況感が弱含む一方、非製造業では経済活動再開の流れが続いたことで、景況感がわずかに改善していた

前回調査以降も、既往の資源高や円安進行に伴う原燃料価格の高騰が続いている。また、自動車産業における部品不足などの供給制約は緩和に向かっているとみられるが、世界的な半導体市場の悪化や中国経済の回復の遅れなどから海外需要が低迷している。一方、国内では行動制限の再発令が回避されたうえ、全国旅行支援や入国制限の緩和などの政策的な追い風を受けて人出が前年を上回って推移し、サービス需要が回復している。

今回、大企業製造業では、原燃料価格の高騰が引き続き景況感の重荷となったうえ、半導体市場の悪化や中国経済の回復の遅れなどに伴う海外需要の低迷もあり、景況感が弱含んだ。

非製造業についても、原燃料価格の高騰が引き続き景況感の重荷となったものの、経済活動再開の流れが継続したうえ、全国旅行支援や水際対策の緩和といった政策的な追い風もあり、対面サービス業を中心に景況感が改善した。

中小企業の業況判断DIは、製造業が前回から2ポイント上昇の▲2、非製造業が4ポイント上昇の6となった。大企業同様、非製造業の景況感改善が目立っている。

先行きの景況感は総じて悪化し、非製造業を中心に先行きに対する警戒感が示された。製造業では急速な利上げに伴う欧米の景気後退やゼロコロナ政策下にある中国経済の低迷など世界経済の減速に対する懸念が景況感を圧迫したと考えられる。また、非製造業ではコロナ感染再拡大による人出の減少や物価上昇に伴う国内消費の減退に対する警戒感が重荷となったとみられる。なお、足元では、国際商品市況の上昇や円安の進行が一服しているものの、原燃料価格の高止まりに対する警戒感が残り、幅広く景況感の重荷になったと考えられる。

なお、事前の市場予想との対比では、注目度の高い大企業製造業については、足元の景況感が市場予想(QUICK集計6、当社予想も6)をやや上回ったうえ、先行きの景況感も市場予想(QUICK集計5、当社予想は4)をやや上回った。大企業非製造業については、足元の景況感は市場予想(QUICK集計17、当社予想も17)を上回ったものの、先行きの景況感は市場予想(QUICK集計16、当社予想は14)を大きく下回った。

2022年度の設備投資計画(全規模全産業)は、前年比15.1%増と前回(同16.4%増)から下方修正されたが、前年から大幅に持ち直すとの計画は維持された。16.2%という伸び率は、12月調査としてはバブル期であった1989年(15.5%)以来の高い伸びに当たる。

例年、12月調査では中小企業において計画の具体化に伴って上方修正される傾向が強いほか、企業収益の回復を受けた投資余力の改善、昨年度から先送りされている計画の存在、脱炭素やDX・省力化に向けた投資需要の存在が設備投資計画で高い伸びが維持された背景となる。

ただし、既往の資源高や円安によって資材価格が高騰しているうえ、欧米の利上げや中国経済の回復の遅れなどを受けて海外経済の後退懸念が高まっていること、国内経済もコロナの感染再拡大や物価高の影響が懸念されることから、一部で投資の見合わせや先送りの動きも出始めていると考えられる。このため、前回調査からの伸び率の修正幅(▲1.3%ポイント)は例年(*3)を大きく下回っている。従って、設備投資計画の修正のモメンタムは弱めということになる。

また、今年度の設備投資計画は今のところ大幅に持ち直すとの計画が維持されていると評価できるものの、実際、内外経済を巡る下振れリスクは高いと考えられる。従って、今後設備投資計画が大幅に下方修正されるリスクも排除できない。

今回注目された仕入価格判断DI・販売価格判断DIについては、足元で仕入価格上昇の勢いが増し、販売価格への転嫁が進められたことを示している。先行きは仕入価格上昇の勢いがやや和らぐことが想定されているが、価格転嫁の遅れもあって採算が大きく圧迫されている中小企業では、今後も販売価格引き上げの動きを強めるとの見通しが示されている。

今回の短観が日銀に早期の金融政策変更を促す可能性は低いだろう。

まず、今回の景況感はまだら模様となったうえ、今年度の設備投資計画は大幅な伸びを維持したものの、下方修正が入ったほか、実現性に対する不確実さも残る。

また、中小企業の販売価格判断DIが先行きさらに上昇し、企業の物価見通しが高止まりしていることは、物価上昇の継続性を高める方向に作用する可能性があるが、日銀の目指す「賃金上昇を伴う形で安定的な2%の物価上昇」という状況が実現するためには、来年の春闘での大幅な賃上げ妥結が不可欠だ(かなりハードルは高い)。従って、日銀は当面、現行の金融緩和を維持しながら、企業による賃上げの動向などを注視していくだろう。

*1: ピークの時期はともに2017年12月調査。当時のDIの水準は製造業が26、非製造業が25。

*2: 前回9月調査の基準日は9月12日、今回12月調査の基準日は11月28日(基準日までに約7割が回答するとされる)。

*3: 2012~21年度における12月調査での修正幅は平均で+0.9%ポイント

業況判断D.I.:対面サービスが急回復も、バラツキが大きい

全規模全産業の業況判断D.I.は6(前回比3ポイント上昇)、先行きは1(現状比5ポイント低下)となった。大企業について、製造・非製造業別の状況は以下のとおり。

大企業

大企業製造業の業況判断DIは7と前回調査から1ポイント下落した。業種別では、全16業種中、上昇が8業種と下落の5業種を上回った(横ばいが3業種)。

足元の原油価格下落が在庫評価損に繋がる石油・石炭製品(40ポイント下落)のほか、原燃料費の上昇を受けた紙・パルプ(8ポイント下落)、化学(8ポイント下落)、半導体市場悪化の影響を受けた生産用機械(3ポイント下落)、機械(2ポイント下落)で下落した。一方、価格転嫁が進む食料品(6ポイント上昇)、人出回復が追い風となる繊維(6ポイント上昇)、部品不足等の供給制約がやや緩和した自動車(1ポイント上昇)などが下支え役となった。

先行きについては、下落が9業種と上昇の7業種を上回り、全体では1ポイントの下落となった。

原燃料価格の高騰や価格転嫁の難航を警戒したものとみられるが、窯業・土石(15ポイント下落)、木材・木製品(6ポイント下落)、化学(8ポイント下落)、鉄鋼(5ポイント下落)など素材業種の下落が目立つ。また、海外経済悪化への警戒感や足元の円高によるものとみられるが、はん用機械(8ポイント下落)、業務用機械(5ポイント下落)、生産用機械(2ポイント下落)といった機械系も下落している。一方、供給制約の緩和を見込んだものとみられるが、自動車(3ポイント上昇)では引き続き上昇が続くとの見通しが示されている。

大企業非製造業の業況判断DIは前回から5ポイント上昇の19となった。業種別では、全12業種中、上昇が7業種と下落の3業種を上回った(横ばいが2業種)。

経済活動再開の流れが継続し、政策的な追い風も受けた宿泊・飲食サービス(28ポイント上昇)、対個人サービス(娯楽産業を含む・18ポイント上昇)、運輸・郵便(3ポイント上昇)、小売(5ポイント上昇)の上昇が目立つ。一方、巣ごもり需要の反動を受けやすい通信(7ポイント下落)などが悪化した。

先行きについては、下落が9業種と上昇の2業種を上回り、全体では8ポイントの下落となった。

足元で大幅に上昇した宿泊・飲食サービス(18ポイント下落)、対個人サービス(6ポイント下落)、運輸・郵便(12ポイント下落)などで大幅に下落しており、先行きのコロナ感染再拡大や政策的な支援の縮小が警戒されているとみられる。また、建設(9ポイント下落)、不動産(8ポイント下落)、物品賃貸(7ポイント下落)では資材価格の高騰が景況感の押し下げに繋がっている可能性がある。

需給・価格判断:海外需給が緩和、中小では価格転嫁が続く見込み

需給判断:海外の需給緩和が目立つ

大企業製造業の国内製商品・サービス需給判断DI(需要超過-供給超過)は前回から横ばいとなる一方、海外需給判断DIは5ポイント下落した。海外需要の減少が背景にあるものとみられる。また、非製造業の国内製商品・サービス需給判断DIは1ポイント上昇している。国内での底堅い需要動向を表しているとみられる。

先行きの需給については、製造業の国内需給が2ポイント低下、非製造業では横ばいが想定されており、ともに需要の改善は織り込まれていない模様。また、製造業の海外需給も1ポイントの低下が見込まれており、欧米の利上げや中国の経済回復の遅れ等に伴う海外需要の低迷が警戒されているものとみられる。

価格判断:仕入価格・販売価格ともに歴史的な高水準が続く

大企業製造業の仕入価格判断DI (上昇-下落)は前回から1ポイント上昇の66、非製造業は4ポイント上昇の53となった。DIの水準は、製造業で1980年5月調査以来、非製造業で1983年の統計開始以来の歴史的な高水準を記録している。既往の資源価格等の高止まりに円安進行が拍車をかける形となり、仕入価格の高騰が続いている。

また、販売価格判断DIは製造業で5ポイント上昇の41、非製造業も5ポイント上昇の28となった。仕入価格上昇分の販売価格への転嫁が進められていることで、DIの水準は、製造業、非製造業ともに統計開始以来の歴史的な高水準を記録している。

製造業、非製造業ともに販売価格判断DIの上昇幅が仕入価格判断DIの上昇幅を上回った結果、差し引きであるマージン(採算)は今回やや改善したものの、依然としてマージンが大きく圧迫された状況が続いている。

仕入価格判断DIの3か月後の先行きは大企業製造業で10ポイント、非製造業で4ポイントの下落が見込まれている。最近の資源高・円安一服を受けたものとみられる。

また、販売価格判断DIの3ヵ月後の先行きは、大企業製造業で7ポイントの下落、非製造業は横ばいとなっている。ともに仕入価格判断DIが販売価格判断DIよりも下落し、マージンがやや改善するとの見通しになっている。

なお、中小企業では、先行きにかけて販売価格判断DIの上昇が続いている。中小企業は大企業よりもマージンが圧迫されているため、その改善に向けて販売価格の引き上げを続ける方針が示されている。販売価格引き上げの強い必要性が現れている可能性もある。

売上・利益計画: 22年度収益計画は上方修正、中小企業は依然減益計画

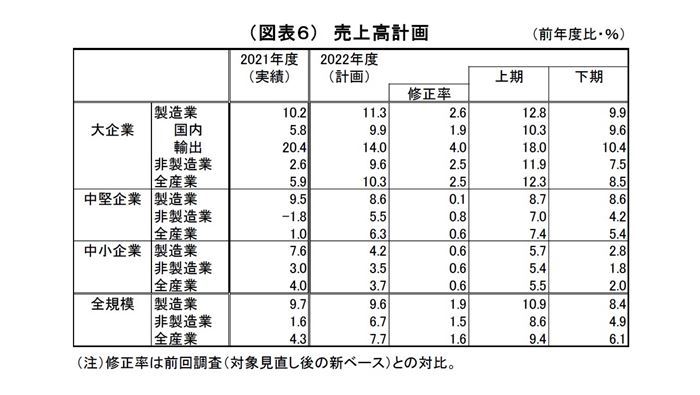

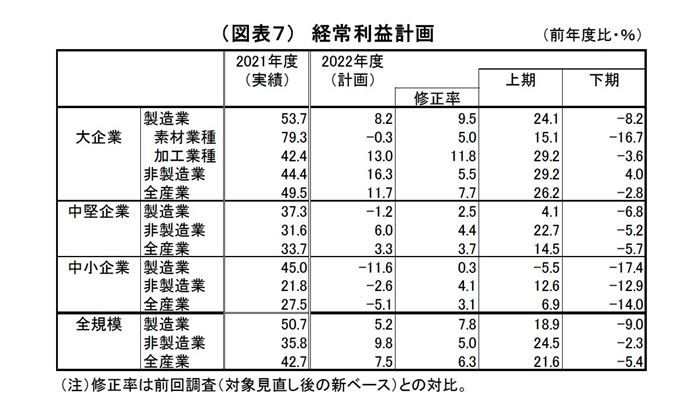

2022年度収益計画(全規模全産業)は、売上高が前年比7.7%増(前回は6.0%増)、経常利益が同7.5%増(前回は1.1%増)と、ともに上方修正され、前年比での増収増益計画が維持された。

例年、経常利益計画は初回の3月調査時点で保守的に見積もられ、前年比で小幅なマイナス圏でスタートし、6月調査で前年度分の上方修正などを受けて伸び率がさらに下方修正された後は、(景気が想定外に下振れた場合を除き)実績が判明するにつれて上方修正される傾向が強い。今回も同様のパターンとなった。

原燃料価格の高騰や中国経済の低迷などは続いているものの、前回調査以降、自動車産業における供給制約がやや緩和し、国内の経済活動再開の流れも継続したことを受け、もともとの保守的な想定よりも収益が上振れたことを反映したとみられる。また、利益の上方修正が目立つ加工業種は、輸出割合が高いだけに、想定為替レートの円安方向への修正(下記)が収益の押し上げに寄与したようだ。

ただし、中小企業では、収益の上方修正幅が限られ、引き続き減益となる計画が維持されている。大企業と比べた場合の価格転嫁の難しさを反映している可能性がある。

2022年度の想定ドル円レート(全規模・全産業ベース)は130.75円(上期129.19円、下期132.31円)と、前回調査時点(125.71円)から約5円円安方向へ修正されたものの、足下の実勢(136円台)やこれまでの年度平均レート(4月~11月・136.7円)と比べて依然かなり円高の水準に留まっている。企業の想定為替レートは実勢の反映に時間がかかる傾向があるため、修正がまだ追い付いていない状況とみられる。また、輸出企業では、あえて収益に保守的となるように円高ぎみに据え置いている企業もも多いとみられる。

今後、大幅な円高が進まなければ、想定為替レートが円安方向に修正されることで輸出企業が牽引する形で全体の収益計画にとって上方修正要因になる。ただし、輸出割合が低い企業では、円安方向への修正によって原材料輸入コストが膨らみ、利益計画の下方修正要因になる恐れもある。

設備・雇用:設備投資計画は高い伸びを維持、人手不足感はコロナ前の水準に到達

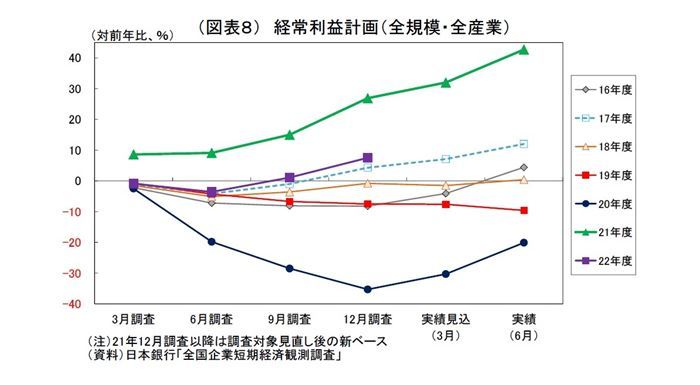

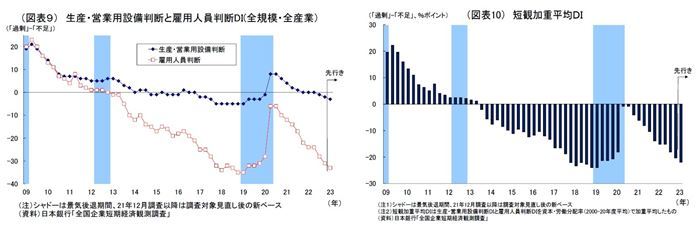

生産・営業用設備判断DI(「過剰」-「不足」)は、全規模全産業で前回から1ポイント低下の▲2となった。非製造業で低下がみられる。

また、雇用人員判断DI(「過剰」-「不足」)も、全規模全産業で前回から3ポイント低下の▲31となった。コロナ禍で一旦縮小したDIのマイナス幅は、今回コロナ前(2019年12月調査・▲31)の水準まで再び拡大している。国内で経済活動再開の流れが継続したうえ、全国旅行支援などの政策的な支援もあってサービス需要が回復したことで、非製造業を中心に設備・人出の不足感が強まっている。

上記の結果、需給ギャップの代理変数とされる「短観加重平均DI」(設備・雇用の各DIを加重平均して算出)は前回から2.2ポイント低下の▲20.3となり、不足超過の度合いが高まった。

先行きの見通し(全規模全産業)は、設備判断DIが▲3、雇用判断DIが▲33とそれぞれ1ポイント、2ポイントの低下が示されており、不足感がやや強まることが見込まれている。

この結果、「短観加重平均DI」も▲22.0と足元から1.7ポイント低下する見込みとなっている。

2022年度の設備投資計画(全規模全産業)は、前年比15.1%増と前回(同16.4%増)から下方修正されたが、前年から大幅に持ち直すとの計画は維持された。16.2%という伸び率は、12月調査としてはバブル期であった1989年(15.5%)以来の高い伸びに当たる。

例年、12月調査では中小企業において計画の具体化に伴って上方修正される傾向が強いほか、企業収益の回復を受けた投資余力の改善、昨年度から先送りされている計画の存在、脱炭素やDX・省力化に向けた投資需要の存在が設備投資計画で高い伸びが維持された背景となる。

ただし、既往の資源高や円安によって資材価格が高騰しているうえ、欧米の利上げや中国経済の回復の遅れなどを受けて海外経済の後退懸念が高まっていること、国内経済もコロナの感染再拡大や物価高の影響が懸念されることから、一部で投資の見合わせや先送りの動きも出始めていると考えられる。このため、前回調査からの伸び率の修正幅(▲1.3%ポイント)は例年(*4)を大きく下回っている。従って、設備投資計画の修正のモメンタムは弱めということになる。

また、今年度の設備投資計画は今のところ大幅に持ち直すとの計画が維持されていると評価できるものの、実際、内外経済を巡る下振れリスクは高いと考えられる。従って、今後設備投資計画が大幅に下方修正されるリスクも排除できない。

なお、2022年度設備投資計画(全規模全産業で前年比15.1%増)は市場予想(QUICK 集計16.1%増、当社予想は16.2%増)を下回る結果だった。

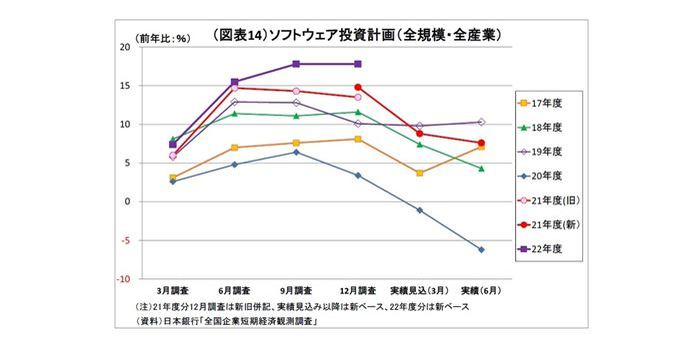

2022年度のソフトフェア投資計画(全規模全産業)は前年度比17.8%増(前回も17.8%増)と前回から横ばいとなり、近年と比べて高い伸びが維持されている。企業において、DXの推進や省力化などに向けた積極的なIT投資姿勢が続いていることを反映している可能性が高く、前向きな動きと言える。

*4: 2012~21年度における12月調査での修正幅は平均で+0.9%ポイント

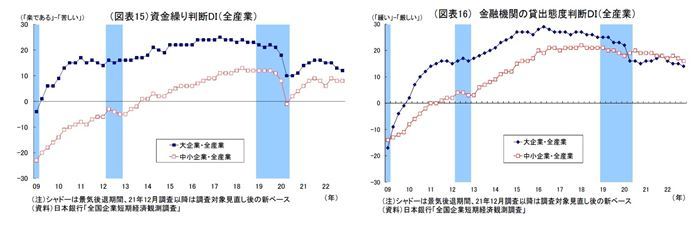

企業金融:原材料コスト高、借入返済が資金繰りの逆風に

企業の資金繰り判断DI(「楽である」-「苦しい」)は大企業が12と前回から1ポイントの低下、中小企業は8と前回から横ばいになった。ともに前回から大きな変化はみられない。経済活動再開の流れが続いたことは、キャッシュフローの回復を通じて資金繰りを支えたと考えられる。一方で、ゼロゼロ融資などコロナ禍で膨らんだ借入の返済や、原材料コストの上昇に伴う運転資金の増加が資金繰りの悪化要因になっているとみられる。

企業サイドから見た金融機関の貸出態度判断DI(「緩い」-「厳しい」)は、大企業が14、中小企業が16とそれぞれ前回から1ポイント低下した。金融機関の貸出態度には前回から大きな変化はないと受け止められているものの、長い目で見れば、ゆっくりと厳格化してきているようだ。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志 (うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(12月調査)予測~大企業製造業の業況判断DIは2ポイント下落の6と予想、先行きは総じて警戒感が強めに

・日銀短観(9月調査)~大企業製造業の景況感は3期連続の悪化で停滞感強い、設備投資計画は堅調も下振れリスク大

・日銀短観(6月調査)~大企業製造業の景況感は2期連続で悪化、記録的なコスト高を受けて価格転嫁が続く見込み

・日銀短観(3月調査)~大企業製造業の景況感は7期ぶりに悪化、資源高の価格転嫁は今後も続く見込み

・日銀短観(12月調査)~非製造業の景況感は回復したが、製造業は頭打ち、先行きは総じて警戒感強い