本記事は、つらお氏の著書『最強のズボラ投資』(ぱる出版)の中から一部を抜粋・編集しています

では努力しないズボラ投資が儲かるという理屈は?

一生懸命頑張ってアクティブに運用してもインデックスに勝てるわけではないという話をしました。ここで、気づいた人もいるかもしれません。アクティブファンドがインデックスに勝てないとしても、インデックスファンドに投資をする「ズボラ投資」が儲かる根拠にならないのではないかと。

確かにその通りです。インデックスファンドを買うズボラ投資ではインデックス(インデックスファンド)が値上がりしてくれないと利益になりません。アクティブ運用がー10%で、ズボラ投資がー5%だった場合、2人の勝負ではズボラ投資の勝ちです。しかし、嬉しくないですよね?

資産形成において大事なのは、アクティブファンドなどのライバルに勝つことではなくて自分のお金が増えることです。

歴史に学ぶ 株価は右肩上がり

「ズボラ投資が儲かる」という根拠として、まずは「株をずっと持っているとどれだけ儲かったか」という過去の実績を示します。

まずは世界一の経済大国の代表的な株価インデックスである「ダウ平均株価」を見てみます。ダウ平均株価は、日本のニュースでも毎日値動きが報じられるくらい有名なインデックスです。

1982年10月8日から2022年10月5日のグラフですが、多少の凸凹はあっても基本的には右肩上がりで値上がりしています。1982年10月8日は986.85で、2022年10月5日には30316.32と、40年間で30倍以上に増えています。10年前の2022年10月から見ても2倍以上に増えています。10年間で2倍以上に増えるなら資産運用としては十分に満足できる数字ではないでしょうか?

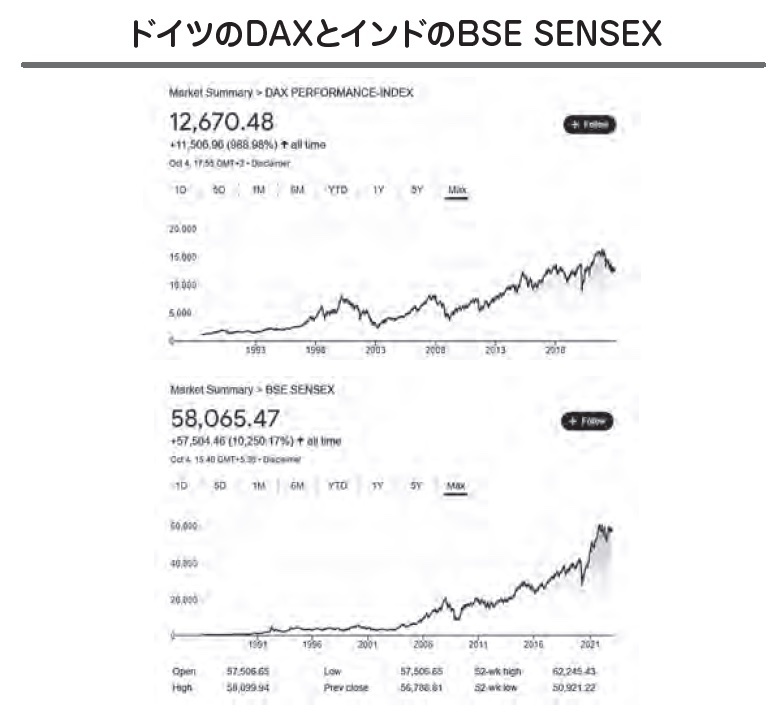

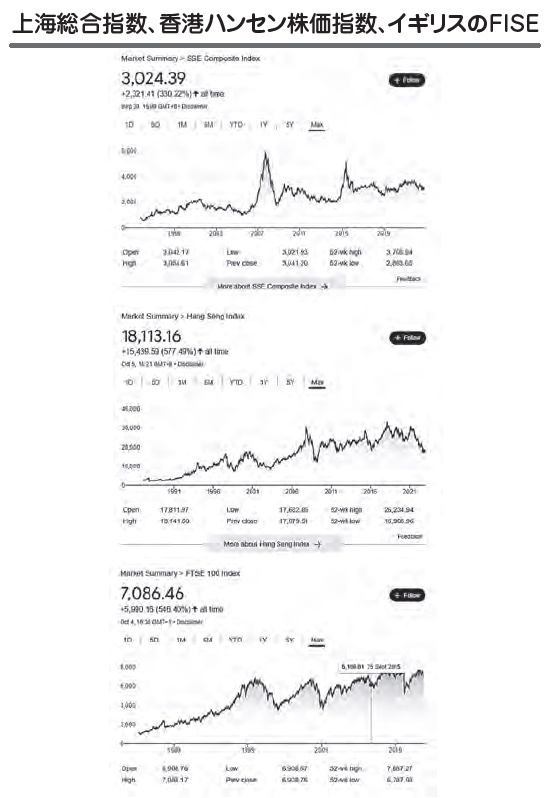

同じアメリカ株ということもありますが、もう1つ有名な「S&P500」も基本的には同じような右肩上がりの動きをしています。瞬間的には値下がりしている箇所もありますが、ある程度の期間を持っていれば値上がりしているのが、過去のアメリカの株式インデックスです。他にもイギリス、フランス、ドイツのような先進国、また新興国の株式市場でも同じような現象が観測されます。多くの国ででは長期的に見ると株式インデックスは右肩上がりの上昇傾向です。

株式インデックスに投資をしておくと長期的には右肩上がりの値上がり傾向になることを期待してよさそうです。

しかし、これで「絶対に儲かる」と安心してはいけません。日本を代表する株式インデックスである「日経平均」のチャートを見ます。

日経平均に連動するインデックスファンドを1989年の頂点に買って、2022年の現在まで30年以上持っておくと……ダメです。実際には配当があるのでこれよりはかなりマシになりますが、どう見てもイケてません。

日本でズボラ投資が流行らなかった理由の一因がこれです。自国の株価が右肩下がりだったために、「株を買って持っておくだけでは儲からない」「保有していて儲からないから値上がりする株を厳選したり、安く勝って高く売る努力をしないといけない」という錯覚に陥ったのです。

話が少し脱線したので戻します。全体的に見れば、多くの国や地域では株式インデックスは右肩上がりですが、日本のように一部の国はそうではないのです。もし、自分が選んだ国の株式インデックスが長期的に値上がりしないインデックスだった場合は長期間投資したのに報われないことになってしまいます。そのようなことは避けたい。

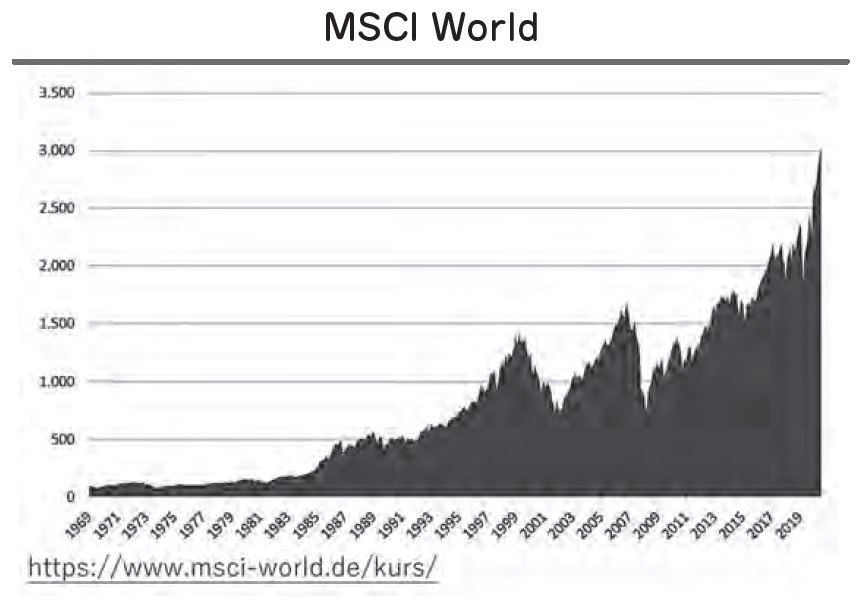

そこで、「分散」が大事になります。ある国の株式インデックスだけではなく、複数の国を「世界」としてまとめたインデックスを見ます。世界最大規模のインデックス提供会社のMSCIが出す全世界株式インデックスとしてMSCI Worldがあります。このインデックスは日本やアメリカなど先進国23か国とインドや中国など新興国22か国の株式を対象としています。eMAXIS Slim全世界株式インデックスファンドなど、日本で売られているいくつかの全世界株式インデックスファンドはこのMSCI Worldを追従するインデックスとしています。そんな先進国と新興国を広く含んだインデックスの動きを見てみます。

上図がそのグラフです。MSCI Worldは1969年から算出されていて、現在では50年を超える歴史がありますが、見事に右肩上がりです。日本のような不調な国や地域があったとしても、全体で見れば右肩上がりの国が多く、長期的には右肩上がりの傾向があります。

これが、世界の株式に分散投資すると言ってきた理由です。ある企業の株式だけを買った場合には、倒産してしまうかもしれません。複数の企業の株を買っておけば全部が倒産するということはまずないでしょう。それでも、日経平均が30年以上たっても元気がないように、ある国に集中していては、まだ分散が不足しています。そこで、世界の株式に分散します。こうすることで、世界の企業全体の成長を取り込めるのです。

人類は強い

過去の実績で、長期的には世界の株価は右肩上がりだということを紹介しました。しかし、好調なアクティブファンドの過去の成績が将来の成績と連動しないように、「世界の株式、過去は良くても将来はどうなの?」と思うかもしれません。これは良い視点であり、確かに重要なのは過去ではなく将来です。私は予言者ではないので、将来のことで確実なことは言えませんが、世界株式への分散投資がダメになる可能性は非常に低いと考えます。

私は人間の欲と能力を信じています。「もっと良いものが欲しい」「便利になって欲しい」「お金が欲しい」「名声が欲しい」などいろいろな欲があります。これらの欲が原動力となって、より優れたモノやサービスが生まれてきました、これからも生まれていきます。昔の人からしたら飛行機で大陸を渡るとか、インターネットで何千キロも離れた場所とタイムラグ無しで通信できるといったことは夢のような話ではないでしょうか。この発展の過程の中では、日の目を浴びることのなかった技術もあれば、競争に敗れて消えていく企業もあるでしょう。しかし、世界全体で見た時には明らかに過去よりも発展しています。そして、これらの活動の大きな部分を支えているのは企業であり、世界が発展していくということは企業も発展するということになります。企業が発展するならば株価も上がるのです。

もちろん、人類の欲が全て良い方に向かうわけではありません。本書執筆時点ではロシアによるウクライナ侵攻が起きています。世界各地でも紛争が継続的にありますし、20世紀には世界大戦と呼ばれた大規模な戦争が2回もありました。このように人間の欲が人間社会を破壊する方向に動くこともあります。また、戦争ほどではなくても経済活動による公害や環境破壊などもネガティブな問題になっています。

さらに、ハリケーンや大地震といった自然災害、スペイン風邪やCOVID-19によるパンデミックといった、人間がコントロールできない危機もあります。

そのようなネガティブなことがあっても人間社会は発展していく可能性が高いと考えています。実際に2度の世界大戦、スペイン風邪、COVID-19などがあったのに世界経済はこれだけ成長してきました。間違いなく今後も紛争や自然災害などは起きます。しかし、人間はそのような逆境も跳ね返して、社会は長期的には発展していくでしょう。

今後の数十年を見た時、成長と衰退の可能性のどちらが高いかと言われれば、圧倒的に成長する可能性が高いと考える方が自然です。

◎人類が強いことが分かる1900年からの世界株式の動き

人類が強いということを語りましたが、その証拠として1900年からの株式のチャートを見てみます。クレディ・スイスが毎年「Global Investment Returns Yearbook」というレポートを発行していますが、その2016年度版に、1900年からの世界の株式や債券の値動きのグラフが掲載されていました。1900年当時は世界株式インデックスや先進国株式インデックスが無かったので、過去を振り返ってクレディ・スイスで独自に計算しているようです。

これを見ると、株式(Equities)は右肩上がりです。1900年からの現在までは、第一次世界大戦、スペイン風邪、世界大恐慌、第二次世界大戦、オイルショック、東西冷戦、リーマンショックなどいくつか世界的な危機がありました。瞬間的には世界の株価も暴落していますが、すぐに力強く回復し、あっという間に急成長しています。

過去の歴史を振り返っても、世界大戦やパンデミックなども乗り越えて人類の経済は成長してきました。この人類の力強さは信頼するだけの価値があるのではないでしょうか。

※画像をクリックするとAmazonに飛びます